近日,乖宝宠物食品集团股份有限公司(以下简称“乖宝宠物”)顺利通过深交所问询环节,这意味着再过三个月左右乖宝宠物将正式登陆创业板敲钟上市。

公开资料显示,乖宝宠物创立于2006年,是国内最早从事宠物食品制造、销售的厂商之一,其主营产品包括科学营养配方的主粮系列,以畜禽肉、鱼肉等为主要原料的零食系列以及含冻干卵磷脂、乳酸钙等功能原料的保健品系列等。

依靠卖猫狗主粮、零食和保健品,乖宝宠物于2019年至2021年分别实现营收14.03亿元、20.13亿元、25.75亿元。其中,2021年乖宝宠物自有品牌销售收入合计达 13.31亿元,2019年-2021年自有品牌销售收入年均复合增长率高达37.29%。

值得一提的是,乖宝宠物创始人秦华创业之前是一位38岁的副镇长,他为何会“下海”卖猫狗粮?乖宝宠物又是如何从山东聊城一家代工厂开创自有品牌的?乖宝宠物上市后能否再次获得资本市场认可?蓝鲨消费带来详细解读:

38岁副镇长辞职“下海”卖猫狗粮

乖宝宠物的创始人秦华,1989年从聊城大学(当时还叫聊城师范学院)毕业后,到阳谷二中当物理老师。两年后,秦华被调到阳谷县乡镇企业局工作,从科员一直干到科长。1995年,他进入了凤祥集团,这为其后来创业提供了雄厚的资源。

资料显示,凤祥集团(即后来的新凤祥控股)是中国最大的肉鸡生产加工出口企业之一,是农业产业化国家重点龙头企业、全国食品安全十强企业,其创始人刘学景是山东首富。不过,秦华于1995年加入时,刘学景的养鸡大业才起步,刚刚在阳谷创办了一个小小的养鸡场。有着学历和能力的秦华颇受刘学景重用,历任凤祥集团CEO助理、副总经理、总经理、副总裁。期间的1997年11月至2001年11月,秦华还兼任阳谷县安乐镇副镇长。

乖宝宠物创始人、董事长秦华

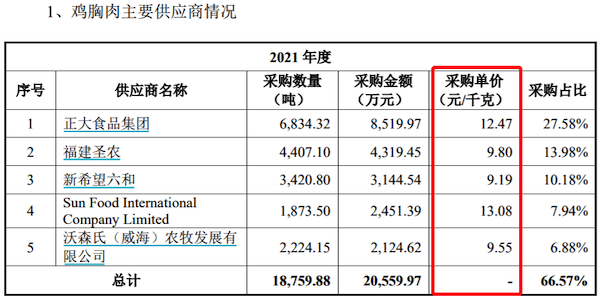

任职副镇长期间,一次赴美考察经历让秦华发现宠物粮市场的机会——在美国,人们对宠物的喜爱程度极高,宠物食品通常用鸡肉、鸭肉制作。而在中国的餐饮消费中,通常更加青睐鸡翅、鸭脖等部位,对于鸡胸肉、鸭胸肉不够重视。因此,利用中国便宜的鸡胸肉、鸭胸肉,加上中国人力成本的低廉,加工宠物食品比美国更合适。

2005年3月份,秦华毅然辞职下海,筹备了一年多时间,拿出家里的87万元存款,又借了300多万元,凑了400万元,于2006年10月创办了聊城乖宝宠物用品有限公司,主营业务为宠物食品加工出口。

工厂方面,秦华找到了一个已经停产多年的润滑油厂,买来设备建成一条宠物食品生产线;人员方面,秦华找到了原凤祥集团的同事们,说服他们一起创业,比如,白明存是原凤祥集团饲料分公司副经理,寻兆勇是原凤祥集团技术中心经理,刘长稳是凤祥集团肉鸡屠宰加工冷藏厂生产车间主任……庆幸的是,第一批产品刚刚出来报价,工厂还没有量产,他们就接到了第一笔订单——5个集装箱的商品,第一批产品出口到国外后颇受欢迎。

最初,乖宝宠物的产品主要出口欧美,以美国为主。资料显示,美国是全球宠物经济第一大国,也是宠物食品消费最多的国家。根据 APPA、Statista数据,2011年美国宠物食品市场规模约198.5亿美元,2020 年市场规模约420亿美元,年均复合增长率约8.68%。

而随着中国人均可支配收入的增长,中国宠物消费市场增长迅猛。《2021年中国宠物行业白皮书》的数据显示,2012年我国宠物(犬猫)消费市场规模仅337亿,2021年我国城镇宠物(犬猫)消费市场规模已达2490亿元,年复合增长率为24.88%。

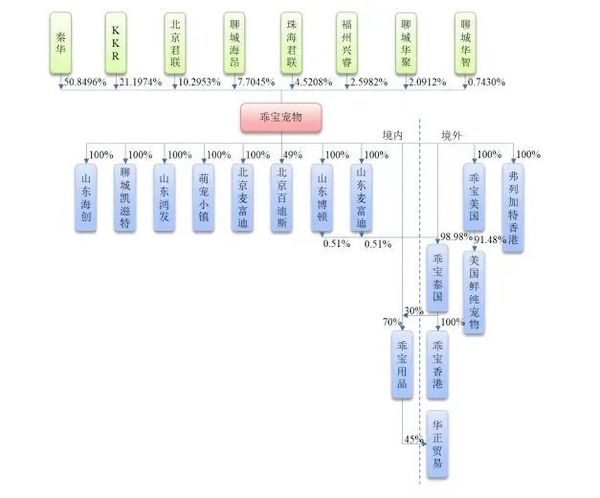

在此形势下,乖宝宠物颇受资本的追捧,先后获得KKR、君联资本、兴业银行等知名机构的投资。完成IPO前最后一轮融资时,乖宝宠物的估值约为36.76亿元人民币。其中,KKR、君联资本和兴业银行分别持有乖宝宠物约21.2%、14.8%和2.6%的股份。不过,直接持有乖宝宠物50.8496%股份,并通过聊城华聚和聊城华智控制乖宝宠物2.0912%和0.743%股份表决权,秦华依然实现着对乖宝宠物的绝对掌控。

IPO前乖宝宠物股权结构图

从代工厂到自有品牌

基于中国较强的制造能力和山东当地的供应链优势,乖宝宠物最初主要从事境外OEM/ODM业务,其主要客户包括沃尔玛、斯马克、品谱等全球大型零售商和知名宠物品牌运营商。

OEM/ODM的特征是以销定产。具体流程是:乖宝宠物接到新的产品系列订单意向后,公司生产、品控、研发和采购部门联合对订单进行评审,待评审通过后形成正式合同或订单,由销售部门将订单下发至各生产车间;生产车间在接收订单后拟定生产计划,需求人员下达需求计划,经部门负责人审核后交采购部执行;采购人员根据供应商的企业规模、供货能力、资金实力以及产品质量稳定性等情况,选定 2-3 家供应商进行询价并形成比价单,然后通过进一步洽谈,选定最终合作供应商。

这种模式能够在一定程度上减轻乖宝宠物的库存压力,并源源不断地为规模化生产提供现金。同时,在与沃尔玛等海外商家合作的过程中,乖宝宠物也积累了丰富的产品研发、生产工艺、质量管控等经验,增强了对宠物食品行业发展的深刻理解。

在此基础上,2013年,乖宝宠物开始创建自有品牌“麦富迪”,直接向消费者销售猫狗粮,并将视野从海外市场拓展至国内市场。秦华为何要做出这样的决策呢?

第一,偶然性——“不得已回归”。2013年初,美国FDA在我国生产的鸡肉干零食中检测出了抗生素残留,美国部分大型商超减少了对鸡肉类宠物零食的进口,我国出口到美国的宠物零食也逐年减少。为了使出口产品符合美国检验检疫的标准,乖宝宠物不得不向境外供应商正大集团和Sun Food采购价格更高的鸡胸肉,企业利润大受影响。在此情况下,找到另一个替代市场就显得尤为重要。恰逢其时,我国宠物消费正处于“功能性需求”向“情感性需求”过渡的重要阶段,国内宠物食品市场前景广阔。

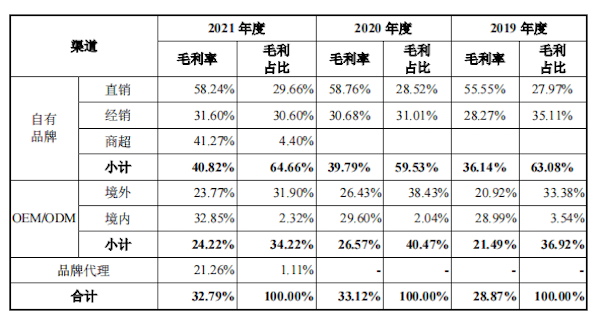

第二,必然性——企业盈利的考虑。一位业内人士坦言,没有什么产品是因为便宜而被消费者深刻记忆,只有具备品牌属性才能打动人心。对于企业来说,就是要把品牌溢价打出来,才能获得更好的盈利。乖宝宠物招股书显示,2019年-2021年,OEM/ODM的毛利率分别为21.49%、26.57%、24.44%,但自有品牌的毛利率则分别为36.14%、39.79%、40.82%。从中高端猫狗粮“破局”,乖宝宠物才能更好地盈利。

2019年-2021年乖宝宠物毛利率情况

第三,可能性——具备弯道超车的机会。成本上,以乖宝宠物为代表的国内宠物食品企业早期从事 OEM/ODM 业务,加工制造经验丰富,与海外品牌相比具有成本优势。乖宝宠物招股书披露,乖宝宠物生产环节的直接人工成本1.14亿元,以2021年末生产人员2105人计算,人均人力成本仅为5万元、月均人力成本仅在4千元左右。

产品研发上,影响养宠人群对宠物食品购买意愿的主要因素是原料成分、适口性及性价比。国外品牌研发新品的审核流程相对较长,通常是委托国内代理商进行分销,获取消费者反馈的流程比较滞后。而中国品牌借助电商测款,可以快速捕捉市场需求变化,做到快速的产品迭代,批量产出爆款。某位海外宠物食品品牌管理者曾表示,团队曾因为一款冻干粮的开发生产和总部沟通了两年。在中国,“两年”时间,市场已经变了天。

渠道上,国外品牌较早进入中国市场,线下渠道建设成熟。而近年来,中国宠物食品线上渠道发展迅速,已逐渐成为国内宠物食品销售占比最高的渠道。因此,本土品牌能够通过加强对线上渠道的建设,弥合与国际竞争对手在传统渠道方面的差距,借助电商模式抢占市场份额。

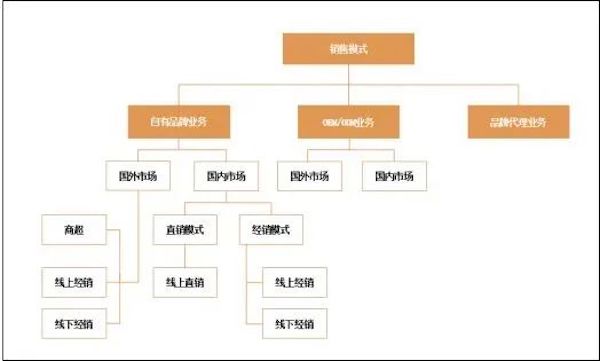

乖宝宠物销售模式

乖宝宠物在国内的销售模式为直销与经销相结合。直销模式,主要是通过入驻电商平台开设品牌自营店铺的形式与天猫、京东、抖音等第三方平台开展合作,借助第三方平台信用体系、技术能力、用户基础、流量资源及较低的店铺网站维护成本等优势,为消费者提供更便捷、专业的服务。

经销模式可分为线上经销及线下经销两种模式。线上经销模式,即乖宝宠物与线上商家签署销售合同,并依据合同内容向客户销售宠物食品,再由客户通过线上渠道销售给终端消费者。通过合作多个电商平台的线上商家,乖宝宠物能够有效撬动更多线上运营推广资源。按照合作模式,线上经销模式可分为线上分销、线上入仓、线上代销和线上寄售四类。

线下经销模式以买断式销售的方式合作区域经销商为主。乖宝宠物在收到线下经销商订单后将货品发至线下经销商指定仓库,一旦经销商确认收货,售出商品所有权由公司转移至经销商,公司确认收入。

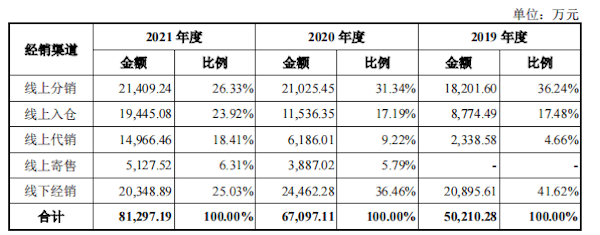

线上是乖宝宠物的重要销售渠道。招股书显示,乖宝宠物2019年-2021年线上直销收入分别为2.04亿元、3.22亿元和 4.28亿元,线上经销收入分别为2.93亿元、4.26亿元和6.09亿元,线下经销收入分别为2.03亿元、2.45亿元、和2.09亿元。

乖宝宠物2019年-2021年经销模式明细

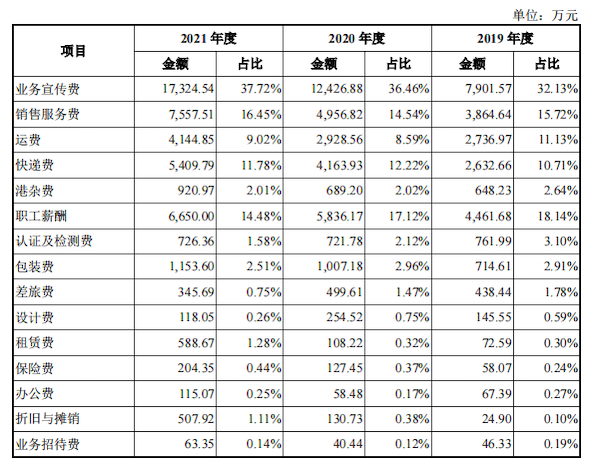

随着抖音快手等内容平台的崛起,可利用多元化的线上营销方式进行品牌宣传和推广。近年来,乖宝宠物不仅在天猫、京东等电商平台,微信公众号、微博、小红书、Bilibili、抖音、快手等内容平台投放广告,还大力推进KOL(关键意见领袖)孵化项目,通过与 Bilibili、小红书、抖音、快手等平台 KOL 的内容合作,培育品牌 KOL矩阵,在进行品牌宣传的同时还提升了广告直接转化率,品销合一。招股书披露,2019年-2021年乖宝宠物业务宣传费分别为 0.79亿元、1.24亿元和 1.73亿元,分别占当期销售费用的32.13%、36.46%、37.72% ,呈上升趋势。

乖宝宠物2019年-2021年销售费用明细

招股书显示,2021 年乖宝宠物自有品牌销售收入合计达13.3亿元,自有品牌业务收入占主营业务收入的比例已达51.95%,成为其走向IPO的重要支撑。

乖宝的挑战

以年营收来看,2019年-2021年,乖宝宠物营收分别为14.03 亿元、20.13 亿元、25.75亿元,在国内宠物食品代工领域仅次于中宠股份。借助即将上市募集的6亿元资金,乖宝宠物将进一步补足在生产基地、智能仓储、研发、信息化等方面的短板。然而,在蓝鲨消费看来,乖宝宠物依然有几大挑战待解:

1、线上营销红利不可持久。在建设自有品牌的过程中,乖宝宠物通过线上渠道和营销,成功将代工厂的“白牌”升级为品牌,但也投入了不菲的费用。招股书透露,2019年至2021年,乖宝宠物销售费用分别为2.46亿元、3.41亿元、4.59亿元,占各期营业收入的比例分别为17.53%、16.93%、17.84%。对比来看,同行中宠股份、佩蒂股份、福贝宠物和路斯股份,在2019-2020年,销售费用占营收比重的平均值分别为8.42%、5.79%。

乖宝宠物与同行销售费用及占营收比重情况

而随着国内宠物食品市场线上渗透率已超过60%,线上渠道红利逐渐消退,在营销端的争夺会更加激烈,进而影响到企业的净利润。招股书显示,2019年至2021年,乖宝宠物净利率分别为0.30%、5.54%、5.51%,近三年净利率均未超过6%。而同行中宠股份、佩蒂股份、福贝宠物在2020年的净利率分别达到6.78%、8.7%、24.98%。

2、产能利用率下降。招股书显示,2019年-2021年,乖宝宠物主粮产能分别为5.15万吨、8.31万吨、12.43万吨,其产能利用率分别为96.99%、80.97%、67.40%。之前宠物食品行业的火爆景象,令乖宝宠物投入重金购买设备兴建厂房,2021年乖宝宠物固定资产已超过10亿,占总资产的近一半,其中80%以上为厂房设备等固定资产。在遭遇订单不足的情况下,乖宝宠物不得不缩减产能,造成厂房设备闲置,这对于乖宝宠物是一种巨大的负担。相比之下,中宠股份的零食、主粮产能目前仍处于满产满销状态,订单需求量仍逐年增长。

乖宝宠物2019年-2021年产能情况

3、快速扩张的产能也为乖宝带来了更高的库存压力。招股书显示,2019年至2021年,乖宝宠物存货账面余额分别为2.85亿元、3.98亿元、5.85亿元,存货账面价值分别为2.85亿元、3.95亿元和5.83亿元,占流动资产的比重分别为38.05%、48.03%和48.02%。其中,货品库存从2020年的1.32亿元增长到2.59亿元,翻了近一倍,这可能会造成乖宝宠物流动资金的匮乏。招股书也显示,此次募集的资金有部分用途为补充流动资金。

乖宝宠物2019年-2021年库存明细

4、实控人名下公司疑似有“失信”风险。招股书显示,乖宝宠物的实际控制人、董事长为秦华,而《天眼查》查询结果显示,秦华与刘江红于2019年共同出资经营了“江西华诚机器有限公司”,注册资本为500万元,这家公司于2021年10月被法院下发限制消费令【(2021)苏0582执7088号】,后于2022年3月被最高人民法院公示为失信人。秦华作为该公司法人代表,可能存在成为“老赖”的风险。而这一点在招股书上并没有充分披露。

宠物经济近年来呈现快速上升的趋势,市场规模不断扩大,在资本市场也有着比较好的表现。企业纷纷融资上市也是期望获得资本支持,不断寻求更多的市场份额,乖宝宠物上市正是迎合了这种潮流。不过,上市仅仅是另一个起点,随着众多资本的介入,猫狗粮赛道的竞争会更加激烈。