来源:派读宠业参考

近期,好利来宣布入局宠物赛道,推出全新宠物烘焙品牌Holiland Pet,还推出了17款宠物蛋糕产品。

派读宠物大数据平台出品的《宠物蛋糕/饼干购买决策分析报告》数据显示:宠主给宠物喂食宠物蛋糕/饼干类食品意愿较高,喂食过宠物蛋糕/饼干的占比达52.9%。其中,未喂食过的宠主中,73.7%的宠主选择愿意给宠物喂食宠物蛋糕/饼干。

细看宠物蛋糕的成分,主要以鸡肉、鸭肉为肉源,搭配了羊奶粉、奶酪、胡萝卜等辅料,正是当下宠物零食的主流食材。

好几款宠物蛋糕上市首日就被哄抢售罄,好利来的入局无疑激发起了宠物零食市场更大的活力。

那聚焦线上市场,宠物零食目前的基本盘如何?细分品类的增长趋势如何?当下的品牌格局是怎样的?

为回答上述问题,沥金对淘宝、天猫的宠物零食市场进行了深入分析和研究,以下是结论总览:

1. 基本盘 2023年2月-2024年1月,宠物零食在淘系、京东、抖音三平台的销售额达到86.5亿元,同比增长14.4%。其中抖音增速最快,销售额同比大涨130.1%。

2. 品类格局 宠物零食主要分为猫零食和狗零食。猫零食市场占比为72.2%,销售额同比下滑1.8%。狗零食市场体量相对较小,销售额为14.4亿元,同比增长16.0%。狗零食也愈发细分、精细化,狗零食市场体量正稳步增长,预计仍有较大的增长空间。

3. 品牌格局 宠物零食市场的品牌集中度基本稳定在20%附近波动,头部品牌市场话语权并不高,市场较为分散。

4. 产品机遇 营养滋补占主导地位,是目前市面上最主要的功效类型,占比达到63.8%。软硬度、不良反应、异味是引发消费者不满的主要因素。

基本盘:市场竞争激烈,以价换量略有成效

先来看看线上宠物零食的基本盘。

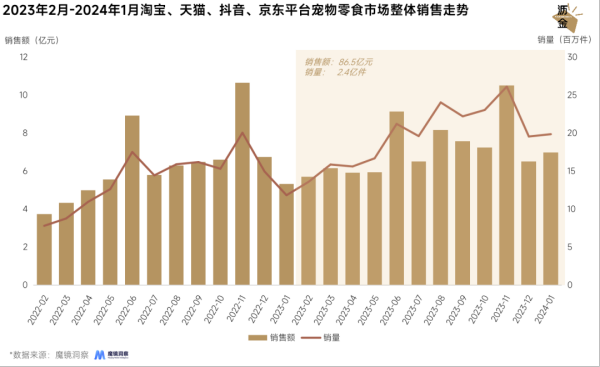

2023年2月至2024年1月,宠物零食在淘系、京东、抖音三平台的销售额达到86.5亿元,同比增长14.4%,销量达到2.4亿件,同比增长42.6%。产品均价小幅走低,由45.4元下滑至36.4元,以价换量略有成效。

2023年2月-2024年1月淘系、抖音、京东平台宠物零食市场整体销售走势

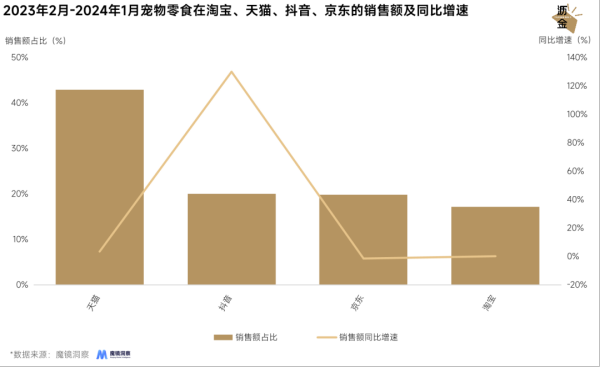

分渠道来看,宠物零食市场仍由体量最大的淘系平台为主导,天猫、淘宝平台占比分别为43.0%、17.2%。

抖音平台增速最快,销售额同比增速达到130.1%,其他平台涨幅较小,销售表现基本与上一周期持平。

2023年2月-2024年1月宠物零食在淘系、抖音、京东的销售额及同比增速

不同于消费频次高、技术门槛高、重品牌的宠物主粮,宠物零食的消费频次相对更低、弱品牌、复购率低。

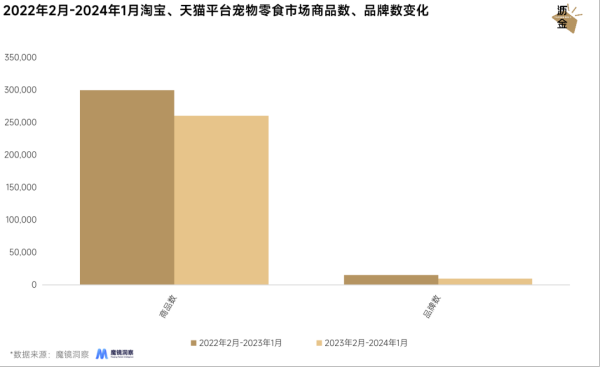

从体量最大的天猫、淘宝平台来看,宠物零食的商品数、品牌数均有所下滑,同比下降13.0%、34.4%。

市场整体竞争较激烈,产品同质化程度较高,消费者品牌忠诚度较低,产品的差异性和功能效果成为产品迭代的首要准则。

2022年2月-2024年1月淘系平台宠物零食市场商品数、品牌数变化

品类格局:猫零食为主导狗零食增长较快

接下来看宠物零食中细分品类的市场表现。

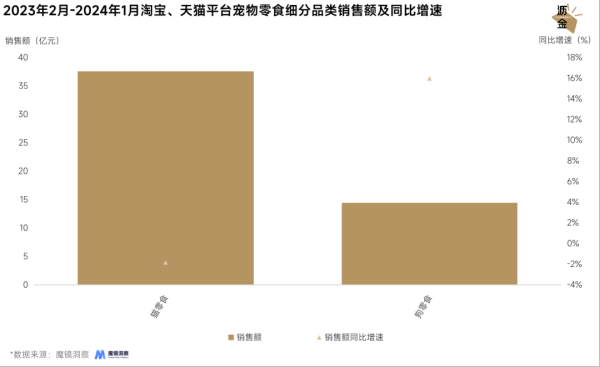

根据食用对象,宠物零食主要分为猫零食和狗零食。猫零食销售额为37.6亿元,市场占比为72.2%,同比下滑1.8%;狗零食市场体量相对较小,销售额为14.4亿元,同比增长16.0%。

2023年2月-2024年1月淘系平台宠物零食细分品类销售额及同比增速

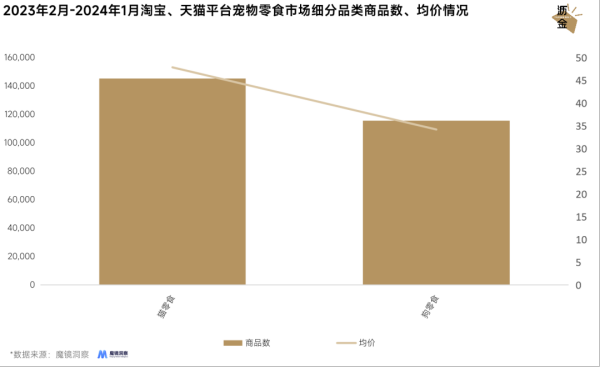

相较于狗零食,猫零食的品类均价及商品数相对较高,均价为47.9元,商品数为14.5万件。消费者对猫咪的消费意愿更高、喂养更精细化、多元化。

2023年2月-2024年1月淘系平台宠物零食市场细分品类商品数、均价情况

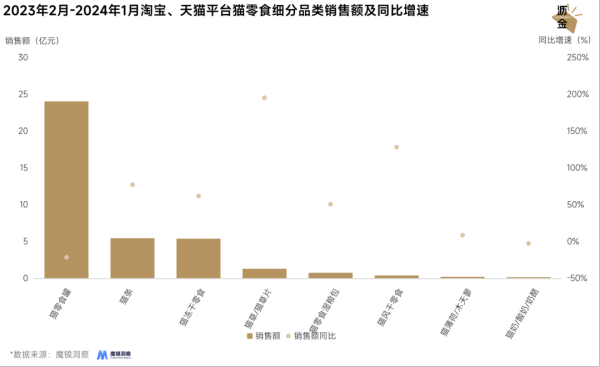

从猫零食来看,除猫零食罐外,猫条、冻干品类较受宠物主青睐,销售额均为5亿元。

猫草、猫风干零食增速亮眼,分别为195.6%、128.4%,化毛、排毛球、磨牙、补充营养的功效需求愈发受欢迎。

2023年2月-2024年1月淘系平台猫零食细分品类销售额及同比增速

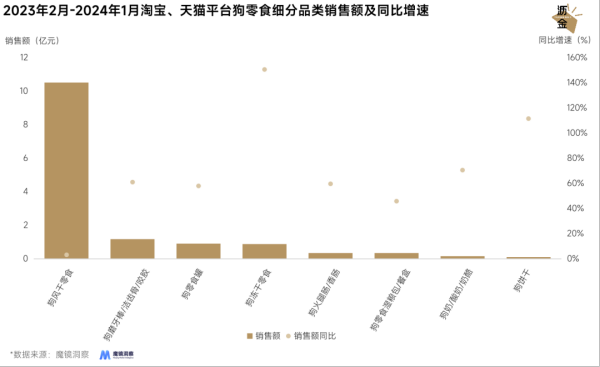

从狗零食来看,风干零食是主流需求,各细分品类都呈现较好的增长势头。冻干零食涨势迅猛,高达150.6%。

2023年2月-2024年1月淘系平台狗零食细分品类销售额及同比增速

猫狗同养家庭越来越多,猫零食热销品类也逐渐向狗零食迁移,狗零食也愈发细分、精细化,狗零食市场体量正稳步增长,预计仍有较大的增长空间。

品牌格局:麦富迪第一,市场高度分散,品牌效应较弱

接下来看宠物零食市场的品牌格局。

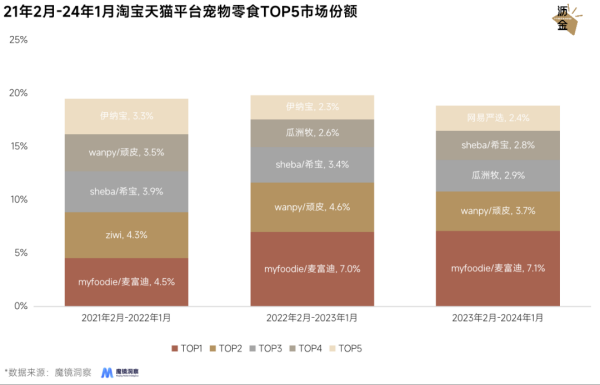

从历年的宠物零食市场的品牌集中度(CR5)来看,基本稳定在20%附近波动,头部品牌市场话语权并不高,市场较为分散。

从TOP5品牌来看,麦富迪连续三年稳居市场首位,品牌市场份额持续增长,由4.5%上升至7.1%。

其中,高性价比、多元化的产品线满足不同人群的消费需求,深受当下年轻消费者喜爱。

21年2月-24年1月淘系平台宠物零食TOP5市场份额

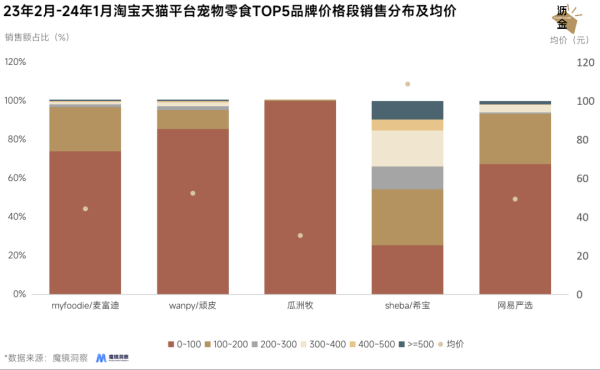

从TOP5品牌定价来看,多数品牌都集中于100元以下价格段,麦富迪、顽皮、瓜州牧、网易严选的品牌均价约为50元。

瓜州牧品牌主打低价,市场份额全部集中在百元以下价格段。凭借高性价比,瓜州牧品牌于2022年首次跻身宠物零食市场TOP5,品牌市场份额稳步增长。

23年2月-24年1月淘系平台宠物零食TOP5品牌价格段销售分布及均价

麦富迪、顽皮、网易严选品牌的主力价格段仍为百元以下,100-200元价格段占比约为25%-30%。

凭性价比稳固基本盘的同时,各品牌也在推出更具差异化、创新的高价位产品,满足中高消费力人群需求。

作为TOP5品牌中唯一一个海外品牌,希宝价格段分布更为分散,品牌均价相对较高,为108.7元。

希宝定位高端,其产品主打真肉、0谷物、0添加,其中夹心酥、一分为二餐盒等颇具创新设计的产品受消费者青睐。

产品机遇:营养滋补是主功效,补水为消费核心需求

接下来聚焦产品维度。

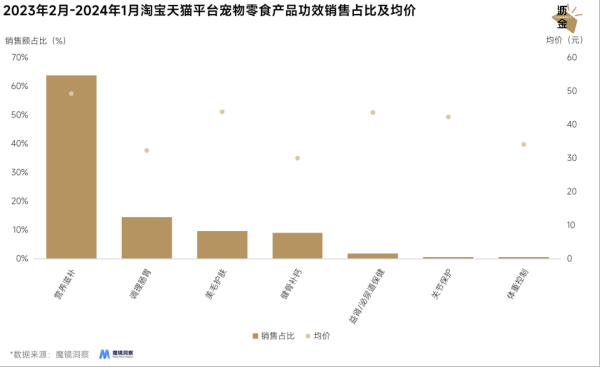

从宠物零食产品的功效来看,营养滋补占主导地位,是目前市面上最主要的功效类型,占比达到63.8%。

从各功效的产品均价来看,营养滋补、美毛护肤、泌尿保健、关键保护功效的产品均价均达到40元以上,健康保健类功效仍具有较大的需求潜力,也是推高产品单价的重要方式。

23年2月-24年1月淘系平台宠物零食产品功效销售占比及均价

再从反馈维度,来看看消费者对宠物零食的反馈及需求。

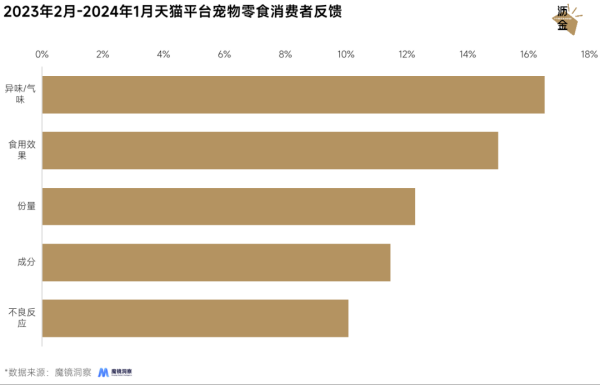

2023年2月至2024年1月,天猫消费者对宠物零食产品评论总数在86w+,产品的气味、食用效果、份量是消费者购买时的首要考量因素。

可以看到消费者对于强功效性的宠物零食更为青睐,品牌可重点布局集磨牙、补钙、洁齿为一体的风干类零食,以一物多效的高性价比产品吸引消费者。

2023年2月-2024年1月天猫平台宠物零食消费者反馈

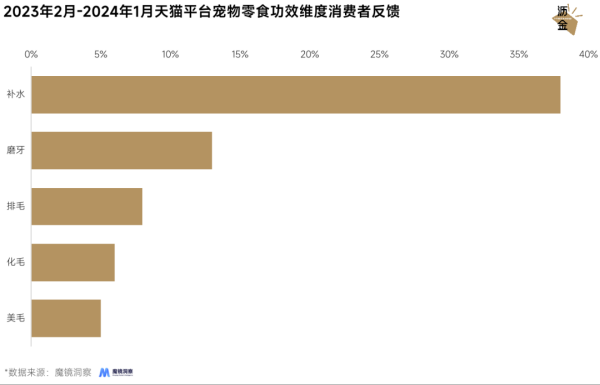

从消费者在功效方面的反馈来看,通过食用零食来补充水分是主要的功效需求,磨牙、排毛化毛功效紧随其后。

说明功效需求是消费者关注的重点,品牌可在此基础上根据宠物品种、身体状况(生病期、绝育术后、产后等)做细分,来满足多种差异化需求。

23年2月-24年1月天猫平台宠物零食功效维度消费者反馈

从消费者负面反馈来看,软硬度、不良反应、异味是引发不满的主要因素。

部分磨牙类零食产品过分追求功能性,而忽视适口性,存在产品过硬、难以咬动的问题,品牌可针对该痛点进行产品优化。

23年2月-24年1月天猫平台宠物零食消费者负面反馈

写在最后

趣味性、功能性成为宠物零食市场的风向标。

宠物零食虽然由猫零食为主导,但狗零食各品类均表现出较好的增长势头,预计狗零食品类会更加多元化,仍有较大的增长前景。

目前,宠物零食整个市场较为分散,头部品牌集中度低,仍给新兴品牌留有一定入局机会,新玩家可瞄准消费需求,以差异化破圈。

如今精细化养宠日益盛行,而市场中品牌效应较弱,头部玩家可持续深耕,尝试以创新性、功能性、健康性占据消费者心智,强化品牌势能。