周末市场出现的误解

当中有明确曲解:疑似的me-too药物与现有同类产品申报同一适应症临床,并不意味着一定要通过与原研药头对头PK才能获批上市,要在原研药物已经上市并被纳入该适应症某线标准治疗后,才会被要求以原研药作为对照组进行PK,进行疗效对比。

另外,对于me-too药物,周末市场普遍解读偏负面:指向部分药企工作内容仅仅是围绕已获批上市的产品,想办法对分子进行微小的改造、加减基团,目的是为了绕开专利并维持药物的有效性,以实现更高的“研发成功率”和快速获批上市的目的。我认为这里不应该一刀切,有相当一部分的me-better及best in class的药物也是通过对原有的药物进行结构改造而得出的,不应该过分贬低me-too,因为做出来可能是me-better,也有可能是me-worse,这是当下国内新药创新研发阶段的过渡产物。

不过值得注意的是,未来国内的新药审批政策将更往欧美发达国家审批靠拢的趋势不可避免,这无疑快速推动国内药物创新加速进入全新的阶段,广大创新药企必须要反思自身研发策略的问题以及积极寻求差异化。

一、由PD-1、CAR-T看国内困境,给予me-too管线低效重复建设的限制

据数据显示,国内PD-1/PD-L1包含已上市和在研管线品种数量,一共有84家,其中PD-1有48家,PD-L1有36家。

政策的出台,根本目的是为了遏制这种低效同质化的“创新假面”,敲打国内局部走偏的部分药企,以期将更多地资金投入到真正能让患者受益的差异化创新、前沿创新的药物研发上来,本质还是鼓励真正意义上的创新。

二、CXO角度:并非景气度拐点的里程碑,行业玩家将分化

1、国内创新研发投入驱动CXO高景气的趋势不会变化

思考CXO的底层逻辑是否被破坏,重要参考之一便是行业的营收源头:Biotech的融资的持续性、中大型药企的研发投入变化。

2021Q1最新数据显示,全球医疗健康一级市场融资总额达到1954亿人民币,实现翻倍级增长;国内医疗健康一级市场融资总额达到494亿人民币,单季融资金额均创下历史新高。

可预见的是,火爆的医疗健康一级市场将为众多创新药企提供充足的研发资金,从国内30%的外包渗透率来看,这也为CXO行业带来了充足的营收增长预期,景气度未见下行。

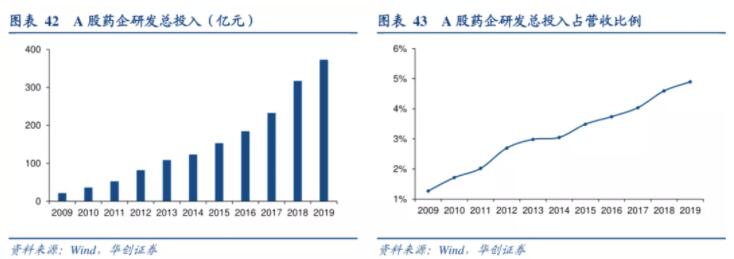

关于上市公司药企的研发投入变化,虽然没有最新的数据,但从趋势来看,A股传统制药企业的总研发投入(费用化+资本化)近年保持持续增长态势,从2015年的153.1亿元增长到了2019年的372.7亿元,研发投入比重也从3.5%增长到了4.9%。

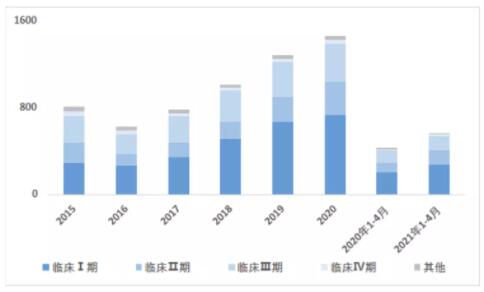

另外,从国内新登记临床这个最敏感的指标看,国内医药创新仍处于十分活跃的状态。综上可以判断,CXO行业景气度并不会因为这项指导意见而出现拐点,趋势并未发生改变。

2、CXO会出现必然的分化,头部和具有差异化特色龙头将受益

趋势并未改变,但不同公司走势分化,却是必然的。

以头部企业为例,药明康德中国区实验室-DDSU(前端药物发现)的项目,目前已是best in class,first in class为主(or first in China);对泰格医药的临床业务而言,在公司自身订单都做不完、资源有限的情况下,公司具备选择更优更好的合作单位及管线的权利,意味着在未来管线订单选择上,拥有更广阔的选择余地。

以具备差异化特色的龙头为例,像分子砌块领域的药石科技和皓元医药,在上市公司细分领域拥有一定稀缺性,药企在药物发现的源头创新中更加青睐于这种能提供高水平砌块的细分龙头;再如安评环节的昭衍新药,公司在前沿技术领域实力强劲,如完成了全球首个基因治疗药物评价、CAR-T药物评价、20余项抗击新冠病毒药物评价,领先国内的评价能力将使得其受政策影响的幅度边际减弱。

真正利空,则是大部分技术能力平庸的中小型CXO,过去这些公司往往没有选择客户的议价能力(只能吃别人剩下的),另外也擅长用价格策略来抢客户,创新变革的长期趋势下,生存空间会大大被压缩。

三、药企角度:众多药企研发体系受拷问,源头创新的药企将受益

我们也应该看到,产业的创新和升级并非能一蹴而就,其需要一个长期的过程。

国内药企普遍使用的Fast-follow策略,其产品通常落后于原研产品几年的时间上市,叠加医保谈判及带量采购等政策推进,Fast-follow的产品将面临更大的市场挑战。

研发策略体系普遍急需迭代升级。

1、药企药物研发策略的迭代升级,“Fast-follow”到“Smart-follow”的转变

都知道First in class和Best in class是最前沿和最好的药,但国内创新药热潮从2015年开始启动,意味着绝大多数公司短期内不可能具备差异化能力和国际竞争力。

所以国内药企更需要学习从“Fast-follow”到“Smart-follow”的转变,而后再逐步过渡到First in class和Best in class。“Smart-follow”旨在基于差异化的跟随研发解决临床未满足需求,从而换来更大的议价空间和自主定价权,实现研发→上市的良性循环。

纵观国内传统药企,目前仅有极少数通过早期转型和差异化的研发策略实现创新品种的兑现,其中佼佼者包括深耕心血管研发领域的信立泰、麻醉镇痛及新技术平台多点开花的海思科、ADC领域初见苗头的科伦药业。

2、政策天平倾斜的双面性:利好头部创新型企业,利空me-too管线为主的药企

对于部分me-too管线为主的药企来说,政策是明显利空,以PD-1为例,未来随着PD-1在多种癌症治疗领域广泛应用,被纳入标准推荐治疗或许只是时间问题,未来不仅是要考虑临床成本,更要考虑管线推进是否仍然有意义的问题。

反观一些头部的Big Pharam和Biotech,却是明显受益。如PD-1国产上市玩家君实、信达和百济,指导意见将会阶段性将低效重复建设的部分管线出清;另一方面,如信达、百济等已经在部分前沿靶点(如CD47、TIGIT等)的研发中取得了一定的领先优势,并且在尝试自主研发一些First in class的靶点产品,预估政策将给这些真正有价值的创新释放出更多的资源和空间。

总结:指导意见给创新药行业增添了更多结构性的变化,但对于药企和CXO来说,永远不变的、珍贵的是富含价值的创新和极具核心竞争力的服务。