2018年,中国宠物市场规模已接近2000亿元,年复合增速超过30%,成为了资本垂涎之域。

1、宠物医院是最受PE/VC青睐的整合方向,TOP玩家如何借助资本之力发展?

2、10亿元规模的宠物疫苗市场被默沙东、辉瑞、梅里亚等几乎100%进口垄断,本土机构如何寻找突破口?

3、与宠物医疗、伤人事件相关的宠物保险,蕴藏着哪些投资机会?

4、在这些领域,本土民营资本的生存状况究竟如何呢?

带着以上问题,我们来看今日分析。

01

宠物食品:上市、并购、电商加持,

国内品牌胜算何在?

不光人要消费升级,宠物也在消费升级,宠物食品最先走上升级之路。具有营养全面、消化吸收率高、科学配方、饲喂方便等优点,目前已逐渐成为现代社会养宠的刚需。

国际品牌占据6成以上份额

国内宠物食品市场上品牌众多,但整体还是以国际品牌为主导,根据中信建投的数据,2017年,法国皇家品牌市场占有率为24%,高居榜首;而美国玛氏则以18%的份额排第二。

通过收购,目前玛氏集团已经拥有41个宠物食品的品牌。2017年玛氏以大约77亿美元收购宠物健康护理服务提供商VCA Inc。

▲玛氏较大宠物食品品牌及宠物行业解决方案布局

参考Euromonitor的统计数据以及天风证券的研报数据,2012年到2017年,玛氏集团宠物产品销售额从183.7亿美元增长到201.4亿美元(约合人民币1369.52亿元),年复合增长率为4.42%,玛氏集团的宠物产品销往全世界,2017年在中国的销售额为5.1亿美元。

而国内企业佩蒂和中宠在零食、主粮领域也拥有很多品牌。

另外,从销售费用上,也能看出中宠和佩蒂的扩张步伐。

2017年,中宠和佩蒂销售费用分别为6753.87万元和2336.78万元,同比增速分别为33.19%和32.75%,在此之前,销售费用的年增速不过在12-13%之间。

同时,两公司都在2017年选择在A股上市融资,佩蒂股份IPO募资4.47亿元,中宠股份IPO募资3.87亿元。融资主要是为了加速国内的布局,这其中一个重要渠道就是电商。

抱紧电商大腿,不能放松

2018年天猫双十一,2135亿元的最终交易额又一次创了新高,这其中,铲屎官们在自家的“主子”身上,砸钱不少。

专注销售宠物用品的波奇网当天全平台成交量1.6亿元,较2017年同比增长60%,其中,波奇网天猫旗舰店销售额突破8030万元,同比增长64.72%,来自全国的736545个宠爸妈账户,总共在波奇网下了920681个单。

电商成本低、覆盖人群广、发展迅速,这给了国内宠物食品企业上量的机会。

玛氏于2016年6月29日与阿里巴巴达成战略合作;2017年2月,玛氏与京东达成合作协议,在产品、营销、大数据挖掘等多个领域进行合作。

国产品牌也不甘落后,2018年9月19日,中宠股份与苏宁易购展开战略合作;2018年10月23日,中宠股份与阿里巴巴展开战略合作,并计划未来三年在阿里平台上实现累计17.5亿元的销售额。

并购投资,多品牌整合、业务延伸

与跨国品牌玛氏和雀巢一样,国内品牌在发展的道路上,少不了以并购和投资达成多品牌战略,提高市场集中度,同时在上下游发力。

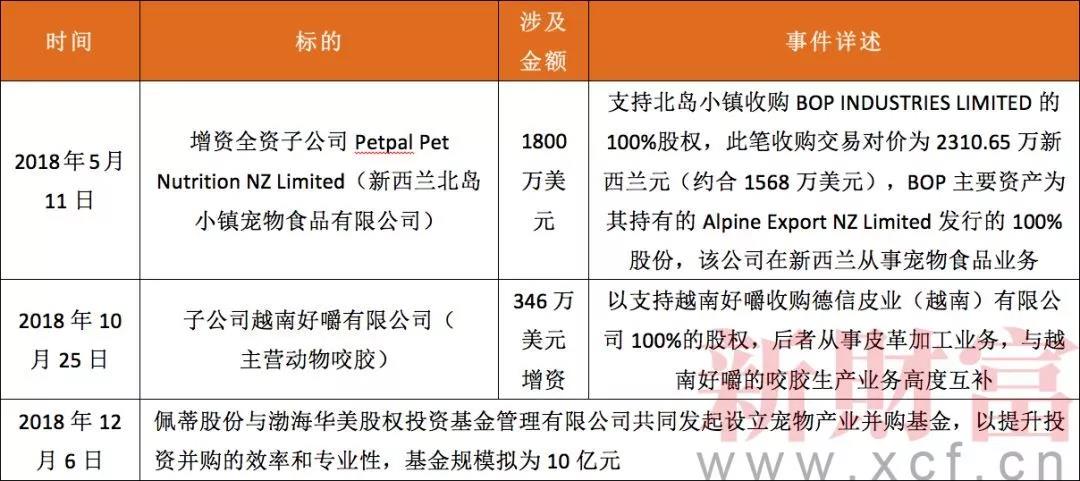

▲佩蒂股份上市以来并购事件

▲中宠股份上市以来并购事件

在并购以形成多品牌矩阵时,中宠和佩蒂收购的多为海外品牌。海外的宠物食品品牌,业务较成熟,有一定的知名度,有利于打开高端产品线和渠道。

从行业角度来看,宠物食品属于刚需,市场空间大而且持续,但品牌份额其实是高度分散的,仅靠单一品牌很难获得足够大的市场份额,玛氏和雀巢占领了美国50%以上的市场份额,多品牌战略是经实践可行的提高市场占有率的有效方式。

02

宠物医院:成本痛点难解

如何借资本之力发展?

宠物医疗是继宠物食品之后的第二大细分市场,2016年占到整个行业规模的23%左右,宠物医疗包括宠物医院、宠物药品和宠物疫苗。中国宠物药品和疫苗多为跨国公司主导,门槛也比较高,相对来说,宠物医院成了本土民营资本的突破口。

民营企业突破,连锁初具规模

目前该行业仍比较分散,但也逐渐形成了一些初具规模的连锁宠物医院。

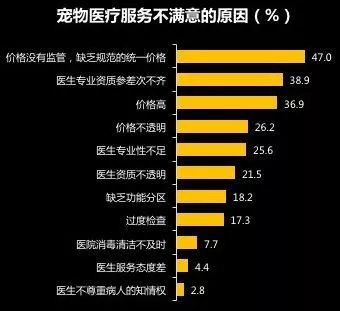

在宠物医院极速发展的过程中,行业集中度仍比较低,存在大量不规范的宠物诊所,又没有完善的行业准则和监管,因此乱收费、诊疗失误等现象非常普遍。调查显示,有47.1%的宠物主不满意宠物的医疗价格没有监管,缺乏规范的统一价格。

根据新一线城市研究室的数据显示,宠物医院的单次医疗消费平均达到了591.19元。这并不便宜,而且很多时候宠物生病还不能一次治愈,持续的医疗费用也会给宠物主带来比较大的压力。

即使收费高昂,宠物医院也并不是那么好赚钱。瑞鹏的净利润除了2015年出现爆发式的增长,之后两年增速均保持在个位数,明显低于收入增速,因而,其净利率从2015年的14.28%下降至2017年的7.41%,收入质量并不高。

为何宠物每次平均诊疗费用接近600元,听起来有点“贵”的宠物医院,毛利率不到30%,净利率只有个位数呢?

主要原因在于成本和费用比较高。2017年瑞鹏的营业成本2.12亿元,占营收比重为71.33%,其营业成本主要为存货成本、人工成本和租金成本,其中接近80%为存货成本以及人工成本,存货主要是食品、药品和宠物用品,而租金成本占比为20%左右。

另外,瑞鹏的管理费用和销售费用分别为6383万元和186.86万元,管理费用占营业收入的比为21.47%,相比2015年占比提升了4.52个百分点,也是因为扩张带来的管理岗位增加和新设教学医院等。

总体来说,瑞鹏净利率的波动方向甚至是下降,成本提升主要是源于扩张。

资本局:市场虽小,大鳄高瓴已控局

2018年8月18日,高瓴资本宣布与瑞鹏宠物医疗集团签订战略合作协议,高瓴将向瑞鹏集团“注入巨资”(金额未披露),并将高瓴系的宠物医疗资产与瑞鹏整合。

根据宠业家统计,2018年中国拥有17000家宠物医院,在此前,高瓴、瑞鹏、瑞派是中国连锁宠物医院的三巨头(表10)。

在总量17000家的宠物医院行业中,三巨头所占比例为8.24%,不到10%,总体来说是一个比较分散的市场。

此次高瓴和瑞鹏的合作,涉及高瓴资本旗下云宠(芭比堂)、安安、策而行(宠颐生)、纳吉亚、爱诺、宠福鑫等核心宠医资产,共630余家宠物医院;而瑞鹏集团方面则包括瑞鹏宠物医院、美联众合动物医院、凯特喵猫专科医院等自营和参股的400家宠物医院。

高瓴与瑞鹏的合作有望缔造宠物医院业的“独角兽”,对于瑞派来说是挑战也是机会,良性的竞争有望激发更大的市场活力。

03

宠物疫苗、宠物保险:

资本化需要品牌力

除了宠物食品和宠物医疗,宠物行业产业链上还有很多环节,发展成熟度较低,市场规范性差,没有形成品牌,自然也难以得到资本的青睐。

宠物交易:产业上游无法避开的一环

活体饲养和活体交易处于整个行业的最前端,这一环节决定了宠物的来源和初始品质。

由于宠物是非标准化的“商品”,一般是由商家根据品相自行定价,过强的自主性导致了价格的混乱。

据宠物业Business Doctor发布的数据显示,2016年宠物O2O交易平台每个月能达到上百单(只)交易的平台在业内不超过10家,超过1000只/月的更是少于3家,仅占中国数百万只宠物年成交量的5%左右。

线下销售活体的平台前期需要一定投入,空间要足够大,还得承担宠物饲养日常成本以及生病死亡的风险,并且很多活体交易并非同城,受到物流运输及检疫方面的限制,保证活体健康难度系数较高,因此收入和利润的稳定性较低,难以规模化。

消费升级的宠物用品与进口垄断的宠物疫苗

宠物用品主要包括洗护类、衣物类和玩具类。根据中信建投证券的研究,2017年中国宠物用品消费额占宠物商品类总消费额的12.1%,88%的养宠家庭愿意购买宠物用品。

另外,处在宠物行业中游的重要领域是宠物疫苗,目前中国的宠物疫苗行业还处在进口垄断的阶段,可以说是国产的蓝海。

基本上家养的宠物,主人都会选择为其注射疫苗,并且为了免疫的长效,需要每年注射,疫苗消费具有持续性。

目前中国宠物疫苗行业规模,从出厂口径来看,正规+走私的规模大约在5-6亿元之间,9成以上来自进口。犬用疫苗规模约在4亿元,主要进口品牌有6个,其中默沙东旗下的英特威市占率在50%以上。

▲犬用疫苗进口品牌及市场占有率

这些跨国品牌几乎占据了中国整个犬类疫苗市场,在全球,这些公司不仅做宠物疫苗,也做家畜疫苗(主要是猪),收入规模在几十亿美元/欧元等级(表14),折合人民币可达百亿。

▲跨国疫苗品牌收入

与国内相关的公司进行对比,英特威、硕腾、勃林格和海博莱的渠道、国内代理商都是中牧股份(600195)的母公司中国牧工商集团。

中牧股份是一家动物保健品和营养品生产企业,2017年营业收入为40.69亿元,其中生物制品业务主要是做猪用以及禽用疫苗,在中国的市场占有率为20%。

另一家主营业务为猪用和禽用疫苗的上市公司为普莱柯(603566),目前也在宠物疫苗,比如狂犬、瘟热、细小、四联、六联等方向布局了生物制品研发项目,但仅处于研发阶段,且目标市场为低端市场,暂时不具备与进口品牌分庭抗礼的实力。

在动物疫苗领域具备领先技术优势的生物股份(600201),如今也开始在宠物疫苗上发力,犬三联疫苗处于研发阶段。

目前中国在宠物疫苗上有潜力的公司,还均处于初级研发阶段,到产品上市还需要一个比较长的周期,所以进口垄断的状况还会持续。

宠物服务业崛起,宠物保险或成“风口”

宠物服务指针对宠物高级需求所提供的服务,除了上文已经提到过的医疗服务以外,宠物服务还包括宠物美容、宠物培训、宠物保险、宠物寄养、宠物丧葬等。

2017年中国宠物行业白皮书中显示,宠物医疗消费在宠物服务类的消费总额中占比50.5%,宠物美容占42.2%,远超其他服务业务。

这其中,宠物保险颇有市场空间。国外宠物保险的市场较为成熟,险种多、保障范围大,最发达的地区在欧洲,世界上第一个签发宠物保险保单的国家瑞典2015年宠物保险规模已经超过3亿欧元。

中国的宠物保险种类少、发展缓慢,主要是宠物第三方责任险和医疗保险,宠物第三方责任险保的是被宠物伤害的第三者,保费一般每年不超过50元,赔付额几千到几万元不等,但限制颇多,比如咬伤宠物主人的直系亲属不予赔偿等等。

我国目前宠物保险市场发展效果并不好,大型保险公司曾经设立的宠物保险产品也多已消失无踪。宠物保险单子小、需求少,宠物医疗环境混乱、价格难控。

与此同时,宠物的身份认证并未规范,宠物识别技术和相关诚信体系的滞后,对于大型保险公司来说,风险难以精确计算,类似友安宠物这类平台也只能和指定城市的指定医院合作,即使是保险意识强的铲屎官们面对这重重门槛,也会觉得心很累。

不过,随着中国宠物经济的不断发展,中国的宠物市场发展趋势也会向欧美发达国家靠近,宠物保险市场未来的发展空间有望提升。