宠业家消息,近日,浙商证券发布了《宠食海内外共驱成长,自主品牌建设成果初显》研究报告,报告指出,2020/2021年全球宠物食品市场规模增速分别为8.81%/10.03%,增长提速,其中全球宠物零食市场在过去三年中增速超过10%,而国内宠物零食市场规模为42.75亿元,出口渗透率当前约为23%,提升空间广阔。报告具体如下:

疫情推送宠物行业发展

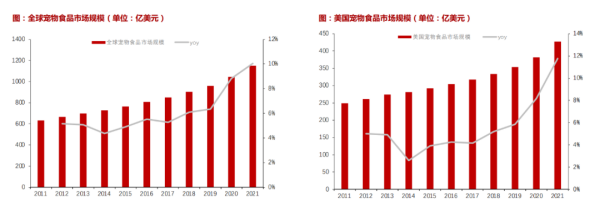

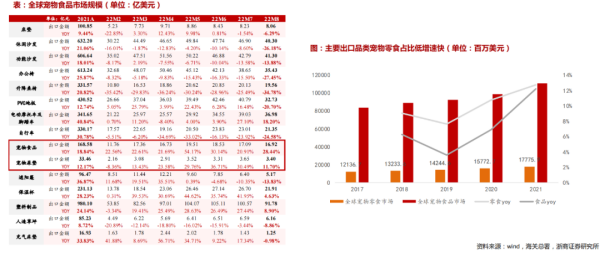

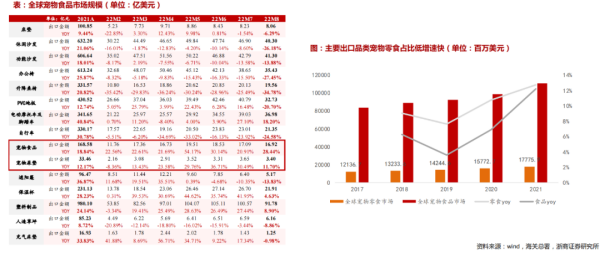

据报告显示,近些年全球疫情的爆发导致人们居家场景增加,这也进一步导致宠物食品行业的发展。数据显示,从2011到2021年,全球宠物食品市场规模从632.52亿美元增至1148.45亿美元,年复合增长率为6.15%,市场增速稳定。2020/2021年全球宠物食品市场规模增速分别为8.81%/10.03%,增长提速。其中,发展相对成熟的美国宠物食品市场规模从2011年的248.91亿美元增加到2021年的427.31亿美元,年复合增长率为5.55%,而2020/2021年增速分别为8.16%/11.76%,与全球趋势一致,高于过往水平(2018/2019年分别为5.21%/5.85%)。此外,宠物零食市场在过去三年中增速超过10%,零食高端化带来的单只宠物消费量上升贡献了主要增速,宠物数量增长自2020年以来亦有显著提升,体现了居家对于宠物陪伴的需求。浙商证券表示:中期看,宠物数量提升带来的量增需求较为稳定,行业高端化以及通货膨胀趋势短期难以改变,宠食出口需求韧性中期有望延续。从国内市场来看,国内宠食出口更具韧性,中国制造渗透率仍有提升空间。近几月来国内宠物零食在出口细分品类中表现突出。数据统计,2021年全球宠物零食市场规模约177.76亿美元,根据2021年美元对人民币平均汇率6.45进行换算,中国的宠物零食市场规模为42.75亿元,海外市场规模约为1103.8亿元。由此计算,我国宠物零食出口渗透率当前约为23%,提升空间广阔。

宠食企业产能释放

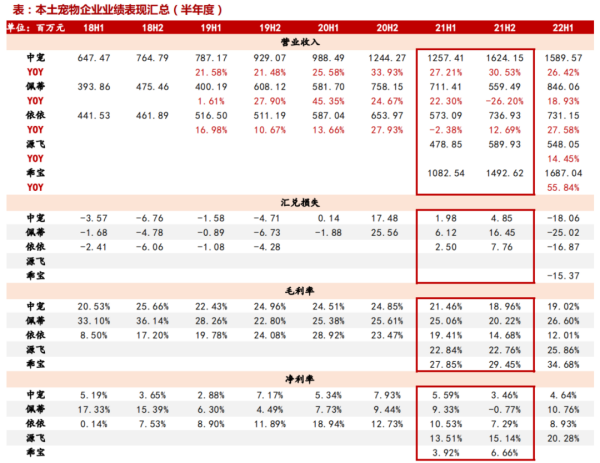

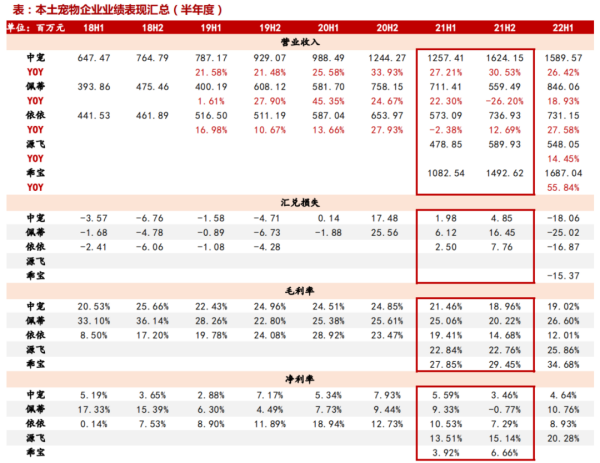

此外,报告还整理了中宠、佩蒂、乖宝三家公司的产能供给。报告显示,22-23年中宠进入产能密集投放期,佩蒂、乖宝稳增。其中,中宠股份:整体产能在24年底达到21年底的约2.4倍。现阶段干粮产能低于湿粮/零食水平,22-24年增长明显,干粮将超越零食/湿粮产能,占比由现阶段的14.9%增至24年的42.7%。佩蒂股份:总体产能预计大幅增长,由21年的28400吨升至24年的157600吨,增至原有产能的5.5倍;品类方面,从21年的零食扩充至24年的干粮/湿粮/零食全品类,干粮/湿粮产能占比合计将达到76.1%。乖宝宠物:产能平稳增长,24年底主粮产能增至21年底的约1.5倍水平,投产节奏快于零食。从国内上市公司的业绩对比,短期来看,2021年受汇率、东南亚疫情等因素,国内宠物出口龙头盈利能力普遍下行,迎来业绩低基数。21H2汇率相比20Q4(宠食出口企业往往在Q4至次年Q进行全年定价)下行了6%+,企业毛利率充分承压。此外具有东南亚工厂的企业亦受到疫情停工影响,而中宠由于收购杭州领先亦计提相应减值,整体看龙头下半年均将迎来业绩低基数,叠加汇率Q3-Q4有望持续贡献正增量,部分龙头提价落地,业绩端有望提升。

我国宠物行业分为四个阶段

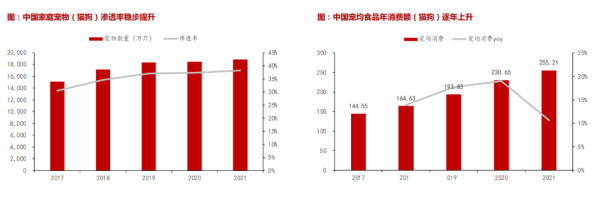

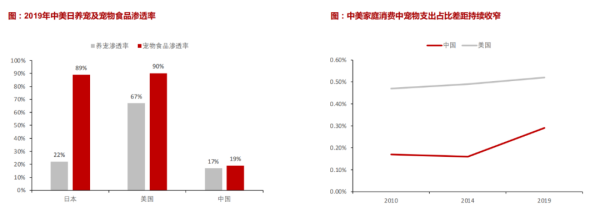

浙商证券将国内宠物行业分为四个阶段,分为萌芽期-孕育期-高速发展期-成熟期(未来)四个阶段。1、2000年前,中国的宠物市场属于萌芽期,海外的宠物文化传入中国,小动物保护协会正式成立;2、2000-2010年,中国宠物行业加速孕育,出现了大量代工厂,乖宝、中宠、佩蒂均成立在这个时期,主要为海外品牌代工,同时国内宠物市场开始向下渗透;3、2010年至今,在需求端消费升级的驱动下,国内的宠物行业迎来了高速发展期,海外品牌通过授权代理或直接投资的方式加强在华战略布局,国产品牌也纷纷成立,通过优秀的产品力&渠道力+成本控制能力占据中端市场。宠物数量的增长和单宠消费的提升是推动国内宠物市场快速发展的主要因素。其中2021年,我国家养猫狗数量达到1.88亿只,相比2017年的1.51亿只增长约25%,17-21年CAGR达到5.74%。2020年根据2020年全国人口普查数据,我国家庭户数达到4.94亿户,保守假设1户仅养1只宠物的情况下,2021年家养猫狗渗透率约为38.14%,近年来渗透率稳步提升,未来成长空间广阔。宠均食品消费金额快速增长。,数据显示,2021年我国猫狗食品宠均消费额达到255.2元,相较2017年的144.55元大幅提升,17-21年CAGR达到15.27%,高于猫狗数量增速。浙商证券推算,未来中国宠物食品市场有望在养宠渗透率提升+宠物食品渗透率提升+宠均消费提升的双轮驱动下继续扩容。未来,中国19年养宠渗透率为17%,与日本、欧美等海外成熟宠物市场的22%、67%对比仍处于较低水平,且中国宠物食品渗透率19年统计仅为19%,对比日本89%、美国90%仍有较大发展空间。2010-2019年中国与美国宠物支出/家庭消费差距持续缩窄,未来中国宠物消费有望向成熟国家看齐。

行业逐步走向集中

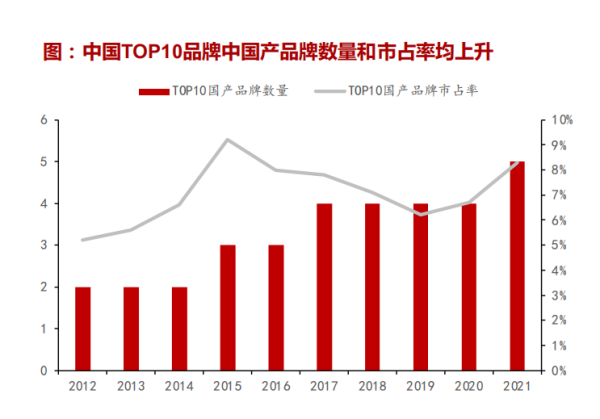

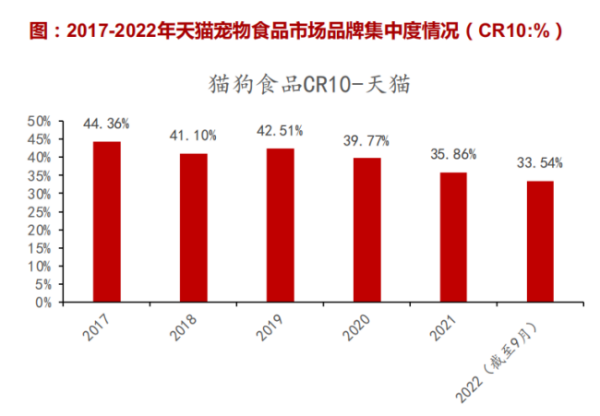

报告显示,中国宠物食品行业品牌CR10(集中度)从2012年的31.3%下降到2021年的18.6%,明显低于成熟市场水平(美/日2021年CR10分别为47.2%/49.2%)。主要系行业快速增长期,大量新入局者攫取市场份额。近年来前十品牌中国产数量及市占率均有上升。前十位中国产品牌数量从2012年的2个上升到了2021年的5个,市占率从2012年的5.2%升至2021年的8.3%。2020年以来,随着疫情阻碍线下推广,新入局者将营销阵地转移线上,线下市场格局持续优化,市场逐步走向集中,具有沉淀的龙头企业份额快速提升。浙商证券认为,疫情背景下龙头线下积累将进一步沉淀,参考海外市场,未来集中与国产化替代空间广阔。最后,该报道还分析了中宠、佩蒂、乖宝三家宠食公司的自主品牌构建之路。1、营销投入比例22H1开始下行,即将进入规模盈利阶段。公司从17年开着力培育自主品牌以来广告投入比率保持稳步上行,预计未来销售费用率随着国内自主品牌规模提升将进入逐步下行阶段。2、营销策略:WANPY:作为公司自主创立品牌,主要产品包括肉类零食和冻干粮,主打“鲜”概念,同时瞄准年轻群体,定位中高端。在国内市场,公司通过明星代言、节目赞助等方式提升品牌影响力,通过辣目洋子代言WANPY,22年举办线下“顽皮喜剧秀”。ZEAL:新西兰收购品牌,主要产品包括高端湿粮和零食,主打新西兰原装进口,定位高端。公司通过联名轻奢建设高端品牌形象,22年联名爱马仕推出宠食碗。中宠旗下的HAPPY100品牌定位低端宠食, 其产品全价成犬粮单价仅有12.9元/千克,远低于玛氏旗下的品牌皇家和宝路,雀巢普瑞纳旗下的品牌冠能,但是原材料中纯肉占比确远高于同品类外资品牌产品;中宠旗下自创品牌WANPY定位中高端,其产品成犬全价粮(冻干双鲜)单价为39.3元/千克,远低于外资品牌皇家和冠能,但是其接近50%的原材料均为纯肉,而外资品牌主要原材料为肉粉或者谷物。随着消费者相关识别能力逐步提升,高性价比产品优势将更加凸显。1、乖宝宠物19-21年的销售费率稳定在17.5%,广告费用率是公司销售费率中占比最大的一项,近三年占收入比例6%左右。公司的销售费用率/广告费用率相较同行业其他公司而言较高,主要系公司的营收中国内自有品牌的收入占比相对较大,需要在国内市场中持续投入销售费用以扩大品牌影响力。目前公司在国内自有品牌建设上占据绝对领先地位。2、营销打法:持续进化,已进入2.0阶段。1.0阶段公司考虑年轻人更关注综艺,在CCTV-3《你好生活》、湖南卫视《向往的生活》、北京卫视《上新了·故宫》等知名节目中投放取得了良好效果,更邀请谢霆锋作为形象代言人,强化了高品质宠物食品的品牌形象并成功吸引了目标用户注意。当前公司营销进入2.0阶段,开始进行消费者教育,更精准的接触客户,如与宠物综艺节目(比如《家有恶猫2》)。近年来乖宝产品价格带不断上扩,强大组织力支持持续快速推出新品,于行业率先推出双拼粮等创新产品,目前主粮品类包含膨化粮、鲜肉粮、冻干粮,价位包含20-42元/kg(中高端)。产品配方优良,鲜肉成分高于同价位其他产品,定位偏大众的barf猫粮中粗蛋白、粗脂肪、牛磺酸含量在同价格带产品中均处于较高水平,成分表前三位中鲜肉合计占比37%。在鲜肉粮、冻干粮产品中,弗列加特产品配方均表现优异,同时价格低于海外品牌、性价比高,弗列加特鲜肉粮成分表前三位中鲜肉合计占比超过70%,表现优于渴望。公司销售费用率从2015年到2018年逐年增加,20年到22年维持在4%水平;广告费用率逐年增加,从2014年的0.21%增加到2021年的1.85%。公司21H2提出聚焦自主品牌,当前处于加大投入的快速成长期。• 爆品逻辑:21年7月营销战略调整,从原来的经销商模式切换为线上通过抖音渠道的主打爆品逻辑,具体而言,先根据用户痛点入手(各大平台用户评论、差评等),再去找达人反复沟通产品(目前狗类达人全覆盖),产品逻辑变成爆品逻辑。• 全域打法:公域流量,抖音做势能曝光和获客,小红书做口碑,天猫承载复购率;私域流量如微信群,做服务(比如宠物生病、专业医生回复;组织狗友/猫友聚会),目的是建立信任。• 营销投入方向:主要投向线上效果类广告、直播带货等,基于效果广告的数据可见性,为研发、选品提供思路和方向。佩蒂股份目前聚焦爵宴、好适嘉两大自主品牌。爵宴定位高端狗零食,主打零添加&天然食材,目标在推出鸭肉干爆品后继续推出几款复购品,从爆品转向爆品牌。好适嘉定位中端猫主粮,主打精准营养,主推爆款98k湿粮罐(定位高肉&低脂),产品配方优良且性价比突出。