1.1 硕腾

1960年之前,世界上几乎没有动物保健产品。

1952年,硕腾的前身——辉瑞动物农业部门成立。

1988年,辉瑞的动物农业部门正式更名为动物保健部门。在更名为动物保健部门之前,这三四十年的时间,辉瑞都是依靠自身的研发。这一阶段辉瑞动保核心的产品为经济动物的抗生素类产品。

1995年辉瑞以14.5亿美元收购SmithBeecham(英国史可必成)的动物保健业务,前身是诺顿实验室,涉猎小动物疫苗领域,伴侣动物保健业务,辉瑞也因此成为当时世界上动物医药生产的领先者。

1999年,辉瑞的核心产品之一大宠爱(Revolution)上市,是FDA批准首个针对小动物的抗寄生虫药物。直到2023年依旧为硕腾Top3的大单品。

2000年之后,辉瑞针对动物保健业务展开了大量的并购,相继并购了法玛西亚公司、惠氏、富道动物保健、vetnex动物保健公司等。

2012年,辉瑞正式将动物保健部门剥离出来形成独立的子公司——硕腾公司,并于2013年IPO上市发行。

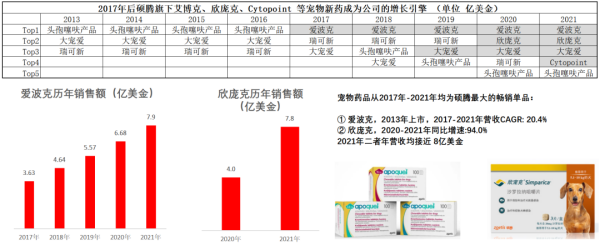

2013年上市后,硕腾在 2014-2016 年连续推出了爱波克(Apoquel)、欣庞克(Simparica)、Cytopoint 三大宠物新药。

1.2 勃林格殷格翰

1955年,勃林格殷格翰动保部门成立,开始涉足动物药品生产。

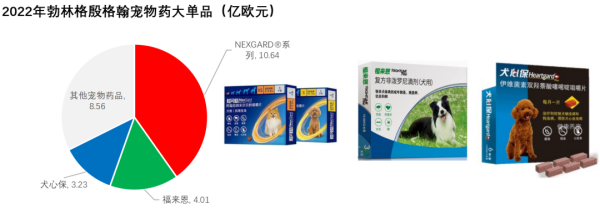

1996年,公司的福来恩产品上市,福来恩全球销售额于2007年超过10亿美金。

2009年,勃林格殷格翰将惠氏旗下富道动保业务并入体内。

2017年1月1日起,勃林格殷格翰收购梅里亚。

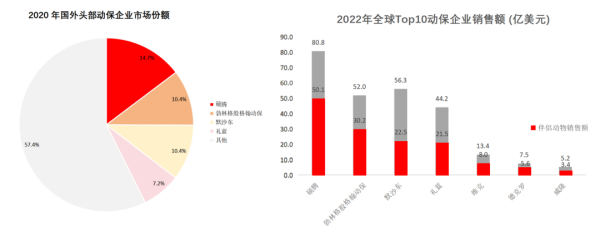

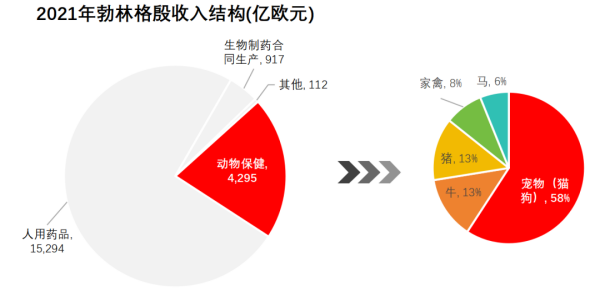

2022年,勃林格殷格翰动物保健业务全球业务营收达52亿美元,其中宠物(犬猫)收入约30亿美元(按照2021年占比58%测算)。

1.3 礼蓝动保

2015年1月,礼来动保完成对诺华动保的收购。

2020年8月,礼蓝收购拜尔动保。

礼蓝2022年收入为44.18亿美元,来自宠物业务收入为21.45亿美元,宠物业务收入占比达到49%。2023年Q1,公司总收入为12.57亿美元,宠物保健收入为6.75亿美元,同比增长5%。其中Advantage®(爱沃克)系列产品贡献了1.55亿美元,Seresto驱虫项圈的收入为1.78亿美元,这两种产品合计收入3.33亿美元,占宠物业务收入的49%。

旗下的BRAVECTO(贝卫多)系列产品组合于2014年首次在欧盟注册,2022全球销售金额为10亿美元,成为仅次于尼可信产品系列的又一款超10亿美元营收的驱虫产品,一款单品即占宠物业务总收入50%以上。

总结:① 海外宠物药品巨头的核心产品仍为驱虫药、皮肤药;② 大单品收入占比较高;③ 除了依赖自身研发实力外,四大巨头不断通过收购、授权引进和合作研发等方式整合外部研发资源,以缩短研发周期,降低研发风险。

① 国内宠物药品市场规模过小:比起美国单一市场就能支撑起硕腾54%的销售额,硕腾在中国的销售额仅有美国的1/10。中国兽药协会《兽药产业发展报告》数据显示,2016-2021年间我国兽药产品销售规模由472.3亿元增长至 686.2亿元,年复合增长率可达5.6%。而2021年中国合规的宠物药品市场规模为120~150亿元,占整个兽药行业的20%。

即使硕腾,在中国宠物药品市场也才刚突破10亿。2022年,硕腾、勃林格殷在中国的宠物药品销售额达到10多亿人民币;礼蓝(拜尔)在国内收入7亿;其他如法国维克、法国威隆、默沙东等均有较为知名的宠物药品单品实现几个亿的销售额。

如果再将宠物药品拆分来看,则国内驱虫药的零售端市场规模为30亿-40亿,占比约25%;

宠物疫苗市场规模在20多亿;

除去疫苗及驱虫药,宠物药品市场规模为70-80亿,这其中包括皮肤病、心血管疾病、慢性病等各类病症。

小市场+多SKU,使得宠物药品被切分得更小,也就只有驱虫药、疫苗以及抗菌药的市场体量稍微大点,在这些细分领域也就出现了企业扎堆申报的状况。

② 中国宠物药品困境:我们以驱虫药为例,驱虫药品作为当下宠物药品领域最大的单品,必然也是未来中国宠物药品企业与海外巨头的必争之地。这一细分市场的竞争格局,见微知著的体现了整个宠物药品的困境:在品牌影响力+研发能力上中外企业差距巨大。

驱虫药中四大旗下的品牌有大宠爱、欣宠克、爱沃克、拜宠清、福来恩、犬心保、超可信、尼可信、贝卫多等,在国内市场盘踞多年;而国内仅有海乐妙是收入过亿的驱虫药品。最直接的原因便是产品上代际差明显,目前线上销量较高的非泼罗尼、阿苯达与以上品牌在产品上代际差明显。

无论是宠物的新兽药、还是仿制药,大多需要3-5年的时间去申请新兽药证或批准文号,单个项目花费150-300万。相比人药及四大巨头,宠物药品的研发难度实际并不大,很多时候取决于企业是否坚定的去投入。