01

行业大盘

行业趋势

居民可支配收入上升带动家庭养宠支出提升

随着经济水平的不断提高,我国居民人均可支配收入2022年已超过5万元,仍保持着不断增长的态势,而养宠支出也随之增加,中国每户家庭平均养宠支出在2013-2022年达到了15%的年复合增长率。

宠物保健品市场增长迅猛,消费途径向抖音迁移

2023年抖音宠物保健品市场规模指数约为5,587.3,同比增长达367.8%,品类销售呈逐月持续增长趋势,消费者购买习惯正逐步向抖音平台迁移。

细分类目

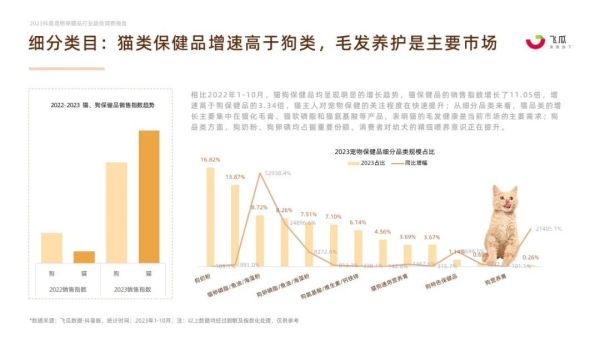

猫类保健品增速高于狗类,毛发养护是主要市场

相比2022年1-10月,猫狗保健品均呈现明显的增长趋势,猫保健品的销售指数增长了11.05倍,增速高于狗保健品的3.34倍,猫主人对宠物保健的关注程度在快速提升;从细分品类来看,猫品类的增长主要集中在猫化毛膏、猫软磷脂和猫氨基酸等产品,表明猫的毛发健康是当前市场的主要需求;狗品类方面,狗奶粉、狗卵磷均占据重要份额,消费者对幼犬的精细喂养意识正在提升。

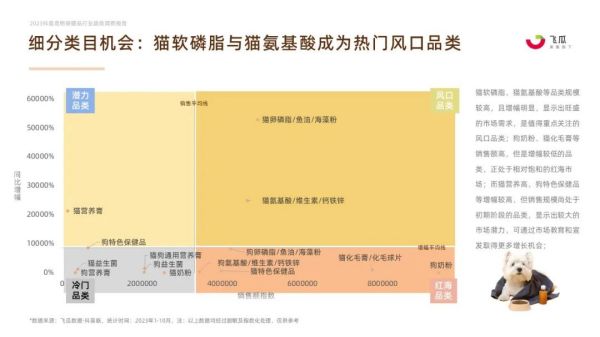

猫软磷脂与猫氨基酸成为热门风口品类

猫软磷脂、猫氨基酸等品类规模较高,且增幅明显,显示出旺盛的市场需求,是值得重点关注的风口品类;狗奶粉、猫化毛膏等销售额高,但是增幅较低的品类,正处于相对饱和的红海市场;而猫营养高、狗特色保健品等增幅较高,但销售规模尚处于初期阶段的品类,显示出较大的市场潜力,可通过市场教育和宣发取得更多增长机会。

02

市场格局

市场格局

大批品牌入局抖音,良性竞争带动市场规模增长

2023年大批新品牌入局,品牌数量增长超6倍,商品上架数达到15.49万,抖音前3、5、10品牌市场份额被稀释近一半,在竞争加剧的同时,前10名品牌销售额指数增长超过100%,品牌活跃的同时带动市场的整体规模良性增长。

国货品牌占据主导地位,新锐品牌机会不断

在销售前20的品牌中,宠物保健品牌“麦富迪”、“加里卡”分别以过千万、过500万的销售指数稳居前两位。从排名分布来看,国货品牌占据了榜单75%的主导地位,如麦富迪、加里卡、纽维特、普安特等,特别在8个新上榜品牌中,大部分为2010年后成立的新锐品牌;而国际品牌如MAG、In-Plus/麦德氏、维倍思、红狗等在整体排名中则相对靠前,国货品牌在榜单中占据更多席位,而国际品牌的平均影响力更强;

从客单价分布来看,国际品牌主要占据100-150元价格带,而国货品牌多集中在1-50元价格带,中高端消费市场仍有较大机会空间。

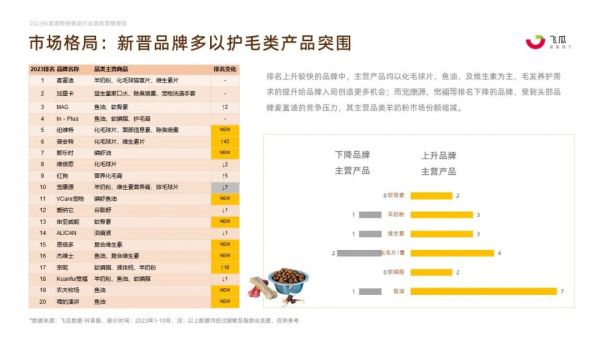

新晋品牌多以护毛类产品突围

排名上升较快的品牌中,主营产品均以化毛球片、鱼油、及维生素为主,毛发养护需求的提升给品牌入局创造更多机会;而宠康源、宽福等排名下降的品牌,受到头部品牌麦富迪的竞争压力,其主营品类羊奶粉市场份额缩减。

营销卖点

犬类产品主打骨关节养护,猫类产品以美毛为主

猫犬及通用型产品是主要产品类型,犬类产品相关词主要以关节、骨骼、维生素类为重点功效,卖点层面则突出“训犬师专属”等,强调专业性和特殊需求;猫类产品着重于解决猫咪的毛球问题,同时也有美毛、益脑等功效宣传;通用类产品主打美毛、护肤、肠胃调理等宠物通用需求,包括深海鱼油、爆毛粉、磷虾油、牛磺酸、复合维生素等,涉及多个方面的宠物健康。

03

消费者洞察

04

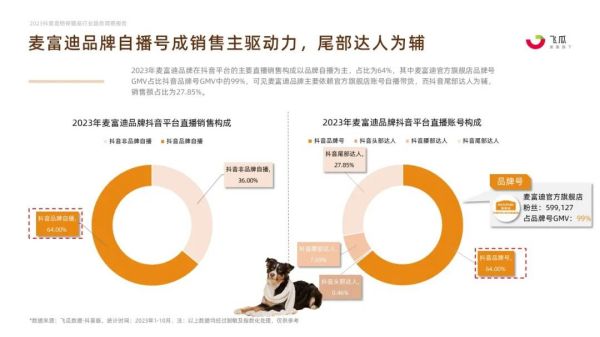

热门品牌分析