来源:传递 The Transfer

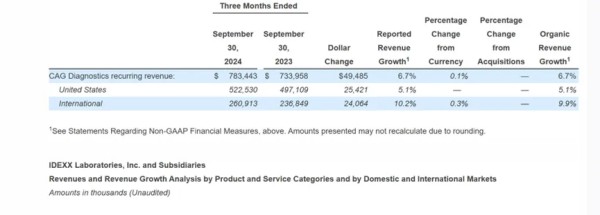

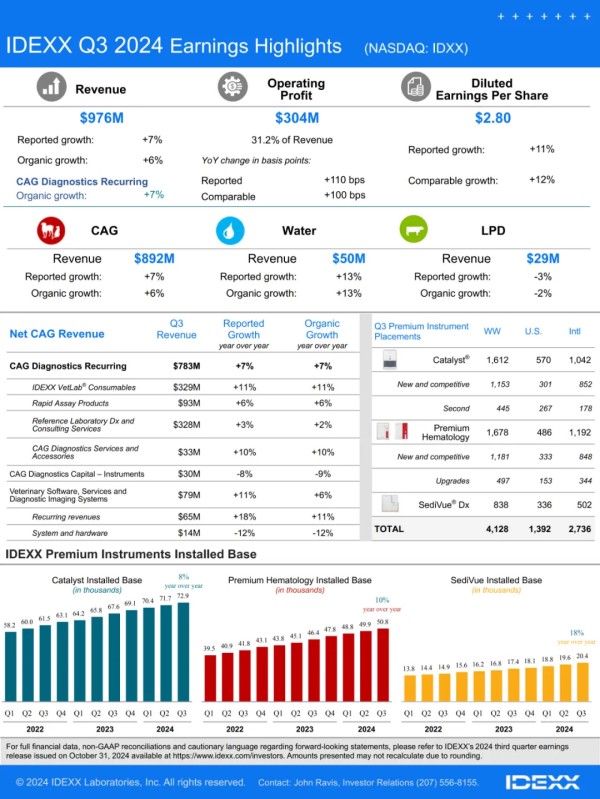

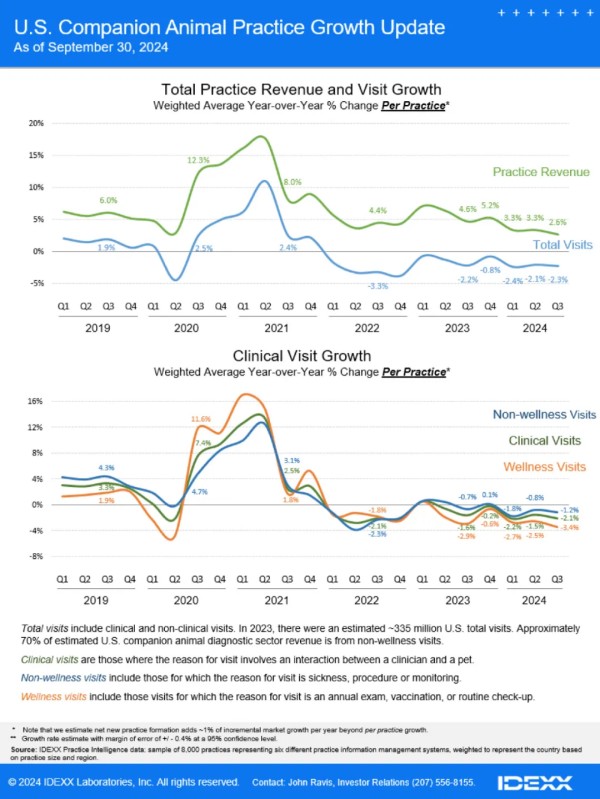

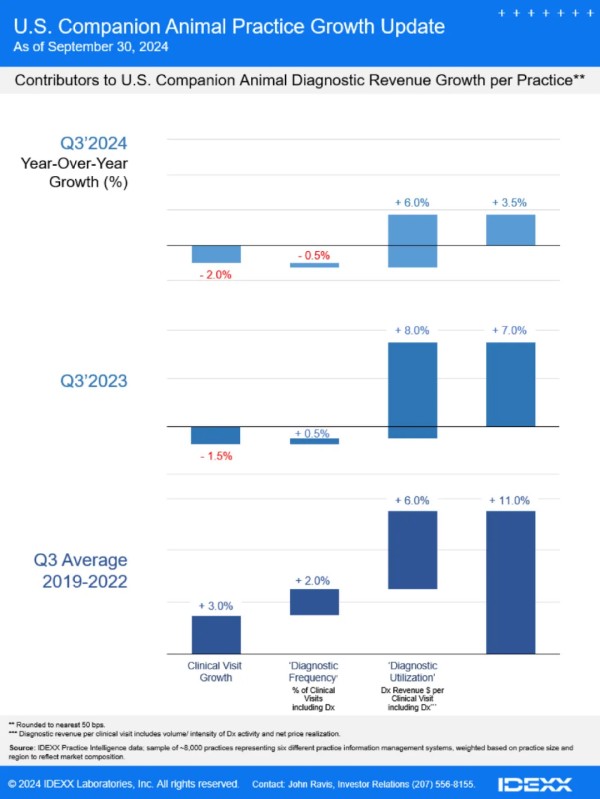

2024年第三季度收入增长7%(报告值)和6%的有机收入增长,这得益于伴侣动物诊断业务(CAG Diagnostics )报告的经常性收入增长7%(报告值和有机收入增长)。

有机收入增长得益于IDEXX执行驱动因素带来的益处,包括持续稳健的新业务增长和两位数的全球高端安装基数同比增长。

每股收益为2.80美元,报告增长 11%,可比口径增长12%,这得益于报告的营业利润率增长110个基点和可比口径增长100个基点。

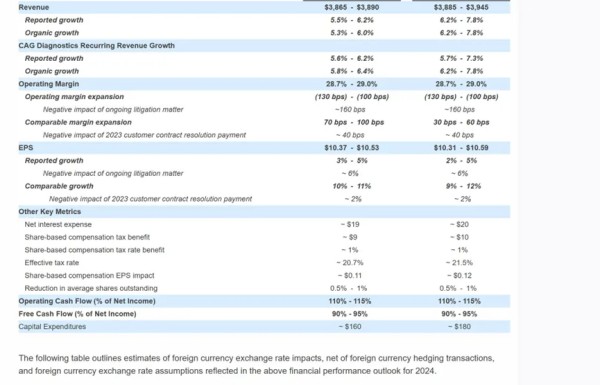

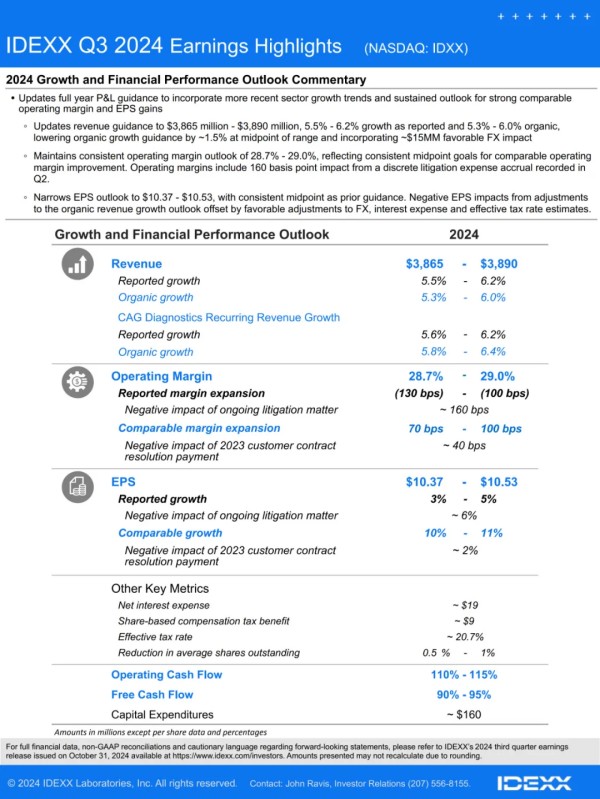

将2024年收入指引调整为38.65-38.9亿美元,中点减少3800万美元或 ~1%,纳入了美国兽医诊所需求下降等近期负面影响的预期。

将2024年收入增长指引更新为5.5%-6.2%(报告)和5.3%- 6.0%有机收入,原因是预计CAG Diagnostics经常性收入增长5.6% -6.2%(报告)和5.8%-6.4%有机收入。

将2024年每股收益展望收窄至10.37-10.53美元,与之前的指引相比,每股收益中点保持一致,这得益于对稳健营业利润率表现的一致展望以及较低的预计利息支出和有效税率带来的收益。

2024年第三季度业绩

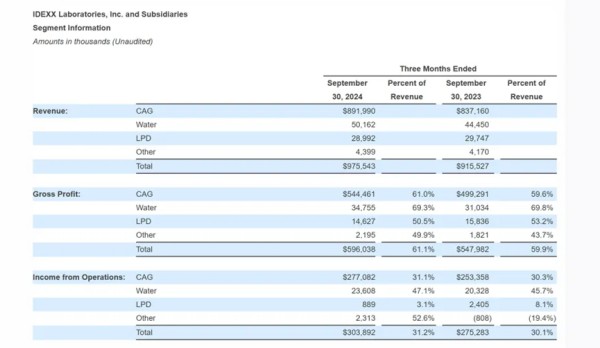

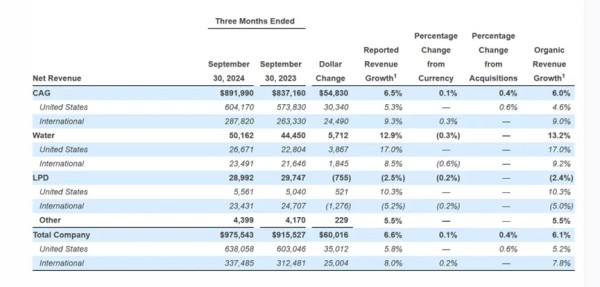

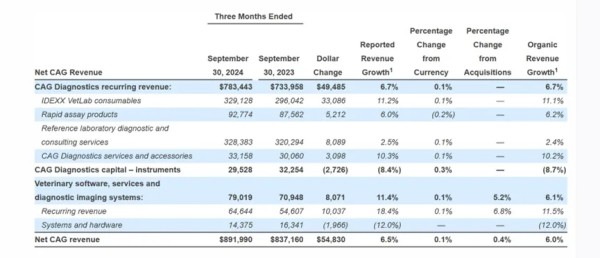

公司报告称,2024年第三季度收入为 9.76亿美元,报告增长7%,有机增长6%。其中伴侣动物组合(“CAG”) 增长7%和有机增长6%,第三季度伴侣动物业务组合收入为8.92亿美元。CAG Diagnostics的经常性收入增长了7%,如报告所述,有机收入得益于国际地区持续的两位数增长以及IDEXX执行驱动因素的全球收益,包括IDEXX全球优质仪器安装量每年增长10%。IDEXX兽医软件、服务和诊断成像系统收入增长了11%,有机收入增长了6%,反映了高经常性收入增长和基于云的软件投放的持续势头。

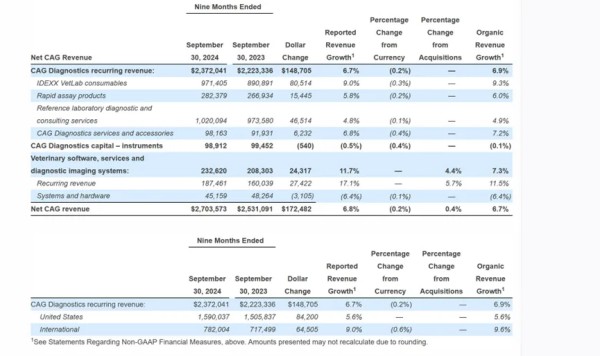

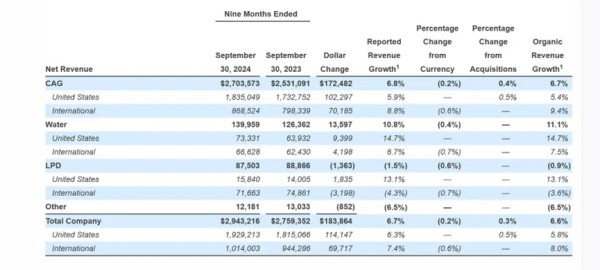

前三季度总收入为29.4亿美元,其中伴侣动物业务组合收入为27亿美元。

第三季度摊薄每股收益(“EPS”)为2.80美元,报告增长11%,可比基础增长12%,这得益于报告营业利润率增长110个基点和可比基础增长 100 个基点。

IDEXX总裁兼首席执行官Jay Mazelsky 说:“IDEXX团队在第三季度继续保持强劲的执行力,这体现在稳健的净客户增长、优质IDEXX VetLab®仪器安装量的持续增长,以及近700 份IDEXX inVue Dx™细胞分析仪的预订单,该分析仪将于第四季度晚些时候开始发货,客户特别重视像inVue Dx这样的IDEXX技术解决方案,它们提供有意义的临床见解,同时将时间还给忙碌的诊所工作人员。”

第三季度业绩亮点

伴侣动物业务组合

伴侣动物集团本季度的收入增长了7%,有机收入增长了6%。CAG Diagnostics的经常性收入增长为 7%(如报告)和有机增长,这为稳健增长提供了支持。CAG Diagnostics经常性收入增长得益于国际地区10%的报告收益和有机收益。美国CAG Diagnostics经常性收入增长5%,如报告所述,第三季度有机收入继续超过行业增长水平。

IDEXX的检测方式在全球范围内实现了稳健增长。

IDEXX VetLab®耗材的报告收入和有机收入增长了11%,其中美国和国际地区实现了两位数的增长,这得益于高端仪器平台强劲的安装量增长和等效天数效应。

在稳健的国际增长的推动下,参考实验室诊断和咨询服务实现了3%的报告收入增长和 2%的有机收入增长。

快速检测产品收入按报告量增长6%,有机增长,这得益于美国的稳健增长,包括更高的净价实现和等效天数效应。

兽医软件、服务和诊断成像系统收入增长了11%,有机增长了6%,这得益于软件和诊断成像经常性收入的持续高水平有机增长,以及最近收购软件和数据平台的益处。

毛利和营业利润

毛利润按报告和可比基础增长9%。毛利率为61.1%,按报告增长120个基点,按可比口径增长140个基点,这得益于IDEXX VetLab耗材收入和兽医软件、服务和诊断成像经常性收入的高增长以及仪器成本的降低。

本季度营业利润率为 31.2%,比上年同期高出110个基点,按可比口径高出100个基点。营业利润率结果反映了7%的运营费用增长(按报告值计算)和 8%(按可比基础计算)。运营费用的增长是由销售和营销费用的增加以及与推进公司的增长和创新议程相关的研发支出增加所推动的。

2024年增长和财务业绩展望

公司将其全年收入增长指导范围更新为38.65-38.9亿美元,或报告增长5.5%-6.2%,中点下调3800万美元。这反映了有机收入增长的中点到全年估计的~1.5%的调整,现在预计为5.3%-6.0%,反映了美国临床就诊和需求水平的最新趋势。更新后的指导范围包括来自近期外汇估计的~1500 万美元的有利影响。

公司全年报告的营业利润率展望始终保持在28.7%-29.0%之间,其中包括与之前报告的离散诉讼费用应计相关的~160个基点的影响。中点来看,预计全年可比营业利润率增长70-100个基点,其中包括2023年第一季度客户合同决议付款带来的~40个基点的负增长影响。

公司将其每股收益展望范围缩小至10.37-10.53美元,保持一致的中点。2024年的每股收益结果包括第二季度记录的离散诉讼费用应计带来的0.56美元的负面影响。更新后的每股收益增长预期为报告的3%-5%,可比基础为10% -11%,其中包括2023年第一季度客户合同解决付款带来的~2%的负面增长影响。