2020年,世界卫生组织发布了《加速消除宫颈癌全球战略》,该战略建议,到2030年90%的女孩在15岁之前应完成HPV疫苗接种。截至2020年末,110个国家已将HPV疫苗纳入其常规国家免疫计划。中国也表示将全力支持该战略,并将于未来择机把HPV疫苗纳入国家免疫计划,加快消除宫颈癌。这一表态迅速引爆了市场的关注度。

如今又有一家主攻HPV疫苗的企业正在冲刺港交所。

管线丰富,研发实力强悍

江苏瑞科生物技术股份有限公司(“瑞科生物”)是一家致力于亚单位疫苗研发及商业化的公司。目前已建立由12款候选疫苗组成的疫苗组合,涉及HPV疫苗、新冠疫苗、成人结核病疫苗、手足口病疫苗、流感疫苗等。

来源:官网

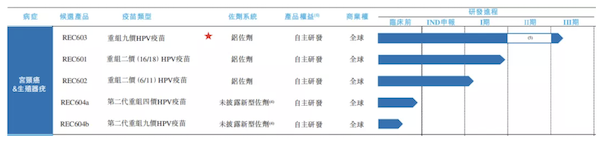

HPV疫苗研发管线主要包括:

核心产品REC603(III期HPV九价疫苗)

REC603能提供针对HPV 6型、11型、16型、18型、31型、33型、45型、52型及58型的保护。这些HPV类型能够引起约90%的宫颈癌及90%的肛门及生殖器疣。目前REC603正在中国进行III期临床试验,已完成1.25万名受试者招募,计划于2022年上半年完成三针给药,并于2025年之前向国家药监局提交上市申请。

REC601及REC602(HPV二价疫苗)

REC601及REC602是分别针对HPV 16/18型及HPV 6/11型的两款HPV二价疫苗。由于HPV二价疫苗的成本优势,有可能被纳入国家免疫计划加以普及推广。这两款HPV二价候选疫苗目前均处于I期临床试验阶段,预计于2025年提交上市申请。

REC604a及REC604b(新型伴佐剂二代HPV候选疫苗)

REC604a为四价HPV疫苗,REC604b为九价HPV疫苗,两款疫苗均使用一款自主研发的对标AS04的新型佐剂,可能会减少给药次数,并可提升HPV疫苗的免疫原性。预计于2022年提交REC604a的临床试验申请,并于2023年提交REC604b的临床试验申请。

瑞科生物HPV疫苗研发管线,来源:招股书

涵盖多种疾病的候选疫苗管线主要包括:

伴佐剂新冠肺炎疫苗ReCOV

ReCOV是一款重组蛋白新冠肺炎疫苗,其利用一款对标AS03的新型佐剂BFA03。瑞科生物于2021年6月在新西兰启动了ReCOV的I期临床试验,并于2021年10月获得初始部分揭盲数据,计划于2022年提交欧盟上市申请。

处于临床试验前阶段的候选产品有重组带状疱疹候选疫苗REC610、成人结核病候选疫苗REC607及REC606、重组流感四价候选疫苗REC617、手足口病四价候选疫苗REC605。

瑞科生物涵盖多种疾病的候选疫苗管线

来源:招股书

除了丰富且极具差异化的研发管线之外,瑞科生物的研发平台也为其估值提升贡献了不少价值,包括新型佐剂开发平台、蛋白工程平台及免疫评价平台。

特别是新型佐剂开发平台。佐剂是与抗原结合使用的物质,以协助抗原呈递及增强免疫应答。目前仅铝佐剂被广泛用于人用疫苗。自21世纪初,新型佐剂逐渐在疫苗行业得到广泛应用,创造出能够激发更多、更广泛免疫应答的疫苗产品。现在有五种新型佐剂应用于人用疫苗,即AS01、AS03、AS04、CpG1018及MF59,相关成分已在公共领域存在逾20年。通过新型佐剂开发平台,瑞科生物成为少数几家能够开发对标所有获FDA批准佐剂的公司之一,无需依赖任何特定佐剂供应商。

虽然瑞科生物还未有任何一款商品上市,但从综合研发实力来看,已经十分强悍。也因此,瑞科生物在一级市场备受追捧。

实力超群,资本环绕

2012年5月,瑞科生物于泰州成立。成立一个月时,瑞科生物就与北京安百胜订立合作协议,共同开发HPV预防性疫苗。2019年1月,瑞科生物收购了北京安百胜,并开启了融资之路。

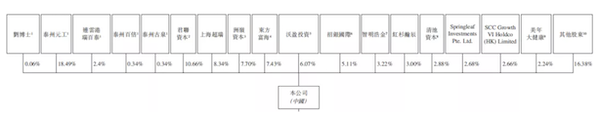

融资伊始,各路投资大佬闻讯而来。A轮融资瑞科生物就募集了5亿元的资金,其中华润医药认购2.48亿元;B轮融资中,华润医药转让了所持股份,君联资本、红杉资本、清松资本等进场,共融得6.86亿元;B+轮中继续融得2亿元;改制股份公司后的C轮融资中,横扫港股医药股的清池资本入场,红杉中国继续支持,共融得9.65亿元。

截至IPO前,瑞科生物股权结构,来源:招股书

截至C轮融资结束,瑞科生物估值89.65亿元。

对于一家未盈利、未有产品商业化的疫苗企业,这样的估值是否过高?其主打产品HPV疫苗的市场前景又能否撑起这样的估值?

市场规模巨大,竞争者日渐增多

宫颈癌正在成为沉重的疾病负担。

在全球范围内,2020年,分别有宫颈癌确诊病例60.41万例及死亡病例34.18万例。在中国,中国确诊宫颈癌病例排名第八,达到11.85万例,死亡5.91万人。

人乳头瘤病毒(HPV)是生殖系统疾病最常见的病原体。尽管大多数HPV感染可能会在几个月内在不经任何干预的情况下消失,但某些感染可能会持续存在并发展为宫颈癌。这些高危HPV感染主要由16型、18型、31型、33型、45型、52型及58型HPV引起,导致了全球约90%的宫颈癌病例,其中HPV 16型及18型造成了全球约70%的宫颈癌病例,全球约90%的肛门及生殖器疣病例由HPV 6型及11型引起。

因此,HPV二价疫苗(16型及18型)可预防约70%的宫颈癌,HPV四价疫苗(6型、11型、16型及18型)可预防约70%的宫颈癌及约90%的肛门及生殖器疣。HPV九价疫苗进一步扩大其保护范围至约90%的宫颈癌及90%的肛门及生殖器疣。

HPV九价疫苗因此被广泛认为是针对HPV最有效的疫苗。

目前,中国有四款已上市的HPV疫苗,默沙东的四价HPV疫苗Gardasil和九价Gardasil 9在2020年占据了国内91%的市场份额;万泰生物的二价馨可宁和GSK的二价Cervarix分别占据剩余的6%和3%市场份额。

可以说默沙东的HPV疫苗在中国几乎达到了市场垄断地位,即便如此,HPV疫苗在中国的接种率仍然非常低。

2020年,在中国,Gardasil及Gardasil 9的总批签发量分别为1690万支及960万支,据此计算,中国接种完所有三剂Gardasil及Gardasil 9的女性总数不到880万。就总人口而言,HPV疫苗在中国的接种率不到1%。

因此,中国HPV疫苗市场潜力巨大,且预计未来几年将快速增长。

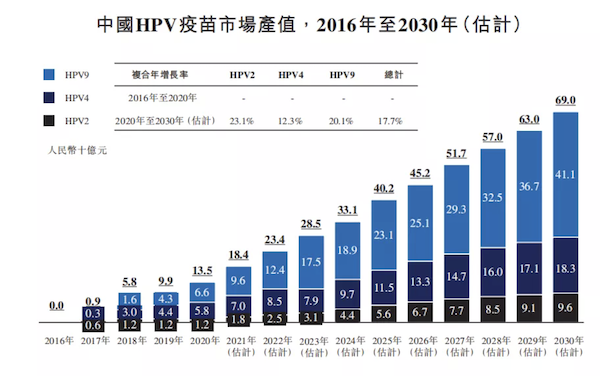

中国HPV疫苗的市场规模在2020年增至135亿元,预计到2030年将达到690亿元,2020年到2030年的复合年增长率为17.7%。

中国HPV疫苗市场产值,来源:招股书

也因为这巨大的市场,国内的HPV疫苗竞争也日渐激烈,国内疫苗企业正在摩拳擦掌准备抢先登陆。已上市的国产HPV疫苗只有万泰生物的二价HPV疫苗馨可宁,于2019年12月上市。

在研项目方面,已有17款HPV候选疫苗处于临床试验阶段,大多数正在进行临床试验的HPV候选疫苗是二价、四价和九价疫苗。尽管若干疫苗公司正在进行HPV十一价或十四价候选疫苗的临床试验,但均未达到III期临床试验阶段。

其中进入临床III期以后阶段的在研产品就有10款。

二价HPV疫苗以泽润生物的重组人乳头瘤病毒二价疫苗(酵母)进度最快,已经处于提交上市申请阶段,或将于近期获批。泽润生物是我国疫苗龙头沃森生物的子公司,沃森生物曾在2020年12月计划出售泽润生物,不过后来因资本市场反应强烈而作罢。

三价HPV疫苗只有康乐卫士的重组人乳头瘤病毒三价疫苗(大肠杆菌),已于2020年10月启动Ⅲ期临床试验,并已完成全部受试者入组工作。

四价HPV疫苗有包括博唯生物的重组人乳头瘤病毒四价疫苗(汉逊酵母)、默沙东的人乳头瘤病毒四价疫苗(酿酒酵母)、国药集团的重组人乳头瘤病毒四价疫苗(汉逊酵母)进入了III期。

九价HPV疫苗是争夺最激烈的产品,有包括博唯生物、康乐卫士、万泰生物、默沙东的4款产品进入III期。

更高价的HPV疫苗,纳入了更多罕见亚型的HPV病毒。但是九价HPV疫苗对于宫颈癌的保护率已经达到90%,再高价的HPV疫苗提升已经非常有限。这会大大增加临床的开展难度,进而会导致更高价HPV疫苗的面世周期变长,性价比不高。

我国HPV疫苗临床III期在研产品情况

整理:贝壳社

从产品布局来看,包括瑞科生物、博唯生物、康乐卫士、万泰生物、泽润生物和国药集团等在内,布局最全面的还数瑞科生物,除了九价疫苗已经进入三期临床阶段,两款二价疫苗也已经进入一期临床阶段,另外四价疫苗也即将进入临床研究。二、四、九价产品同时布局,既有二价疫苗帮助国内普及接种、提高接种率,又有四价疫苗承上启下,九价疫苗作为营收主力,布局阶梯明显,产品策略十分得当。

结语

无疑,国产HPV疫苗已经处在火山喷发前的最后一刻。在此之前,智飞生物因代理默沙东的产品总市值增长了数倍,万泰生物因二价HPV疫苗的商业化而在上市之时连续收获了20余个涨停板,可见市场对于HPV疫苗十分看好。瑞科生物作为可能成为首批获批九价产品、布局最合理全面的疫苗企业,相信能够得到足够多的溢价。后续发展如何,贝壳社还将持续关注。

参考资料

1、瑞科生物招股书,官网

2、《HPV疫苗大战,谁能最终胜出?》,读懂财经研究2022年1月27日