来源:梧桐树下V 文/梧桐盐友

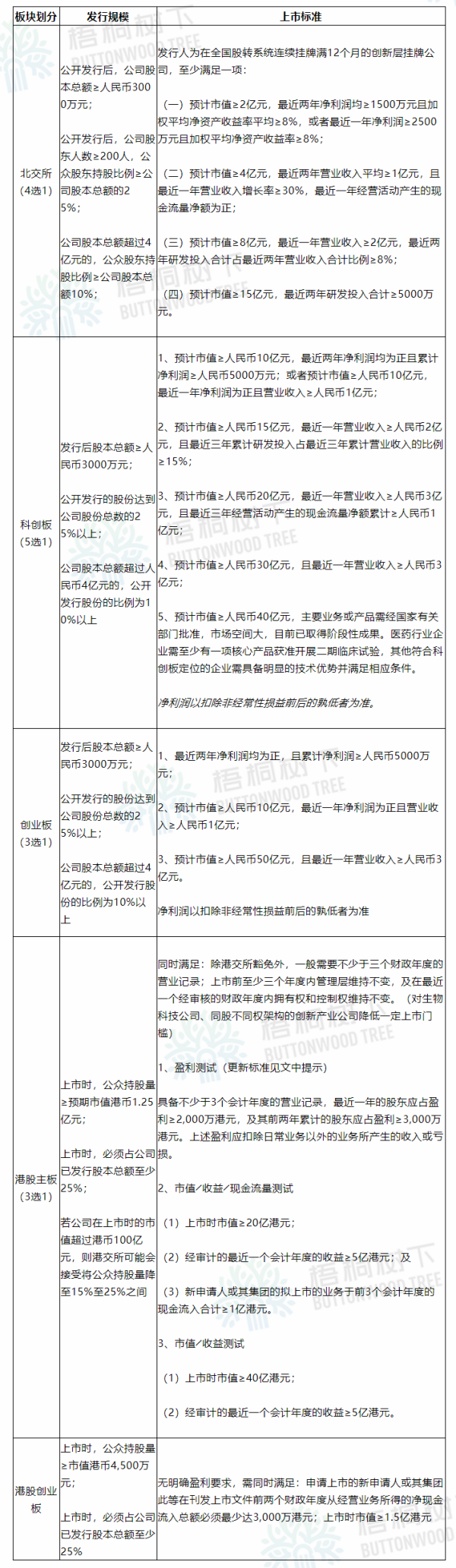

一、各板块上市标准对比图

注:香港上市条件2022年1月1日将上调,详见正文

二、北交所IPO

9月5日,北交所发布《北京证券交易所关于上市规则、交易规则和会员管理规则公开征求意见的通知》,起草了《北京证券交易所股票上市规则(试行)》(征求意见稿)、《北京证券交易所交易规则(试行)》(征求意见稿)和《北京证券交易所会员管理规则(试行)》(征求意见稿)等业务规则,并向社会公开征求意见。

发行人申请公开发行并上市 ,应当符合下列条件:

(一)发行人为在全国股转系统连续挂牌满 12 个月的创新层挂牌公司;

(二)符合中国证券监督管理委员会规定的发行条件;

(三)最近一年期末净资产不低于 5000 万元;

(四)向不特定合格投资者公开发行的股份不少于100万股,发行对象不少于100人;

(五)公开发行后,公司股本总额不少于3000万元;

(六)公开发行后,公司股东人数不少于200人,公众股东持股比例不低于公司股本总额的25%;公司股本总额超过4亿元的,公众股东持股比例不低于公司股本总额10%;

(七)市值及财务指标符合本规则规定的标准;

(八)本所规定的其他上市条件。

发行人申请公开发行并上市,市值及财务指标应当至少符合下列标准中的一项:

(一)预计市值不低于2亿元,最近两年净利润均不低于1500 万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2500万元且加权平均净资产收益率不低于8%;

(二)预计市值不低于4亿元,最近两年营业收入平均不低于1亿元,且最近一年营业收入增长率不低于 30%,最近一年经营活动产生的现金流量净额为正;

(三)预计市值不低于8亿元,最近一年营业收入不低于2亿元,最近两年研发投入合计占最近两年营业收入合计比例不低于 8%;

(四)预计市值不低于15亿元,最近两年研发投入合计不低于5000万元。

鉴于北交所发行人为在全国股转系统连续挂牌满 12 个月的创新层挂牌公司,创新层挂牌条件为:

挂牌公司进入创新层或者申请挂牌公司同时进入创新层,应当符合下列条件之一:

1、最近两年净利润均不低于1000万元,最近两年加权平均净资产收益率平均不低于8%,股本总额不少于2000万元;

2、最近两年营业收入平均不低于6000万元,且持续增长,年均复合增长率不低于50%,股本总额不少于2000万元;

3、最近有成交的60个做市或者集合竞价交易日的平均市值不低于6亿元,股本总额不少于5000万元;采取做市交易方式的,做市商家数不少于6家;或者在挂牌时即采取做市交易方式,完成挂牌同时定向发行股票后,公司股票市值不低于6亿元,股本总额不少于5000万元,做市商家数不少于6家,且做市商做市库存股均通过本次定向发行取得;

同时还应当符合下列条件:

1、公司挂牌以来完成过定向发行股票(含优先股),且发行融资金额累计不低于1000万元;完成挂牌同时定向发行股票,且融资金额不低于1000万元;

2、符合全国股转系统基础层投资者适当性条件的合格投资者人数不少于50人;

3、最近一年期末净资产不为负值;

4、公司治理健全,制定并披露股东大会、董事会和监事会制度、对外投资管理制度、对外担保管理制度、关联交易管理制度、投资者关系管理制度、利润分配管理制度和承诺管理制度;设立董事会秘书;

5、中国证监会和全国股转公司规定的其他条件。

三、科创板

除下述两种规定的情形外,发行人申请股票首次发行上市的,应当至少符合下列上市标准中的一项,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准:

1、预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元;

2、预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%;

3、预计市值不低于人民币20亿元,最近一年营业收入不低于人民币3亿元,且最近三年经营活动产生的现金流量净额累计不低于人民币1亿元;

4、预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元;

5、预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件。

前款所称净利润以扣除非经常性损益前后的孰低者为准,所称净利润、营业收入、经营活动产生的现金流量净额均指经审计的数值。

符合《国务院办公厅转发证监会关于开展创新企业境内发行股票或存托凭证试点若干意见的通知》(国办发〔2018〕21号)相关规定的红筹企业,可以申请发行股票或存托凭证并在科创板上市。营业收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位的尚未在境外上市红筹企业,申请发行股票或存托凭证并在科创板上市的,市值及财务指标应当至少符合下列上市标准中的一项,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准:

1、预计市值不低于人民币100亿元;

2、预计市值不低于人民币50亿元,且最近一年营业收入不低于人民币5亿元

存在表决权差异安排的发行人申请股票或者存托凭证首次公开发行并在科创板上市的,其表决权安排等应当符合《上海证券交易所科创板股票上市规则》等规则的规定;发行人应当至少符合下列上市标准中的一项,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准:

1、预计市值不低于人民币100亿元;

2、预计市值不低于人民币50亿元,且最近一年营业收入不低于人民币5亿元。

四、创业板

除下述两种规定的情形外,发行人申请股票首次发行上市的,应当至少符合下列上市标准中的一项,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准:

1、最近两年净利润均为正,且累计净利润不低于人民币5000万元;

2、预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元;

3、预计市值不低于人民币50亿元,且最近一年营业收入不低于人民币3亿元。

本章所称净利润以扣除非经常性损益前后的孰低者为准,所称净利润、营业收入均指经审计的数值。

符合《若干意见》等相关规定且最近一年净利润为正的红筹企业,可以申请发行股票或存托凭证并在创业板上市。

营业收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位的尚未在境外上市红筹企业,申请发行股票或存托凭证并在创业板上市的,市值及财务指标应当至少符合下列上市标准中的一项,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准:

1、预计市值不低于人民币100亿元,且最近一年净利润为正;

2、预计市值不低于人民币50亿元,最近一年净利润为正且营业收入不低于人民币5亿元。

前款所称营业收入快速增长,指符合下列标准之一:

1、最近一年营业收入不低于5亿元的,最近三年营业收入复合增长率10%以上;

2、最近一年营业收入低于5亿元的,最近三年营业收入复合增长率20%以上;

3、受行业周期性波动等因素影响,行业整体处于下行周期的,发行人最近三年营业收入复合增长率高于同行业可比公司同期平均增长水平。

处于研发阶段的红筹企业和对国家创新驱动发展战略有重要意义的红筹企业,不适用“营业收入快速增长”的规定。

存在表决权差异安排的发行人申请股票或者存托凭证首次公开发行并在创业板上市的,其表决权安排等应当符合《深圳证券交易所创业板股票上市规则》等规则的规定;市值及财务指标应当至少符合下列上市标准中的一项,发行人的招股说明书和保荐人的上市保荐书应当明确说明所选择的具体上市标准:

1、预计市值不低于人民币100亿元,且最近一年净利润为正;

2、预计市值不低于人民币50亿元,最近一年净利润为正且营业收入不低于人民币5亿元。

五、香港上市主板

1、盈利测试

(a)具备不少于3个会计年度的营业记录,而在该段期间,新申请人最近一年的股东应佔盈利不得低于2,000万港元,及其前两年累计的股东应佔盈利亦不得低于3,000万港元。上述盈利应扣除日常业务以外的业务所产生的收入或亏损;

(b)至少前3个会计年度的管理层维持不变;及

(c)至少经审计的最近一个会计年度的拥有权和控制权维持不变。

2、市值╱收益╱现金流量测试

(a)具备不少于3个会计年度的营业记录;

(b)至少前3个会计年度的管理层维持不变;

(c)至少经审计的最近一个会计年度的拥有权和控制权维持不变;

(d)上市时市值至少为20亿港元;

(e)经审计的最近一个会计年度的收益至少为5亿港元;及

(f)新申请人或其集团的拟上市的业务于前3个会计年度的现金流入合计至少为 1亿港元。

3、市值╱收益测试

(a)具备不少于3个会计年度的营业记录;

(b)至少前3个会计年度的管理层维持不变;

(c)至少经审计的最近一个会计年度的拥有权和控制权维持不变;

(d)上市时市值至少为40亿港元;及

(e)经审计的最近一个会计年度的收益至少为5亿港元。

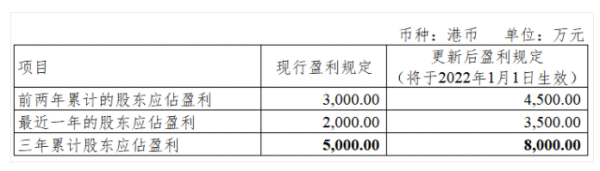

【盈利测试值更新提示】

新的盈利规定将于2022年1月1日生效,因此任何上市申请人于2022年1月1日或之后提交主板上市申请,包括之前提交申请的续期或GEM的转版申请,均需符合新的盈利规定。若个别上市申请人未能符合新的盈利分布,联交所会按个别申请人情况授予宽限并作出合适安排。

六、香港上市创业板

1、财务指标(无明确盈利要求)

(a)申请上市的新申请人或其集团此等在刊发上市文件前两个财政年度从经营业务所得的淨现金流入总额必须最少达3,000万港元;

(b)上市时市值至少达到1.5亿港元;

(c)基于本交易所信纳的理由,有可能接纳准新申请人不足两个财政年度的营业纪录期,亦有可能豁免遵守或更改,即使本交易所接纳不足两个财政年度的营业纪录,申请人仍须在该较短的营业纪录期内符合3,000万港元的现金流量规定。

2、其他指标

(a)申请人在刊发上市文件前的完整财政年度及至上市日期为止的整段期间,其拥有权及控制权以及必须维持不变;及

(b)申请人在刊发上市文件前两个完整财政年度及至上市日期为止的整段期间,其管理层必须大致维持不变;

(d)新申请人会计师报告须涵盖的期间为紧接上市文件刊发前两个财政年度;

(e)新申请人,其申报会计师最近期申报的财政期间,不得早于上市文件刊发日期前六个月结束;

(f)上市时,公众持股量不低于市值港币4,500万元,占公司已发行股本总额至少25%;

(g)至少3名独立非执行董事,所委任的独立非执行董事必须至少占董事会成员人数的三分之一。