“哎!当初上市的时候,就不该用这样的股权架构。”

“法定高管和核心骨干要放在同一持股平台吗?”

“我到底要在什么阶段减持呀?”

……

最近在和企业的沟通中,听到了上述对话。事实上,在我们经手和了解的很多案例中,经常会遇到各类股东在减持的时候痛心疾首、悔不当初,减持时候交的学费,都是股权架构设计时候埋的坑。

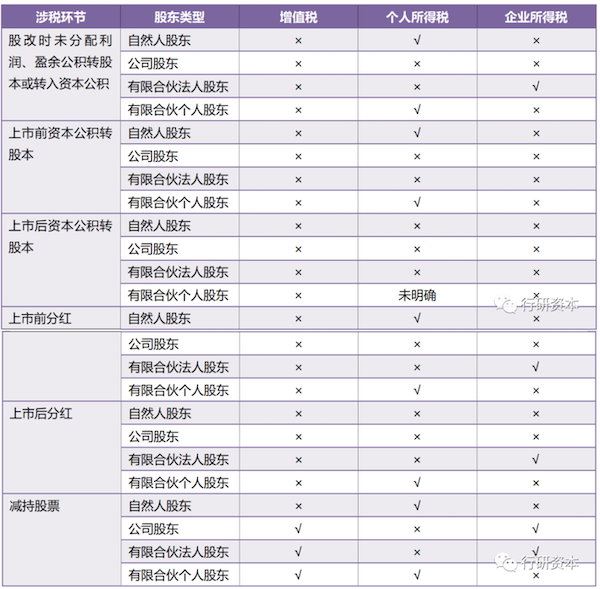

不同类型的股东在上市前后几个环节遇到的“交税比例多少”,“股权是否容易被稀释”等问题往往涉及到股东的核心利益,今天我们来揭秘股权架构搭建核心,看看不同类型股东都将会遇到哪些涉税情况,选择不同类型股权架构又会有哪些优缺点。

01

常见股东类型和对应税种及政策

目前常见股东主要有三种类型:自然人股东、公司股东和有限合伙企业股东。首先了解清楚这三种股东从准备上市到减持退出,各个环节会涉及到的税种及相关政策(小税种在此没有列出)。

涉税环节

02

自然人股东的涉税情况

1、股改环节

资本公积转股本、盈余公积和未分配利润转股本、盈余公积和未分配利润转入资本公积,依税法规定,按照股息红利所得缴纳20%的个人所得税。敲黑板!!若为中小高新技术企业,可以分5年缴纳。

2、分红送股

3、转增股份

股改后,以资本溢价转增股份,不征收个人所得税。但某些地方的执行口径是只有上市公司的资本溢价转增股份才不征税。

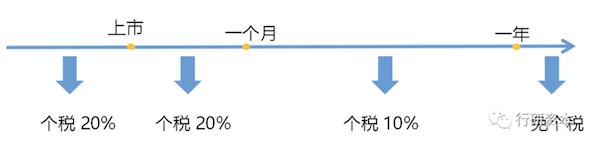

4、股权(票)转让(上市后)

补充个知识点:股票和股权要有所区分,上市后,股票属于金融商品。

根据规定,个人从事金融商品转让业务,免征增值税;股票转让的差价,扣除转让环节的税费,不能扣除利息,按照20%税率缴纳个人所得税,实际税率17%左右,由购买方或者证券公司代扣代缴。

03

自然人作为股东的优缺点

优点:

◆ 直接方便,利润所得直属个人,上市后,减持股票不必缴纳增值税,税费成本相对较低。

缺点:

◆ 前期税费较重,尤其是股改环节,大概率需要提前缴税;

◆ 控股权容易被稀释;

◆ 若董监高管直接持股,每年减持的股份比例有25%限制;

◆ 涉及到公司合并、分立等事项,比较难适用特殊重组的税收优惠。

04

公司股东的涉税情况

1、股改环节

资本公积转股本,不计所得,也不增加持股成本。盈余公积和未分配利润转股本或者转入资本公积,视同利润分配,属免税收益,同时增加持股成本。

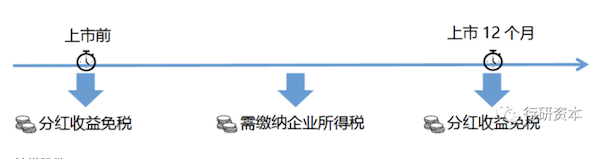

2、分红送股

上市前分红送股,分红收益免税。持股时间不足12个月,分红计入公司应纳税所得额,需要缴纳企业所得税。上市后,持股时间超过一年,作为免税收益。

3、转增股份

股改前或者股改后,资本公积转增股本,均不计入应纳税所得额,且不增加企业的长期股权投资成本。

4、股权(票)转让

(1)上市前的股权转让差价,应扣除税费后,计入公司当期应纳税所得额。

(2)上市后所减持股票:

l 增值税及其附加税费:根据《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)的规定,【股票减持价格-该上市公司股票IPO发行价】的差额部分,需按照转让金融商品缴纳增值税及其附加税费。

l 企业所得税:根据《中华人民共和国企业所得税法》第四条,按照25%税率缴纳企业所得税。

l 个人所得税:公司缴纳企业所得税后,分配至个人股东,个人就取得股息或投资收益,依照《个人所得税法》按20%缴纳个人所得税。

05

公司股东的优点及缺点

优点:

(1)控股权稳定集中;

(2)股改及分红不涉及税费,上市前负担较轻;

(4)因收益计入公司的应纳税所得额,公司的经营收益合并纳税,可弥补以前年度亏损,亦可扣除其他费用。

缺点:

(1)减持税负较重:上市后减持需要缴纳增值税6%,企业所得税25%,如分配至个人股东,需缴纳20%个人所得税。

(2)灵活性较低:减持利润归属于公司,不可单独对某一个人股东分红,需保持同进同出。

06

有限合伙股东的涉税情况

1、股改环节

(1)资本公积转股本,暂不计入所得;

(2)盈余公积和未分配利润转股本、盈余公积和未分配利润转入资本公积,属利润分配。

l 若合伙人为个人,需按股息红利所得,缴纳20%的个人所得税。

l 若合伙人为公司,应并入公司应纳税所得额。

2、分红送股

上市前或上市后的分红送股,均属利润分配。

l 若合伙人为个人,需按股息红利所得,缴纳20%的个人所得税。

l 若合伙人为公司,应并入公司应纳税所得额。

3、转增股份

股改后,以资本溢价转增股份,政策尚未明确,暂不计入所得,亦不增加持股成本。

4、股权(票)转让

(1)上市前股权转让的差价,扣除税费后,计入有限合伙企业的当期利润;

(2)上市后减持股票:

l 增值税及其附加税费:根据《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)的规定,【股票减持价格-该上市公司股票IPO发行价】的差额部分,需按转让金融商品缴纳增值税及其附加税费。

l 个人所得税:转让差价减除转让税费后,计入有限合伙企业的当期利润,按照先分后税原则。根据《关于个人独资企业和合伙企业投资者征收个人所得税的规定》(财税〔2000〕91号)规定,合伙企业每一纳税年度的收入总额减去成本、费用,以及损失后的余额,作为投资者个人的生产经营所得,比照个人所得税法的“个体工商户的生产经营所得”应税项目,适用5%~35%的五级超额累进税率,计算征收个人所得税。

07

有限合伙企业股东的优点及缺点

优点:

(1)通过有限合伙方式,执行事务合伙人可用较少的资金控制整个有限合伙企业股权,利于控股权的集中;

(2)有限合伙的股权激励平台,利于将高管及公司骨干的利益和公司发展绑定在一起。

缺点:

不论前期税负还是减持税负均相对较重。

08

总结

通过以上分析,不同类型的股东持股各有优劣,需根据自身需求结合企业未来发展路径,量体裁衣的进行股权架构设计。