近日,由天猫宠物、罗兰贝格联合举办的宠物人群策略白皮书发布会在线上举行。会上,双方发布了《重构全生命周期视角下的人宠关系数字化建设—天猫X罗兰贝格宠物品牌人群策略白皮书》,旨在为各大宠物品牌实现用户增长和深度运营提供价值。

报告部分内容如下:

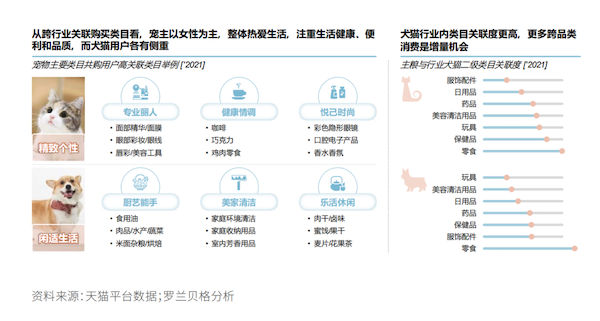

据报告显示,目前中国城镇犬猫数量已超过了1亿只,养宠人群也呈年轻化趋势,从人口结构来看,国内80/90后宠主总计占比高达77%。据天猫数据显示,天猫数据显示:“新锐白领”的购买UV TGI(目标群体指数)高达239,其中“Z世代”与“新锐白领”的购买金额TGI位列行业整体第一。另一方面,宠物行业由于其特殊的“陪伴”属性导致中国养宠人群中有超过65%的宠主均是恋爱或已婚,数据显示,2021年已婚已育人群的宠物行业TGI(目标群体指数)为所有人生阶段中最高,且恋爱、已婚人群均高于单身人群。其中“精致妈妈”的购买UV TGI(目标群体指数)高达265,在天猫平台的养宠人群基数与增速更是位居所有人群榜首。PS:目标群体指数是一个“倾向性指数”,是指某一子群、某一指标的比例,与总群同一指标比例之比,再乘以标准数100之后的所得值。从不同地域的养宠人群来看,据天猫数据显示,一线宠主的高消费用户占比高达30%以上,尤以“新锐白领”、“资深白领”居多,位居所有中国层级市场之首。相比高线城市,低线城市也具有更大的养宠人群规模,天猫行业数据购买UV值显示,三线及以下城市宠主购买UV占比达到62%;购买UV值的同比提升仍是高线城市显著更高,2022年相较于前一年,一二线城市均达到10%以上。此外,从ARPU值(年均人均消费金额) 来看,2022年的宠物消费人群ARPU值相较于前一年提升6-7%,其中“新锐白领”和“资深白领”ARPU值相较于前一年分别提升15%和13%,Z世代ARPU值提升高达26%;但宠主处于不同的人生阶段也会影响其对宠物的认知关系及消费需求变化,已婚人群ARPU值相较于单身人群高出40%。已婚有娃相较于已婚人群整体,人均ARPU进一步高出25%。从城市划分来看,一、二、三线及以下不同层级市场消费人群的人均ARPU 值相较于2021年均有提升,提升值分别为 4.2%、4.1%和6.3%,但一线城市宠主ARPU值比二线城市宠主高出41%,比三线及以下城市宠主更是高出66%。报告还指出,宠物市场精细且专业化的供给增多,一方面是可供选择的品牌增多,覆盖不同价格带。在购买宠物主粮时,越来越多的品牌根据宠物的品种和生命周期定制开发精细且专业化的产品。同时2020年以来国产主粮品牌信赖度持续提升,天猫宠物数据显示,2021年双十一前20大宠物食品品牌中,国产品牌比例进一步提升,达到13个,其他为进口或国际品牌。宠主获取养宠信息的渠道也在逐渐增加,在众多信息渠道中,有40%-45%的宠主首选平台为宠物医院、宠物店或者电商平台。其中一线城市宠主(47.9%)首选电商平台获取宠物相关信息,二/三线城市宠主以宠物店和宠物医院为主要信息获取渠道。微信公众号、抖音、小红书等渠道也迅速成为宠主获取信息的主要来源。值得一提的是,95后宠主获取宠物信息尤其偏好抖音和种草平台。信息获取渠道的增加,也进一步降低了消费者的养宠难度,拉动新一轮的养宠需求。报告指出,宠主本身对于犬或猫的偏好,反映了其不同的生活方式与陪伴方式追求。同时,宠主的消费方式本身也随着犬与猫的不同性情、生活习性、饲养模式差异,而存在较大的差异。例如,高线城市的宠主更偏向饲养体型更小,关乎需求更少的犬猫。天猫行业数据显示,2021年北上广深四大城市的养猫人群占全国28.8%,而养犬人群占21.5%。同时,由于犬猫的需求不同,宠主的消费也有所差异,天猫平台上猫主ARPU值超千元,高于犬主(900+元)。而宠主的生活偏好也影响着宠物品类需求,天猫平台数据显示,女性宠主更注重健康和生活品质,其规模(购买UV)比男性宠主高出63%,ARPU值则比男性宠主高出48%。宠主的自身生活方式也决定了其犬猫的购物篮选择与相应的养宠生活方式,从犬猫种类视角反观宠主的跨品类购物篮,结合天猫平台2021年的关联购买品类/类目分析,可以推得呈现精致个性生活的购物篮背后往往是猫宠主,偏向闲适生活的购物篮背后则往往是犬宠主。

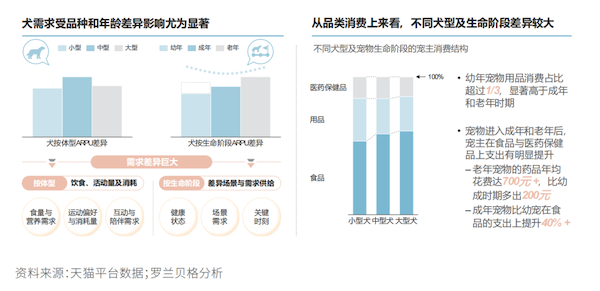

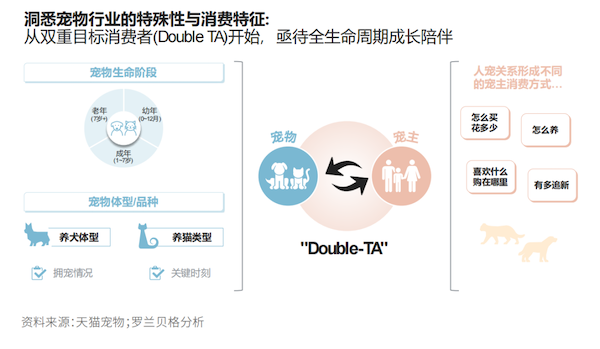

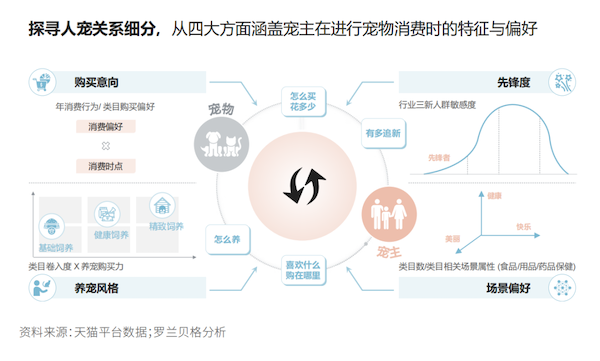

此外,该报告还指出,体型和年龄也决定了宠物犬猫种属及需求差异,因此,满足不同体型和生命周期需求的产品也收到了宠主的青睐,从天猫平台2022年专供产品的增速分析来看,针对不同犬型的主粮产品对比品类大盘增速达到4倍以上,幼宠主粮对比达到1.6倍左右,而老年犬粮则达到12倍以上。由此可见重视宠物生命特征的供给所具备的长线增长潜力。同时,从宠物食品和用品消费占比来看,小型犬相对中/大型犬的食品消费占比较低,但其用品消费占比超过1/3,可以反映出生活方式上小型犬主对更为精致的清洁、日用和人宠互动类玩具等品类/类目的需求,而猫宠主也有类似的表现。该报告认为,深入了解宠物生命周期和品种的差异有利于提升宠物的饲养质量,也有利于提升宠主的伴宠生活质量。报告指出,中国宠物市场的蓬勃发展带给品牌巨大机会的同时,也对品牌如何进行消费者运营提出了全新挑战。基于对天猫平台传统快消行业的分型体系在刻画宠物行业人群特征,主要有三方面的挑战:1、传统的消费人群分型体系难以满足宠物行业对double TA的消费者及宠物洞察和策略需求,因此无法提升人群价值。以往通过基本人口属性综合而得的二元线性人群分型,再难以适用颇为复杂的人群分型与背后的各异需求。对于品牌而言,未来既要围绕生活方式建立跨品类人群分型,推动跨类拉新,也要围绕核心趋势品类构建场景,从而推动渗透并相应提升人群价值。2、日益丰富的宠物市场产品和内容供给,欠缺相称的精细且系统化的分型工具予以指引,因此在运营效率和用户体验上存在不足。3、如何量化相对主观的人宠关系是推进品牌数字化运营升级的重要挑战。报告分析指出,在整体方法论的设计上,既需要对宠主进行深刻的洞察和细分,也需要对宠物进行专业且系统的关注。站在双重目标消费者视角,对底层数据统计分析进行升级,实现消费者全生命周期的经营管理。基于宠物行业“人群垂直,品类延展,场景多元”的特色,从洞悉宠物行业的特 殊性与消费特征出发,围绕双重目标消费者,定制宠物品牌人群策略与分型方法论。天猫和罗兰贝格认为宠主的生活偏好一定程度上会影响对于宠物品类需求的扩充延展,宠主的自身生活方式也决定了其犬猫的购物篮选择与相应的养宠生活方式。然而,与单一目标消费者的市场不同,宠物行业的消费者购物篮所揭示的更可能是宠主向自己的犬、猫所投射的超出宠物本身的情感价值。因此,围绕宠物主进行全面的刻画是至关重要的,包含四大方面:1、价值消费出发—从真切的消费行为(怎么买与花多少)反推消费者的宠物购买意向,综合定义购买意向,从而为品牌进行人群定义匹配,打下基础。2、消费模式解码—打开消费者的购物篮,通过消费者买什么,定义消费者的养宠风格。结合购物篮研究,探索宠物消费者采取了何种养宠模式。3、尝鲜程度预测—锚定宠物行业人群中的先锋人群(有多追新),发掘行业意见领袖的消费者指南。识别这部分宠物行业特有的先锋人群,有利于助推新品落地、新品牌推广与小众趋势品类击穿。4、多样场景挖掘—探索宠物人群的全面生活方式场景偏好(喜欢什么/购在哪里),构建宠主生活方式与养宠行为方式的桥梁。伴随场景的是丰富的品类产品需求,从而成为日后宠物购物篮扩充的重要影响指针。同时,报告还推出基于Double TA概念下的宠物维度人群分型,整套宠物分型主要基于两大维度:宠物生命阶段与宠物体型/品种,兼顾家庭拥宠情况,以及犬猫生命“关键时刻”的定制化分型。分型具体如下:

1、区分犬猫种类差异,分别设立猫与犬两套独立宠物分型,从而更好根据宠物特性进行人群消费指导;2、区分宠物生命阶段,从而帮助细化宠物犬猫不同阶段的差异消费需求,尤其针对不同阶段的差异场景与需求供给进行消费者指引,综合考虑宠物的健康状态和更广泛的场景需求。3、区分宠物体型与品种,综合反映按犬体型、猫体态,乃至品种大类上不同的饮食需求、护理需求、互动及能量消耗需求。4、区分家庭拥宠犬猫组合情况,包括多猫家庭、多犬家庭、以及猫狗双全家庭,针对多宠共处一室的家庭环境,尊重其领地天性和避免应激的需求,引导与专属供给的高效匹配。5、区分宠物全生命周期中的“关键时刻”,如幼转成,成转老,以及绝育/怀孕等历程,帮助行业特色供给提升发现力,实现解决方案跨品类、场景化。同时,该报告还将宠物主做了较为详细的分型,从宠主购买意向方面,可以把宠主分为【五类宠主购买意向人群】。包括偏日销心智的高端乐享者、品质实用者和基础实用者,偏大促心智的精致智享者和基础经济者。高端乐享者与精致智享者:高线城市居民居多,一、二线城市用户占比在40%以上,个人生活方式相对新潮,追求时尚,不过前者偏好品质生活,后者注重健康。双方在养宠生活中均愿为宠物购买相对中高端的品牌或单品,购买场景丰富,而前者按照需求随时选购,后者喜欢把握促销机会下单,选出认可的产品并配以优惠的价格。品质实用者与基础实用者:相对低线城市居民较多,四至六线城市用户占比在40%-45%左右,生活相对闲适实在,习惯日常性采购,注重实用性,选择大众品牌,不过前者相较后者对“物美”更为看重。基础经济者:相对基础实用者更熟悉电商促销,客单相对基础实用者也更高。从宠主养宠风格并依据宠主的消费水平、所涉猎升级品类与健康品类深度的三大维度表现,综合展现消费者的类目渗透率/卷入度,以及购买进阶方向,可分为五类“实力”型宠主、四类“实惠”型宠主,共九类养宠风格人群。1、资深呵宠者—各方面品类消费均衡,消费水平突出,且对升级品类和健康品类的偏好都极高;2、全面呵宠者—各方面品类消费均衡,消费水平中上,且对升级品类和健康品类偏好较高;3、精致奢宠者—显著突出升级品类属性,表现对宠物更为宠溺,愿意尝试新潮且质优的食品和用品,与宠物进行充分的娱乐互动,但对健康护理关注较少;4、健康关爱者—显著突出健康品类属性,关心宠物健康水平,购买产品倾向大品牌;5、精品实用者—相对基础品类购物篮且较窄,整体在升级品类和健康品类上都没有突出的偏好。1、乐活呵宠者—各方面品类消费均衡,对升级品类和健康品类都有明显偏好,只是整体消费相对不高;2、精致优选者—显著突出升级品类属性。在宠物食品、用品方面,倾向于选择基本型产品;3、健康入门者—显著突出健康品类属性。倾向于选择大众品牌、高性价比的基础产品;4、实惠实用者—较基本无显著品类特征,相对在健康和升级品类偏好较低。依据宠主的生活方式,该报告也定义了三类场景偏好人群,分别偏好健康、美丽和快乐三类场景。其中:1、偏好“健康”的宠主注重宠物的营养与护理,购买上较为关注特殊营养配方食品,益生菌粮、功能性主粮、口腔耳眼足部护理清洁、营养保健品、智能健康监测设备等;2、强调“美丽”的宠主更注重颜值,会付出额外精力和预算为宠物梳妆打扮,从美容洗浴,毛发护理到宠物服饰搭配;3、追求“快乐”的宠主偏好宠物玩具、车载外出装备,智能监控设备,喜欢与宠物的互动和陪伴。在对宠主进行场景划分的同时,根据对小众品类供给快速获客,品牌在跨品类赛道开启第二增长曲线等应用场景,该报告进一步依据品类定义了【七类场景细分人群】,包括“科学喂养”、“潮宠美护”、“爱宠清洁”、“智能宠生”、“社交出行”、“萌宠玩乐”、“医疗保健”。在宠物方面,宠物自身分型则较为直接,主要以体型/品种和生命阶段区分:

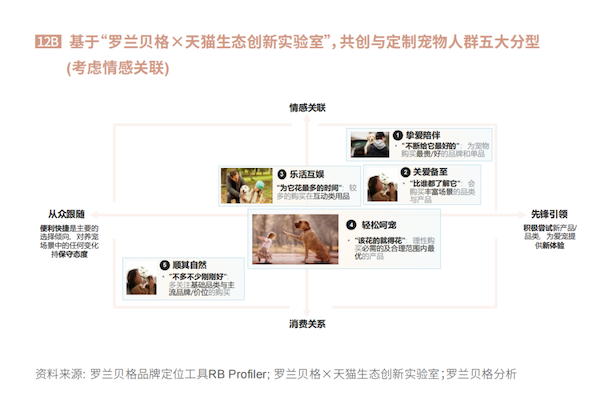

1、宠物体型/品种分型:以犬为例,分为大型犬、中型犬与小型犬。未来将会继续研读猫体态分型,如长毛猫,短毛猫等,以及针对部分规模较大的品种规划分型;2、宠物生命阶段分型:包括犬与猫,区分幼年、成年与老年。未来也会继续细化宠物“关键时刻”的相关分型,以期实现犬猫全生命周期的关爱保障。此外,反映家庭多猫、多狗等的“拥宠情况”分型,也在逐步地搭建迭代。综上,报告指出,基于宠物行业“人群垂直,品类延展,场景多元”的特色,可以看到品类破圈,深度服务高净值用户,提升不同人群的品牌体验,满足不同人群的宠物消费需求,是品牌数字化经营能力提升的关键。因此,推动人宠数字化建设,落地于宠物行业人群策略和分型体系的升级以及应用场景推广,对于品牌价值巨大。报告显示,宠主对宠物的关系定位和情感浓度影响其对宠物的购物方式和购物意向。但宠物消费与宠主收入水平并不呈现正相关,宠主对宠物的关系定位和情感浓度深浅直接影响品类宽度和客单价等因子的变动。洞悉“购物方式”与“情感关联”的关系,有助于挖掘宠物行业的消费新机遇。具体结合宠物“购买意向”与RB经典方法论的“人群价值点”体系,该报告将宠主与宠物的关系分为五类:1、挚爱陪伴主体为资深呵宠者,在健康、美丽、快乐相关的多维度场景消费上表现都很活跃;2、关爱备至宠主对于三大场景都有中等以上的购买意向,其中健康是他们更为关注的场景;3、乐活互娱人群从养宠风格上看主要由“精致优选者、乐活呵宠者、精致奢宠者、全面呵宠者”组成。四类人主要共通点是喜欢购买升级品类产品,如零食、玩具、服饰等,均与宠物互动有相关性;4、轻松呵宠人群和顺其自然人群则态度佛系,对于额外的场景需求相对少关注,以轻松喂养的方式为主。对于不同发展阶段及细分赛道定位的品牌来说,最重要的是,加强重视宠主与爱宠的感情纽带,从“消费关系”视角向“情感关联”视角转变,从而帮助更全面、更健康与更可持续地挖掘与经营宠物生意机会。基于宠物行业的特殊性,该报告认为未来宠物品牌的消费人群持续经营应当重点关注以下几方面:1、从“打开购物车”到“创建人宠档案”:品牌需要正视“Double TA”的双重受众特性,建立更细化的人群分型策略与洞察挖掘,理解“吸猫撸狗”生意背后实则是对于宠主、宠物、及宠主与宠物关系的深刻洞悉与捕捉。2、从“关注产品”到“关注全景”:宠物行业本身较为“垂直”,特殊的行业属性提供了商品延展和场景组合的无限可能性,品牌未来应更多从产品思路到养宠全景思路,探寻布局品类矩阵与产品组合的无限可能。3、从“宠主购买实力”到“人宠情感价值”:理解宠主的宠物消费力不等同于宠主收入实力,背后的关键因素则是宠主的养宠态度,品牌应当加强把握与促进人宠关系。4、呈现“分散化、全天候、沉浸式”的特征:品牌需要针对自身目标消费群体与品类/产品定位,“人以群分”、“宠以群分”地设置分层沟通方式。5、构建品牌与宠主/用户的“终身价值”关联,促进“终身负责”价值观的养成:品牌应当重视宠物行业的用户全生命周期价值,以长期主义视角经营用户,提升品牌的长期生意与品牌价值。最后,报告指出,未来中国的宠物市场不仅是“宠物需要人”,也将因为“人更需要宠物”而依旧风靡,而本地化的生活形态铸就中国独特的养宠风尚依旧持续。秉承“视宠为宠”,品牌将能够在宠物行业这条赛道上,走得更稳健、更持久。