奈雪从开店至冲击IPO,用时6年多。凭着“现制茶饮+软欧包”模式,奈雪走差异化的高端路线,门店开在黄金商铺,客单价力拔头筹,运营成本却居高不下,持续亏损,收入增长也乏力。

无论是开店规模,还是市场占有率,奈雪都难称行业老大。而与喜茶相比,大店运营的奈雪,仅仅店租和人力成本这两项,其500家门店每年或需要比对手多卖2100万杯,方能“填坑”。资本推动下,新式茶饮市场高速成长,但玩家也众多,洗牌在所难免,奈雪抢到“新茶饮第一股”,谁又能借助风口笑到最后,尚难下结论。

01

80后夫妇身家达150亿,天图收益率723%

新茶饮赛道,喜茶无论是估值还是门店数量或市占率,都超过奈雪的茶(简称“奈雪”)。“行业老二”奈雪却实现超车,成为“新式茶饮第一股”。

2023年底是奈雪上市最后期限,如果那时上市未完成,股权即转为债权,奈雪系列优先股赎回对价总额是6.26亿元人民币,以及1.05亿美元。如今看来,这个进程要大大提前了。

2021年2月11日,奈雪的茶控股有限公司(简称“奈雪控股”)正式向递交上市申请,摩根大通、招银国际、华泰国际为保荐人;6月6日,通过港交所聆讯,6月18日开始询价路演,6月30日计划挂牌交易。奈雪的茶将于明日登陆港交所挂牌上市,暗盘涨幅一度超13%。

奈雪(02150.HK)发行价区间是17.2港元-19.8港元之间,拟公开发行2.57亿股,香港发售10%,国际发售90%。奈雪引进5名基石投资者,即瑞银环球资管、汇添富基金、广发基金、南方基金,及建银国际旗下乾元复兴精选基金,最终以发行价拟分别认购价值5000万美元、4500万美元、3000万美元、2000万美元、1000万美元的股份,累计1.55亿美元。

奈雪招股第三日,就已录得孖展(保证金)额1067亿港元,超额认购209倍。为此奈雪提前一天结束招股,最终以招股价上限19.8港元定价,发售所得款项净额估计约为48.4亿港元。

奈雪募资所得款项约70%用于扩张茶饮店网络并提高市场渗透率;约10%用于强化技术能力;约10%用于提升公司的供应链能力;约10%用于营运资金和一般公司用途。

IPO前,奈雪共融资6轮,总金额5.92亿元人民币、1.1亿美元,折合人民币约13亿元。以19.8港元定价,则奈雪IPO市值将达到340亿港元,折合人民币约300亿元左右。

虽是明星创业公司,奈雪股东却比较少,这与其重要股东天图投资在前三轮“吃下”绝大多数融资额度有关,还和创始人赵林、彭心夫妇押上家当创业有关。

出生于1988年的彭心,当初以相亲名义,向“行业前辈”、出生于1980年的赵林请教如何创业。赵林却很坦诚,直奔恋爱主题,两人最终结缘。赵彭二人2014年5月开始创业,成立深圳品道餐饮管理有限公司(简称“品道管理”,也是奈雪境内主要运营实体)。

夫妻创业,小有成就者多,市值超过百亿者少;夫妇同时在公司运营中都发挥重要作用,少之又少。赵林担任公司董事长兼CEO,负责公司整体业务;彭心则担任总经理,主要负责品牌和产品研发。

奈雪2015年11月开设第一家门店,起初稳扎稳打,深耕深圳。赵林、彭心创业时抵押房产贷款,加上茶饮行业具有良好的现金流,所以奈雪从2017年才开始融资。

彭心曾提到,今日资本总裁徐新一度想投资他们,但被婉拒。投资奈雪未果,今日资本在2016年8月联合IDG资本参与了喜茶的A轮融资,投资总金额1亿元。既然对手喜茶进入融资时间,奈雪也必须尽快找到资本。

奈雪找投资时,罗列了几项要求,比如没有上市时间表、开店数量、对赌协议、投资人不参与管理等。不参与管理,多数投资人都会答应,但对赌协议、经营节奏、上市时间等,老牌VC在和创业公司谈投资时,处于强势地位,不会轻易放弃。

在奈雪这一方来看,投资人对上述条件,哪个答应最快,奈雪就跟谁签投资协议。“天图答应很快,不到半个小时,就把所有东西都谈完了。”其实天图投资价格并不是最高,但对奈雪团队高度信任,投资协议更加宽容,其他VC难以比拟,所以就拿到了入场券。天图还投资过百果园,可以为奈雪从供应链端牵线。

天图投资奈雪并非头脑发热,其内部有一个研究小组深入研究饮品,从咖啡到茶都涉及。咖啡市场没有好标的,茶市场上当时已经有贡茶、COCO都可和一点点。这些品牌都经营良好,且创始人不太想融资。

天图投资管理合伙人潘攀在奈雪开第二家店时就和赵林接触上,后来两人保持每两周沟通一次的频率,前后持续半年。直到奈雪开第十一家店时,双方正式谈融资。

尽管潘攀和赵林很熟悉,但奈雪项目在天图的投决会上,还是遇到了点阻力。天图内部有人担心,奈雪是不是一个网红品牌,几年之后会不会销声匿迹?另外,其产品单一,奈雪第一个产品叫“霸气橙子”,卖得很好,公司有没有持续出爆款产品的能力,也令人怀疑。凑巧的是,项目上会前三天,奈雪推出第二款产品“霸气草莓”,并且开始走红,从而顺利过会。

奈雪前三轮融资只引进了天图一个机构股东。

2017年1月,品道管理A轮融资,北京天图、成都天图向投资7000万元。大约半年后,即2017年8月,品道管理进行A+轮融资,成都天图、个人投资者曹明慧各自投资1100万元,累计投资2200万元;曹明慧所得股份现由永乐高国际接管。2018年11月,品道管理B1轮融资,天图东峰、天图与南、天图与鹏(天图皆为直接或间接GP)共投资3亿元。获得天图投资,奈雪得以大规模开店,并建设“中央工厂”、上游供应链和IT系统。

奈雪从A轮、A+轮到B1轮的前三轮融资共拿到3.92亿元,天图共出资3.81亿元,“吃下”绝大部分。其在奈雪IPO前的持股总数量超过1.9亿股,占股比为13.03%,为奈雪创始人外的第二大股东。

2019年5月,奈雪的茶控股有限公司于开曼群岛注册成立,为境外融资做准备。奈雪在2020年先后再融资三次,天图未再参与。

2020年4月,隶属深圳国资的深圳市创新投资集团旗下SCGC(持股机构是SCGC资本、红土创投、红土君晟创投、红土光明创投基金)在奈雪B2轮融资中投出2亿元;6月,Court Card HK Limited(HLC)也参与B2轮融资,投资500万美元;12月,PAGAC(太盟投资集团)在C轮融资中投资1亿美元。

HLC于2021年1月13日与赵林、彭心二人和林心控股签订购股协议(C轮),以500万美元代价获得大约453万股,加上B2轮获得785万股,合计持股为1238万股,最终持股成本1000万美元。

2020年6月1日,奈雪首席技术官何刚以每股0.3046美元获得约504万股,持股机构是何刚与配偶马晓鸣分别持股50%的Evermore Glory Limited。

奈雪控股股东是林心控股,持股超过67%,创始人赵林、彭心夫妇各持有林心控股50%股权。另外,Forth Wisdom limited为奈雪员工激励平台,持有1.21亿股,投票权归赵林、彭心,这使得奈雪创始人即便不用AB股权架构,投票权也高达75%,处于绝对控股地位(表1)。

HLC在2021年1月投资时,每股作价大约1.103美元。按照奈雪上市前总股本大约14.59亿股测算,奈雪总估值大约16亿美元,折合人民币超过百亿元。安信证券对奈雪IPO前估值大约为130亿元。按照奈雪发行价区间测算,奈雪估值在260亿元至300亿元之间,和一年前融资时的估值相比,增加约1倍。

最早入局的天图,平均每股成本为2元左右,按照19.8港元(即16.43元人民币)发行价,账面收益率为723%,总账面收益为亿元。近水楼台先得月的深圳国资方,账面收益率为273%。收益率最高的还是永乐高国际,持股成本为0.871元,账面收益率为1786%,即大约18倍。

和行业另一个头部公司喜茶相比,奈雪门店和市场占有率要全面落于下风(表2)。门店数量喜茶以600家超过奈雪的420家,市场占有率喜茶领先7.8个百分点;而喜茶在一年前即2020年3月时融资估值就有160亿元,一年又3个月过后,喜茶估值预计远远高于奈雪。

有消息显示,喜茶将在近期完成一次融资,估值已达600亿元,投资人全部是老股东,和一年前估值相比,增长近4倍。

02

年卖近7000万杯,身处高速赛道未获高估值

国内茶饮市场大致分为茶叶茶包茶粉、即饮茶、现制茶饮三大细分赛道。其中,现制茶饮市场规模近年高速增长,2015-2020年年复合增长率达21.9%,至2020年达1136亿元,是增长最快的细分赛道。

根据灼识咨询报告,2025年现制茶饮市场规模将达3400亿元,2020-2025年年复合增长率24.5%。新茶饮消费者规模不断提升,至2021年有望达3.65亿人。

新茶饮消费场景丰富,年轻人及女性是消费主力人群,90后及00后占新茶饮消费人群达70%。

全国四大一线城市中,深圳人口最年轻。2019年,深圳常住人口大约1344万人,每年保持40-50万净流入速度。“来了就是深圳人”,实际上来深圳的主要是寻梦的年轻人。

2019年,深圳市常住人口平均年龄33岁左右。从2019《城市商业魅力排行榜》中,常住人口中的年轻人(19-34岁)占比来看,深圳比例最高,为62.9%,高于广州的56.2%、上海的49.4%、北京的43%。年轻的深圳也成为“创业之都”、“追梦之都”。

奈雪就发轫于深圳。

传统茶饮店,产品主要由奶茶粉末冲水勾兑而成,后进化为“茶叶+奶精”模式。茶饮市场的客户分层非常明显,有10元以及以下、10-20元、20元以上三个不同消费阵营。

随着消费升级,新茶饮品牌想要生存,差异化是关键。与市场先行者竞争,奈雪以“现制茶饮+软欧包”模式进入市场,走高端路线。

与街边店模式不同,奈雪品牌将门店位置升级,开到商业购物中心。2015年11月,奈雪在深圳福田区开出首家门店,此后主要以一线、新一线和二线城市作为主要拓展区域。根据灼识咨询统计,截至2020年12月31日,按2020年商品交易总额计,中国排名前50的购物中心中,奈雪进驻了28家。

店铺租金高企,加上材料考究,客单价也水涨船高。奈雪平均客单价43元左右,超过全国高端茶饮市场平均客单价(35元)的水平,也比喜茶的40元客单价略高。

2018年、2019年、2020年,奈雪实现收入10.87、25.02、30.57亿元(图1)。按照客单价43元测算,全年卖掉大约7060万杯左右(不考虑消费者只买软包等因素)。奈雪在招股书中披露,2018年、2019年、2020年,订单量分别为2120万单、5320万单、6680万单。最近3年共销售约1.4亿单,累计亏损3.12亿元。2020年亏损2.02亿元,也就是相当于每卖一杯亏掉3.02元左右。

数据来源:公司招股书,新财富整理

奈雪更新后的招股书中显示,2020年经调整后的净利润为1664万元,和2020年前三季度相比,实现扭亏为盈;2019年经调整则亏损1174万元。

新式茶饮行业2020-2025年的复合增长率预计达到26%,奈雪本该以更高速度跑马圈地,从奈雪2020年收入增长预期看,或未能充分展现行业头部企业应有的实力。

收入保持在中速,亏损就难以快速改善。2018年、2019年、2020年,奈雪净利润分别为-6973万元、-3968万元、-2.03亿元,累计亏损约3.12亿元。资本市场并不在意一家公司上市前的亏损情况,市场地位很大程度决定了公司的估值水平,而上市之后这或许成为奈雪估值的一道“硬伤”。

作为新零售创业公司,奈雪IPO前未能规模盈利,用市销率估算其市值更为合理。按照奈雪发行价上限19.8港元估值大约300亿元,对应2020年总收入30.57亿元,则奈雪市销率大致为10倍左右。这处于什么水准?

奈雪头顶“新式茶饮第一股”光环,意味着其目前无完全可以对标的上市公司,但可用食品饮料大行业整体估值水平进行比较。

A股申万一级行业“食品饮料”中,共50家公司市值超过百亿元。2021年初,这TOP50企业平均市销率为12.35倍,中位数为8.74倍。

奈雪选择在港股上市,按照申万港股行业分类,则在一级分类“食品饮料”中,市值超过百亿元的企业,共18家。2021年初,这TOP18公司平均市销率为5.73倍,中位数为3倍左右。

无论与A股还是港股,奈雪参照行业整体水平,都难以称得上是高估值,处于平均水平。截至6月25日,颐海国际(01579.HK)、农夫山泉(09633.HK)、中国飞鹤(06186.HK)这些明星企业,平均市销率分别为8.4倍、16.7倍、7.1倍,奈雪与它们相比,互有长短。

被奈雪一直视为标杆的星巴克(SBUX.O),市销率大约为5.5倍。瑞幸咖啡2018年总收入1.22亿美元,对应2019年5月IPO时市值大约40.3亿美元,市销率更是高达33倍。

虽难获高估值,奈雪要在这个赛道中生存,自然有核心竞争力,否则也难以走到如今的规模。

03

深入供应链上游,6大爆款占销量四成

“一口好茶,一口软欧包”,是奈雪的口号。奈雪强调品质,意味着原材料要上乘。在筹备开店之初,彭心曾用整整一年时间在全国遍寻优质原料。

结果就是,奈雪茶叶来自中国各大名茶产区,包括台湾阿里山初露和冻顶乌龙、福建武夷山的金色山脉、云南勐班章的古树普洱等。草莓是季节性产品,4月后很多品牌都会下架。为了产品稳定供应,奈雪还在云南投资建立草莓园,培养优质草莓,全年供应。

奈雪核心原材料用自营,确保品质;乳制品和果汁是另外两大重要原材料,来源于供应商。

为保障新鲜度,鲜牛奶会每2-3天配送至茶饮店。公司与果汁厂直接合作,将优质水果加工至符合特定需求的鲜榨果汁。截至2020年9月30日,奈雪与250家左右原材料供货商达成合作,并和其中十大供应商有两年左右的合作关系。

奈雪曾被称为网红品牌,自然有爆款产品。其三大最畅销经典茶饮产品霸气芝士草莓、霸气橙子、霸气芝士葡萄,2020年共卖出超2180万杯,销售占比达27.6%。截至2021年2月初,奈雪核心菜单有超过25种经典茶。

奈雪爆款产品

图片来自招股书(从左至右分别是:霸气芝士草莓、霸气橙子、霸气芝士葡萄)

为了保持产品新鲜度,奈雪平均每周推出大约一种新饮品,自2018年以来推出大约60种季节性产品。2020年,奈雪三大畅销季节性茶饮(霸气芝士水蜜桃、霸气杨梅及霸气芝士绿宝石瓜)共售出570万杯。

因担心鲜果成熟度不够而导致口感差异,奈雪始终保留“无理由换一杯”的选项。这提升了客户体验,产品既然频出爆款,实际上客户要换一杯的概率极小,在消费者心智中却能留下“靠谱”的印象。

加上三大传统爆款,2020年奈雪六大爆款卖出大约2750万杯,销量占比在四成左右。

现制茶饮在奈雪总收入中的占比始终在70%以上,2020年前三季度提高至77.2%,和烘焙产品的比例从接近7:3往8:2靠拢(图2)。在奈雪两大系列产品中,烘焙品的地位变得尴尬。

数据来源:公司招股书,新财富整理

奈雪茶饮最高单价不到30元,客单价为43元,是因为喝茶时还选择烘焙品。2020年,其茶饮、烘焙产品分别占总收入的76%、24%。

奈雪目前有超过25种经典烘焙产品,在现制茶饮店中市占率达到第一。奈雪多数创新烘焙产品每天在茶饮店现场制作,用于搭配茶饮。奈雪还较早布局零售产品,目前形成以茶礼盒、气泡水、零食等为主的产品矩阵,增加交叉销售机会。

数据来源:公司招股书、新财富整理

奈雪的现制茶饮材料和烘焙材料等费用占收入之比趋于稳定,大约为2:1(图3)。

于是出现这种情况,即2018年、2019年、2020年,其烘焙品以及其他产品材料费支出为1.25、3.06、3.72亿元,贡献销售收入为2.96、6.77、7.34亿元。与之相对应的是现制茶饮,期内材料费支出分别为2.59、6.1、5.33亿元,贡献销售收入7.91、18.24、23.22亿元。

奈雪未单独公布茶饮产品和烘焙品毛利率。单纯从原材料到销售贡献角度来看,现制茶饮产品效率更高。以2020年,在烘焙端每支出一块钱材料费,产生收入大约1.97元,而茶饮端每支出一块钱材料费,产生收入4.36元,产出对比是2.21:1。

而从人力资源分配看,奈雪一家标准店大约18-20个人,茶饮和烘焙岗位不交叉。奈雪从收入贡献比、人力配置,烘焙业务存在优化空间。

软欧包是奈雪开店时区别于其他茶饮店的标签,同时也是维持高客单价的“武器”,不会贸然撕下来。IPO时,公司需要讲很多故事,奈雪给资本市场的故事之一就是“贵”。

国内前五大高端现制品牌茶饮中,奈雪客单价为43元,喜茶为40元,其他几个品牌分别为29元、35元、40元(图4)。

数据来源:公司招股书,新财富整理

彭心希望给用户提高好的产品,而赵林心中想的是品牌走向世界。星巴克是饮料界标杆,咖啡和茶饮产品,同处于饮料赛道,奈雪走的高端路线,被外界称为是“茶饮界星巴克”。

高品质、高客单价,带来的是奈雪材料成本、店租成本居高不下。奈雪从开始就对标星巴克,付出的代价也颇为高昂。

04

成本高企,每年或多卖2100万杯“填坑”

传统奶茶店常常坐落于商场负1层或5、6层,客户已经经过分流。新式茶饮将店开在品牌购物中心入口区域,直接面对客户。新茶饮门店面积通常在50-150平方米之间,而典型的奈雪茶饮店面积达180至350平方米,店内可容纳50至120名顾客,为消费者提供社交空间。

奈雪开始想走星巴克式的暗色调厚重工业风,但经过调查发现,年轻人喜欢在门店这“第三空间”里更加放松,“大叔范”的星巴克则显得更加商务,和客群需求不匹配。最终,奈雪门店设计方案呈现出明亮、时尚、温馨等特色。奈雪每家新开门店保持40%相似度,会有不同设计风格,但是核心基调统一成舒适、温暖风格。

细节还体现在其他方面。星巴克杯子相对较粗,女生握起来并不方便,奈雪将杯子改良成瘦高杯,更适合女生拿握,看上去容量也更多。此外,为避免女生口红被沾到,在杯盖上设置凹槽。杯塞处也有特别设计,女生的是爱心形状,而男生是太阳形状。杯子直饮口则与LOGO位置相反,方便女生自拍。这些都极大激发女性消费者自拍并分享。

奈雪从开店之初,就把店开在星巴克附近,迅速积累粉丝,自然代价也很高。

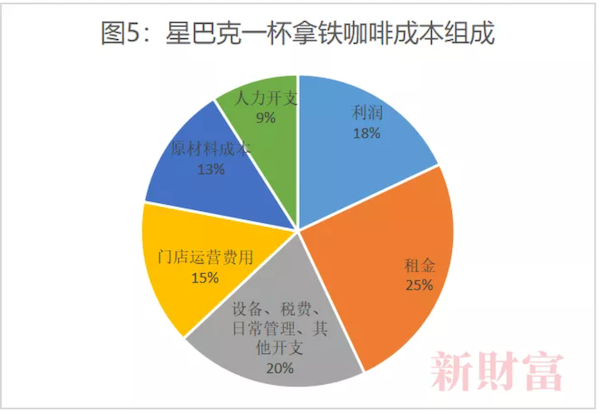

星巴克店租成本高昂已经不是秘密。在中国,一杯4.8美元的星巴克拿铁咖啡,拆解其成本组成,人力成本为0.41美元,原材料成本0.64美元,店租为1.25元,分别占比为9%、13%、26%(图5)。

数据来源:联商网,新财富整理

奈雪的人力、店租和材料占成本比例还要高于星巴克。

奈雪以深圳为大本营密集开店,随后拓展至广州,又陆续进军北京、上海。在国内,奈雪门店主要聚焦在一二线城市。截至2020年,奈雪在一线及新一线城市拥有门店340家,二线城市122家,其他城市仅有29家。目前,深圳门店共91家,北京和上海各有29家、20家。

大门店迎客,如此大手笔开店意味着成本高。2018年、2019年、2020年,奈雪租金及相关开支、使用权资产折旧占总收入比例分别为17.8%、15.6%、14.8%。

零售业中的传统“三高”,不仅包括店租成本高,还有材料成本和人力成本高,奈雪同样难以回避。截至2020年末,奈雪员工总数9069名,其中969名为总部与区域办事处员工,其余都是门店员工。2018年、2019年、2020年,员工成本占总收入比例为31.3%、30%、30.1%。

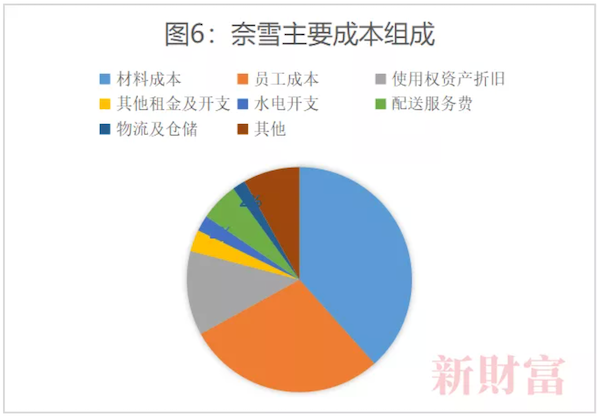

2020年,奈雪材料成本、员工成本、使用权资产折旧、其他租金及相关开支占总收入的比例为82.8%(图6),对比星巴克的43%,几乎接近两倍。

数据来源:公司招股书,新财富整理

奈雪标准店平均面积都在200平方米左右,大的甚至达到400平方米,单店平均投入就达到185万元,主要用于装修以及购买各类设备。包括咖啡及早餐业务的奈雪PRO店,面积稍小,但单店也要投入125万元。

国内顶级商圈可谓寸土寸金,中国指数研究院数据显示,中国“百MALL商铺”2020年平均租金大约27元/天/平方米左右。

可以给奈雪算一笔细账。

奈雪每个标准门店配置20名员工,每名员工月平均工资8000元,则标准单店年店租和人力成本=200(平方米)×27(元/平方米/天)×365(天)+8000(元/月)×20(人)×12(月)=389万元。按照客单价43元测算,仅这两项成本,每年需要卖出9.06万杯奶茶(连带软欧包)。

对比喜茶,门店是80-150平方米的标准店和50平方米“GO店”两种,员工数量更少。按照喜茶店面积100平方米、每个店12名员工来测算,假设门店同样集中在一二线城市,则喜茶单店年运营店租和人力成本=100(平方米)×27(元/平方米/天)×365(天)+8000(元/月)×12(人)×12(月)=214万元。按照喜茶客单价40元测算,每年这两项成本需要卖5.35万杯覆盖。

仅店租和人力成本项,奈雪一家200平方米中大型单店要比喜茶100平方米大店每年多支出大约175万元。开店硬件成本再节省30 -50万元,按照5年折旧,每年成本大约6-10万元,喜茶可以在店租、人力和折旧上每年节省超过180万元。

也就是说,奈雪要把单店180万元的成本“坑”填上,每个店每年需要比喜茶多卖出近4.2万杯;500家店每年就要多卖出2100万杯。

奈雪财务报表中的成本数据更加直观。

2018年、2019年、2020年,奈雪直接材料成本占总收益比例分别为35.3%、36.6%、37.9%(图7),员工成本分别占总收益的31.3%、30.0%、30.1%,为第二大成本项。

数据来源:公司招股书,新财富整理

2019年,奈雪直接材料占收入的36.6%,对比来看,星巴克2019财年直接材料占比为32.2%。以星巴克在产业链中的地位,材料成本支出应该接近最优水平。奈雪随着规模提升,仍有改善空间。

如果从另一种角度看,奈雪原材料成本占收入比例趋于稳定,而包装材料占收入比例一直在提高。2020年,包装材料成本占收入比例进一步提高至9.2%,比2018年增加超过50%,这个比例着实不低。

材料成本代表着零售品牌的规模效应,规模越大,议价能力就越强,采购成本就越底。奈雪门店数量和销售额显着提升,但是材料成本却同步提升未见下降,说明奈雪在产业链中话语权还有待加强。门店数量从500家开到1000家时,奈雪材料成本或有明显下降。

近3年时间,奈雪茶饮店网络扩张迅速,新开378家门店。奈雪茶饮店数量由截至2017年的44间增加至截至2020年三季度的422间,以及2021年2月初的500多家。

粗算下来,500多家门店,每年店租和人力成本多支出就超过7亿元。

奈雪在大规模开店的同时,单店营业额正在减少。2020年,公司同店销售额自2019年同期的16.66亿元下降至13.09亿元,同比下降24.6%,而同店利润率自2019年的21%下降至13.5%。

2018年,奈雪单店日均销售额为3.07万元,日均订单量为716单。2020年,单店日均销售额就只有2.02万元,日均订单量也下滑至470单,下滑35%。奈雪解释是疫情原因和开店导致的分流。前者或许站得住脚,后者有待商榷。

咖啡和茶饮品类有别,简单模仿星巴克没有出路。星巴克除了设计,更重要内核是供应链强大,还有自动化、标准化,更值得奈雪学习,最终转化为自身的效率,提升竞争力。

奈雪一方面开店必须持续,另一方面,开店成本要可控,需要找到最优解。奈雪的对策是,在标准店外,还有奈雪PRO店和台盖子品牌。

05

PRO店打开或增长新空间,线上潜力大

奈雪标准店未来通过信息化和效率提升,同店(一年营业300天以上)销售额还有增长空间。奈雪更大的增长空间是PRO店,以及线上流量,而台盖等子品牌在自营模式下,增长空间有限。

台盖进入调整期

台盖是奈雪2015年成立的子品牌,主要提供奶茶及柠檬茶饮料,专注于年轻一代的顾客,包括对价格更为敏感的学生及年轻上班族。

台盖门店面积为20-100平方米,产品平均标价为约16元,而奈雪现制茶饮平均标价为27元。2018年、2019年、2020年前三季度,台盖每单平均销售值为30.3、29.6、28.9元,与奈雪的茶差距较为明显,主要是因为台盖专注茶饮产品。

2020年,奈雪品牌店贡献公司绝大多数营收,占比93.9%,台盖门店收入占比5.3%。台盖门店数量是63间,大约是奈雪的茶门店422间的1/7,但是收入仅有后者1/18。

台盖平均单店日销售额由2018年的7537元,减少至2019年的6387元。台盖2019年收入1.85亿元,增加大约19%,主要是外卖增量带来。受到疫情影响,其2020年前三季度收入1.11亿元,同比下滑20.3%。

台盖茶饮店数量由截至2018年83间,减少至63间。在2020年前9个月内,结业的台盖茶饮店有21家,同期结业的奈雪的茶门店只有7家。未来3年,预计台盖门店每年增加10-20家左右,进入调整期。

PRO店提升效率

奈雪PRO店选址多位于高级写字楼及居民区中心,面积更小,大约80-150平方米。从效率来看,PRO店或是奈雪在发掘收入增量同时又改善利润的“利器”。

根据招股说明书,PRO店是奈雪自2020年11月开始投资建设,深圳首开两家,目前已拥有14家。奈雪计划2021年与2022年主要在一线城市与新一线城市分别开设约300家及350家奈雪的茶茶饮店,其中约70%将为奈雪PRO茶饮店,后者成为其门店扩张的主要方向。奈雪试图通过在国内主要城市最优地组合标准茶饮店和PRO茶饮店,也有望优化店铺的运营成本。

PRO门店的主要特征是,移除了标准茶饮门店配备的面包房区域,占地面积缩小约100-200平方米,人员配备减少约10-15名,平均投资成本从而减少约60万元至125万元(表3)。

如果PRO店平均面积150平方米,未来两年开店450家,每家门店租金节约50(平方米)×27(元/平方米/天)×365(天),即大约49万元,人力成本节约大约1/4,即48万元。

店租成本和人力成本整体趋势是上升而不是下降,即便是保持不变,每一家门店每年仅店租、人力成本两大刚性支出,即可以节约97万元,450家PRO店每年可以节约43650万元。

几乎所有标准奈雪茶饮店配备2至3台烘培炉。烘培炉、相关烘培工作人员以及所用占地等构成了烘培产品相关成本。PRO店取消烘培炉,节省了空间和人力配置。奈雪目前正在打造智能店员调度系统,自动匹配人员轮班与订单分配,员工薪酬占比有望进一步降低。

作为替换方案,奈雪计划在中国不同城市建立多个“中央厨房”,用于为茶饮店(尤其是PRO店)储存原材料及制作预制烘焙品,提升经营效率。但这对奈雪单个城市开PRO店的数量也提出要求。同样也预示着PRO店或也将在一二线城市密集开店。

PRO店可以视为对标喜茶“喜小茶”的物种,有望成为奈雪增长的支柱。

线上流量有挖掘潜力

根据喜茶报告,2020年喜茶所有消费者中,有81%选择线上下单,仅有19%选择门店点餐。线上下单的,有25%选择外卖配送,75%选择到店自取。

奈雪报告显示,2020年国庆期间,消费者中有53%选择小程序点单,仅有22%选择门店点单,选择外卖的则占据25%。

从喜茶和奈雪公开的数据可以发现,多数消费者更加偏向于效率高、等待时间短的线上订餐形式,选择在门店内消磨时光占比没有想象那么高。

换言之,奈雪坚持打造大店,提供给消费者的“第三空间”功能将逐渐弱化,这也为未来PRO店发展提供了依据。

线上订单,不是非要通过奈雪APP完成,通道可以多样化,用户通过微信以及支付宝小程序,以及其他第三方平台(美团等),能迅速找到最近茶饮店,下外卖单或者自取单即可。

数据来源:新财富整理

奈雪的微信小程序显示,奈雪“霸气”系列茶饮,只有一款低于20元,其他多在28-29元左右(图8)。霸气芝士草莓为奈雪人气爆款王产品,基本价为29元,消费者可以选择加料,其中“0卡糖”1元,“燃爆菌”4元,“水晶”2元。

用户选择外卖时,系统会自动匹配最近的奈雪店进行配送,另加包装费1元、外卖费5元;如果是新客,还有5元优惠券。而在美团平台上,首单可以减15元。

天猫上,奈雪旗舰店有两款茶包销量分别是11万单和7万单。京东的奈雪旗舰店,有多款产品评价达到4000+条。

2018年、2019年、2020年,奈雪订单中分别有4.4%、12.5%、22.9%来自线上,提升非常明显。2020年前三季度,线上订单为23.9%,2019年同期为11.5%,提高超过一倍。

线上订单飞涨,也体现在奈雪外卖服务和收银上的变化。奈雪外卖订单收益从2019年前三季度的2.53亿元提高至2020年同期的6.61亿元,占总收益比例大约为26.4%。同时,公司店内收银占比从2018年的92.5%持续降至2020年的30.4%,线上收银占比则从7.5%快速提升至69.6%,这对提升单店员工成本起到优化作用。

线上订单占比为22.9%,同时收银占比提高至69.6%,这表明,线上订单的客单价更高。因此,线上流量应该成为奈雪的发力新战场。

奈雪以网红品牌出道,前期不打广告,完全靠口碑传播,但并非长久之计。快消品依靠市场推广获取新客,根本无法回避。茶饮店和一般快消品也有别,后者没有零售店,每年推广费能“吃掉”总收入30%左右,奈雪有线下门店承担部分品牌推广功能,即便如此,硬推广费用保持在总收入的5%或更高一点依然是必要的。

2018年、2019年、2020年,奈雪广告以及推广开支分别为3938万元、6748万元、8217万元,占收入的3.6%、2.7%、2.68%,呈现下降趋势。对比同样有数千家线下门店的瑞幸咖啡,在IPO前,即2019年第一季度,瑞幸营收4.79亿元,其中市场营销费用1.68亿元,占收入比例为35%,单纯广告费用4014万元,占总收入比例也有8.4%。

未来奈雪新开门店,数量总会有见顶时,新茶饮已经渗透到3.65亿人群中,除了提高老会员提高复购率,更多流量将来自线上。

电商平台或新零售企业,会员体系多数早就上马,奈雪在2019年9月才开始推出会员体系。截至2020年末,奈雪职能部门共有969名,并未单列产品研发部门,应该包含在“门店开发和运营”职能部门中。

何刚的到来,或加速了奈雪会员体系的打造。

2020年6月,前京东副总裁、瑞幸咖啡首席技术官何刚加盟奈雪。无论是京东还是瑞幸咖啡,会员体系非常成熟,何刚结盟将为奈雪会员体系优化提供助力。

奈雪注册会员数由2019年1930万名增至2020年末2790万名,及最新的3470万名。2020年前三季度,奈雪订单总数中约49%来自会员。活跃会员人数由2019年末200万名增至2020年末的580万名,29.8%活跃会员为复购会员,高于行业平均水平。

而挖来这位业界大牛,奈雪也展现了较大诚意。奈雪作价0.304美元/股,授予何刚504万股。若以奈雪招股询价上限19.8港元/股(约2.58美元/股)计算,加盟一年后,何刚持股价值提升超过7倍,随着IPO完成,二级市场股价上涨,何刚获益会更高。

06

激战新茶饮赛道

中国除一线、二线城市外,共有300个左右地级市、3000个左右县城、40000个左右乡镇。下沉市场成为了各大公司、品牌争相瞄准的领域。

一方面,奈雪PRO店或能承担下沉市场的使命;另一方面,现有的一二线城市市场,奈雪或仍有作为。

深圳是奈雪目前在全国门店数量最多的城市,2018年、2019年、2020年前三季度,分别有54、76和83家门店,日均销售额为2.68、2.6和2.63万元,和全国门店日均销售额明显下滑相比,深圳门店基本没有影响。这应该公司密集开店,品牌效应放大有关。

但奈雪在深圳即便有最密集的门店,奈雪还不能说就“饱和攻击”了。首先,新财富根据奈雪微信小程序上的深圳门店分布统计发现,今年2月中旬,罗湖、南山、福田、宝安、龙岗和龙华各区门店较多,都是10家以上,光明、坪山和盐田,分别只有1、2、3家,大鹏新区尚未入驻。这或许和各区人口分布以及经济总量有关,但是光明新区2020年GDP达到1100亿元,大约为罗湖一半,门店仅有1家,是罗湖1/10,也不尽合理。

至6月19日,微信小程序显示,奈雪于深圳的门店已经有108家,南山和福田两大区共58个,超过一半;但大鹏、光明和盐田,数量仍然较少(表4)。

其次,据赢商网和中联购数据统计,2017年底,深圳共拥有规模购物中心144个。2018-2020年新开业项目面积超过3万平方米的购物中心分别有15、16和13个。这表明,深圳购物中心至2020年底为188个(不考虑关店因素,现有的每个购物中心只入驻1个奈雪门店),奈雪在深圳的购物中心还有近半没有覆盖。

奈雪仍然需要在一二线城市加大开店密度,进一步增加品牌影响力,占领消费人群心智。IPO募资的70%用于开店,也可以看出奈雪争夺市场的决心。

彭心接受采访时表示,公司成长主要来自两个方面:一是品牌力提升,收获新消费群体;二是通过高端产品,抢夺低端产品市场。“不管是一二线市场还是下沉市场,越来越看重品质,逐渐往高端消费去走。”

随着资本入局,商家布局节奏加快、打法多样,高中低市场竞争压力都不小。2019年开始,喜茶建立第一家GO店,选择大店和小店组合打法,通过150平方米左右的喜茶标准店来持续进行品牌文化输出,通过小型的GO店来加快门店渗透率。

如前文所述,喜茶和奈雪相比,单店运营成本具有优势。相对于面积大、员工人数多的喜茶标准店,GO店规模更小,因此投资回收期更短,盈利的可能性也更高。在中低客单价市场,喜茶也用喜小茶和奈雪的台盖争夺。

主打平价路线(10元乃至以下)的茶饮店蜜雪冰城也没有掉队,在2021年1月已经完成首轮20亿资本融资,超过奈雪历史总融资金额。龙珠资本和高瓴资本出手投资,蜜雪冰城估值逾200亿元,或选择在A股上市。此外,乐乐茶和古茗也先后完成多轮战略投资。

成立于1997年的蜜雪冰城,门店爆发式增长,在于2007年开始就放开加盟店模式。2016年至2018年,蜜雪冰城门店的数量分别为2500家、3500家、5000家,到2019年,已经拥有约7500家门店,营收接近65亿元,实现盈利。

2020年1月,蜜雪冰城宣布要在年底前开到1万家店,而到6月底,蜜雪冰城已经完成万店目标,提前半年完成;11月底门店数量超过11000家;在公司大本营河南,超1000家门店。

即便门店超过万家,蜜雪冰城创始人王伟龙认为,还有很多市场空白,将继续往地级市、县下沉。蜜雪冰城因此也有“拼多多茶饮界”之称。

在东北,沪上阿姨7成左右门店在商场内,因为商场有暖气,不会受天气影响,剩余3成是街边店,开在商业步行街、大学、高中附近等年轻人密集的点位。街边店布局中,沪上阿姨选择开50-100平方米左右的门店,并且提供座位,就是把人留下来。

当品牌足够强大时,原本中低端也可以往上走;高端为抢夺市场,则需要下沉。无论是下沉还是上行,激战仍将持续。而当奈雪往线上要流量时,腾讯、美团各自投资的喜茶、蜜雪冰城,借助金主的超级APP的流量资源,或更有优势。

07

京东美团腾讯高瓴纷纷布局,谁能笑到最后?

新茶饮市场,即便是高端路线,各家也没有独门秘籍,同质化现象严重,头部企业奈雪和喜茶也不时打口水战,指责对方抄袭。后入者在资本推动下,通过高效的营销策略,踩着先行者的肩膀,快速抢占市场份额,也不是难事。

模式和价位基本相同,同为“新茶饮双雄”的喜茶,自2016年开始数次融资,最近两轮金额未透露,前后四次融资规模应不亚于奈雪。当初未能投资奈雪的今日资本,也转而扶持喜茶。2020年3月,喜茶完成由高领资本和Coatue联合领投的C轮融资(表5)。

投资长沙茶饮品牌茶颜悦色的苏州元初,最大出资人是杭州阿里创投,占份额比例18.46%,也算是阿里间接投资茶饮赛道。当茶颜悦色融资消息传出时,“阿里巴巴入股茶颜悦色”还登上了微博热搜。此外,腾讯产业投资基金也是苏州元初的LP之一。而潘攀曾提及,天图也投资了茶颜悦色,在新茶饮高端、中低端都有投资布局。

仅从能找到的有限的行业投资案例中,高瓴、红杉、美团系龙珠资本就多次布局。京东数科在茶饮赛道也多次出手,而刘强东控制的Domking也投资过重庆嫩绿茶、上海东钦餐饮两个和茶有关的项目。

2020年的新冠疫情,成为新茶饮行业的重要转折点。头部企业优势明显,还在市场的玩家,优化服务与产品、发力数字化及新零售,或有逆袭机会。

即将拿下“新茶饮第一股”的奈雪,还有更高愿景。

赵林多次提到,奈雪要做全球性连锁品牌。目前奈雪已在中国香港、日本、新加坡等各开一家门店,但要全面出海也不现实。创业公司能把境内市场吃透,本就不易,出海更多是事关品牌形象而不是非要重金布局。前车之签是小黄车ofo,在资本推动下,曾进军全球十几个国家,最终风口过去,现在只剩下一地鸡毛。

奈雪上市前一直在做有温度的品牌,和顾客交流、推广茶文化;但上市后,转而追求效率和利润变得更现实。

争夺新茶饮第一股战役中,80后赵林彭心夫妇赢了喜茶90后掌门聂云宸。不过,完成IPO只是打完上半场,奈雪是否能笑到最后,进入下半场的淘汰赛或更加残酷。公司率先上市,融资渠道也更多元,较对手领先一个身位,奈雪将优势转为胜势,还需要时间来验证。

彭心与赵林合计持股67%以上。按照奈雪估值,赵彭夫妇二人身家大约150亿元,在最新新财富500富人榜上,可以跻身前300位。都是喝出来的公司,A股东鹏饮料(605499)上市后连续涨停,市值突破千亿元;奈雪或继续受到追捧,赵彭身家也有望继续提升。