降准,说来就来。

央行决定于2021年7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构。

本次下调后,金融机构加权平均存款准备金率为8.9%,降准释放长期资金约1万亿元。

这意味着,时隔一年多后,我国再次降准,且非传闻中的定向降准,而是全面降准,超出预期。

这次降准,早有迹象。就在两天前,国常会表示:

“针对大宗商品价格上涨对企业生产经营的影响……适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。”

短短两天,降准就迅速落地,释放了什么信号?

01

降准的出现,一方面意味着经济复苏不及预期。

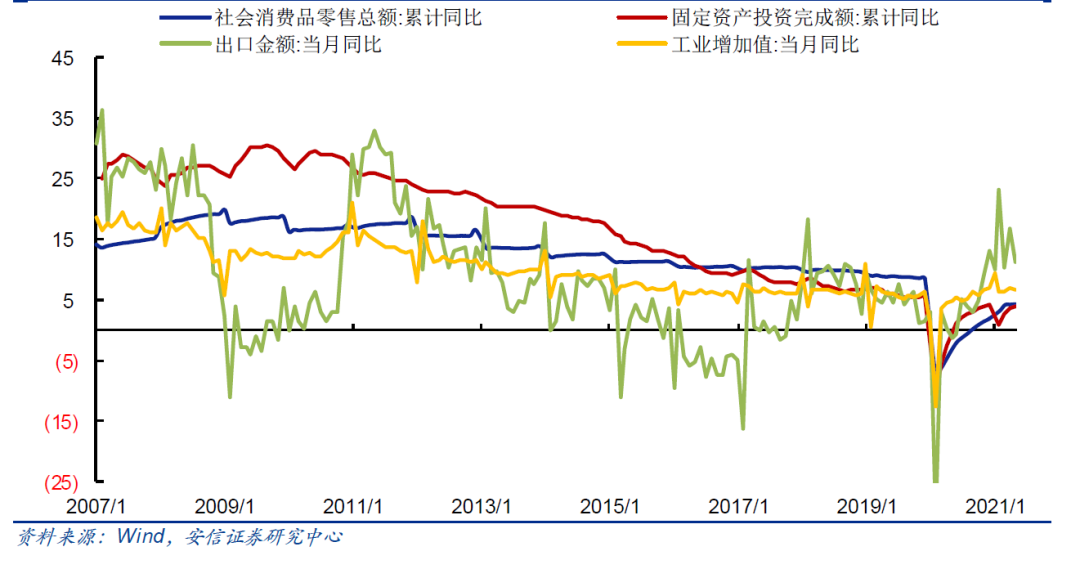

最新经济数据显示,2021年1-5月消费同比增速25.7%,两年平均增速4.3%,仅为疫情前消费中枢8.8%的一半左右;而投资累计增速两年平均中枢在3.5%附近,大致恢复到疫情前增速2/3 的水平。

同时,2021年6月,我国制造业PMI回落至50.9 逼近枯荣线,非制造业PMI 回落至53.5, PMI已经遭遇连续3个月的下滑。

另一方面,降准的出现,意味着流动性不会再大幅收紧,这让股市、楼市都暂时松了一口气。

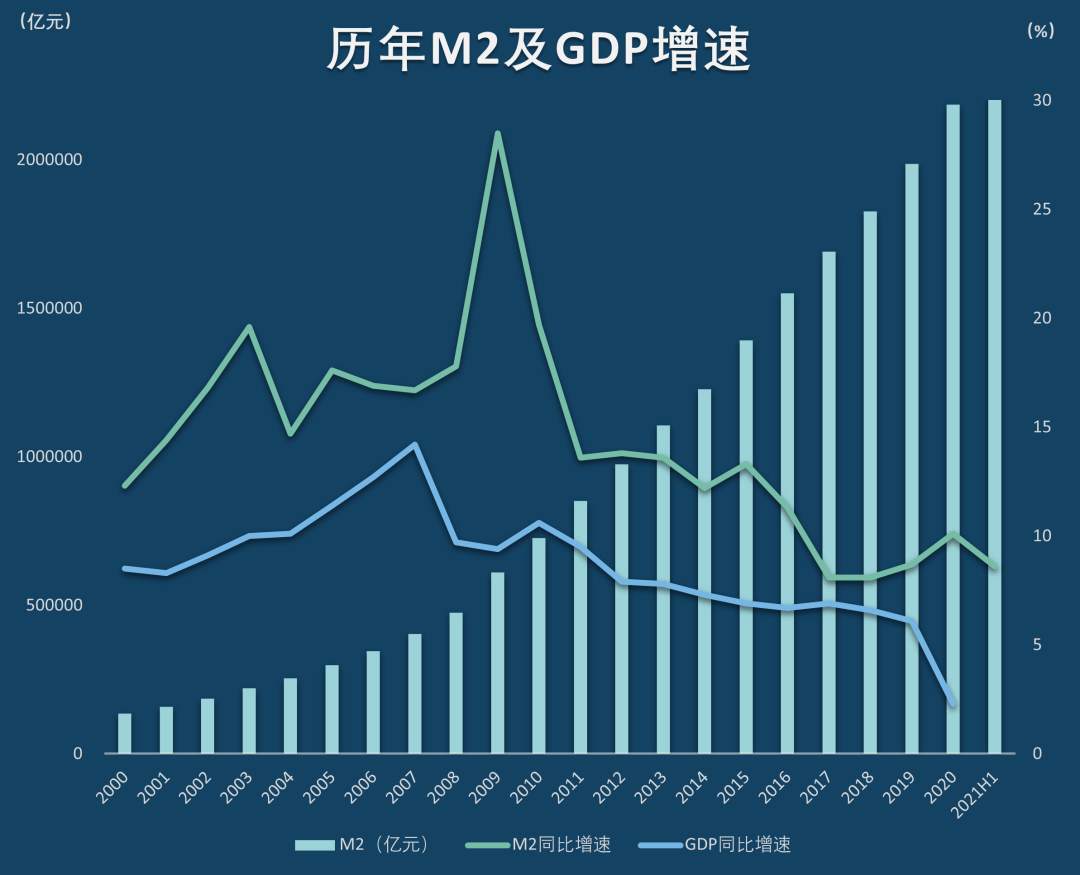

根据央行发布的2021年上半年金融统计数据,6月末,广义货币(M2)余额231.78万亿元,同比增长8.6%,增速比上月末高0.3个百分点,比上年同期低2.5个百分点。

M2增速,代表着货币松绑的力度。去年全年,M2增速高达同比增长10.1%,曾经连续10个月保持双位数增长。

这一增速远高于GDP增速。历史经验反复证明了一个道理:当M2增速大幅跑赢GDP增速之际,股市、楼市必然有所反映。

而2021年上半年,M2增速大幅回落,股市、楼市同样备受影响,房贷持续加息、二手房停贷等已在多个城市轮番上演。

随着降准信号的再次出现,货币至少不会再向上半年如此收紧了。

02

这次降准,会否带来新一波大放水?

这次降准,更多还是缓解短期流动性的考虑。正如央行所说,降准是为对冲MLF到期、弥补7月中下旬税期高峰带来的流动性缺口。

所以,松绑是暂时的,可能不具有持续性。

一个原因在于新冠疫情虽然仍未消失,但已经逐步受控,无论是中国经济还是世界经济,都在向常态化复苏。

虽然德尔塔变异株的出现,影响了世界开放的日程,但大规模货币放水早已成为过去了。

另一个原因是发达国家即将进入加息周期。

随着通胀预期加剧,美联储加息、缩表预期日益强烈,资本市场因此而备受波动。

市场与猜测,最早2022年,最迟2023年,美联储必然会重回加息轨道。在全球加息背景下,即便中国能保持相当大的货币政策独立性,但逆势大幅放水的可能性也不大。

03

事实上,与降准相比,降息或加息的威力更大。

降准,相当于降低银行在央行的“押金”,让银行有更多钱用来放贷。降息,则是降低存贷款基准利率,降低融资成本,减轻还贷负担,让市场更有动力去扩张。

换言之,降准只是释放出流动性,但钱能不能从银行出去,市场是不是有需求,货币传导的路径是否通畅,都悬而未决。而降息之后,无论实体贷款利率还是房贷利率,都会随之下降,影响更为直接。

所以,对于短期的楼市来说,相比于降准,更重要的信号在于信贷。

观察信贷有几个重要指标,一个是M2增速,M2增速会否重回两位数,则决定了货币宽松的力度究竟有多大。

第二个是实际房贷利率。房贷加息的节奏会否有所放缓,二手房停贷会否成为过去,银行“两道红线”的压力是否减少,有待继续观察。

第三个则是严查信贷违规流入楼市的政策力度。经营贷流入楼市,是上一轮部分热门城市房价上涨的重要支撑力之一,严查经营贷的力度及后续配套手段,决定了信贷管控的严厉程度。