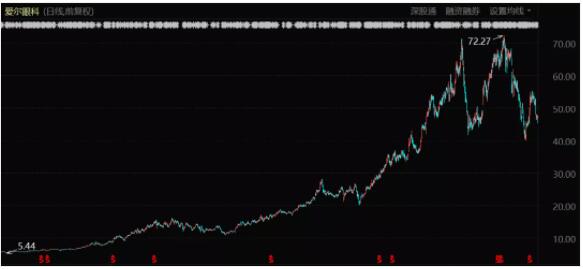

爱尔眼科(SZ:300015)最新的三季报股东数据显示,高瓴大幅减持并已退出其十大流通股股东。

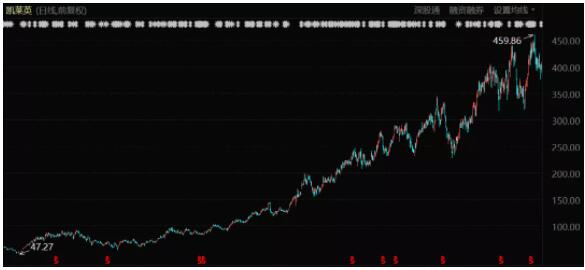

以做时间的朋友著称的高瓴资本,并没有选择与爱尔眼科继续走下去。在资本市场中买入、卖出都是投资者的个体行为,是买卖自负的简单逻辑。但高瓴对爱尔眼科、凯莱英(SZ:002821)、泰格医药等股票的卖出,却再次引起了资本市场的“局部地震”。对于中国投资者来说,投入如此大的注意力去关注某家特定的投资机构的买卖交易,在此之前相对罕见,其中原因比较复杂。高瓴是近几年中国价值投资的旗帜。其在一级市场、二级市场树立了一套关于长期主义、价值投资的话语体系,这套体系又与此前几年资本市场注重龙头价值、获得长期回报的投资风格相吻合,获得了大量投资者的认可。但问题出在2021年之后。市场风格向以光伏、芯片、新能源汽车产业链为代表的新兴产业快速转移,二级市场的投资风格也发生了重大的变化,“价值投资”在市场上不吃香了。过去几个月,不少依照价值投资逻辑进行投资的投资者损失惨重。“A股市场没有价值投资,不能做长线”的观点变得更有说服力。高瓴的抛售动作,似乎在一定程度上验证了这一点。另外,高瓴做时间的朋友,或者说是“长期主义”,究竟有没有时间上的限制,一直没有给出过清晰的答案,是其对投资理念进行宣传时所忽视的一个关键点。资本市场的投资中,买入卖出本是司空见惯的事情,但如高瓴一样每次抛售股票都会引起不同程度舆论关注的,却并不常见。我们可以称之为“减持尴尬症”。

高瓴不可能既获得了传播所带来的好处,又可以不承担随之而来的市场评判。

与张磊在卖出股票方面的语焉不详不同,价值投资的泰山北斗巴菲特、芒格对于在价值投资的过程中选择何时卖出股票,有很清晰明确的解释。其卖出逻辑被总结为三部分:发现更好的股票、极度高估、基本面出现了变化。例如2020年5月2日,巴菲特在股东大会上坦言,其旗下的伯克希尔·哈撒韦公司已清空了美国四大航空公司(达美、西南、美航、美联航)的股票,总计数十亿美元。巴菲特认为,受新冠疫情影响航空业已发生根本变化,三四年内航空客运人数都不会恢复到去年水平。而在此之前,伯克希尔连续多年不断增持四大航空公司。以及,在2021年2月份,伯克希尔的第一大重仓股苹果不断上涨之际、突破2万亿美元市值之后,巴菲特选择减持了5700万股的苹果股票。这笔卖出的逻辑也很好理解——当时的巴菲特认为苹果的估值已经有些高了。但同样是在2020年的股东大会上,巴菲特却明确表示苹果是一家非常好的公司,对其抛售可能是错误的决策,这种比较罕见的认错,不仅没有损毁巴菲特的形象,反而能让更多人了解到了巴菲特的卖出逻辑。此前多年巴菲特对于几笔重要的投资,包括巴克斯特鞋业、伯克希尔哈撒韦等公司投资失败的解释(或吐槽),也都能够起到类似的作用。这些关于卖出的言论和观点,都与巴菲特进行长期投资的标签化特征做了某种程度的“中和”。张磊与巴菲特不同的地方在于,他在多年来向资本市场传播自己的理论体系、投资逻辑的同时,却并没有对卖出股票的逻辑、原则做出足够多的说明和解释。这实际上是传播自己价值体系、投资逻辑后必须面对的一个问题:经验的传授、投资理念的提出,可以让高瓴获得更广泛的市场认可与资本追随,但这些追随也必然也会形成某种反作用力。简言之,就是高瓴不可能既获得了传播所带来的好处,又可以不承担随之而来的市场评判。

张磊极少对外总结过自己对于卖出股票的思考。公众投资者无从得知其减持之前所进行的思考,进而产生出某些猜测。

对爱尔眼科、凯莱英和泰格医药的减持,并非是高瓴资本2021年仅有的减持动作。比较典型的是其年初就对良品铺子(SH:603719)的减持。这家国内零食巨头早在2017年9月就获得了高瓴8.21亿元的投资,以13%的持股比例位列其第三大股东。在高峰时期,高瓴持有其30亿以上的市值。2020年前三季度,良品铺子录得净利润同比负增长、营业收入环比负增长、扣非净利润环比负增长的情况,高瓴则是在2021年初对良品铺子进行减持——不超过总股份的6%,规模不小。上市之初的良品铺子备受期待,估值不低。但2020全年受到疫情等多种因素的影响,营业收入、利润都陷入了几乎零增长的情况。高瓴宣布减持之后,其股价仍有持续性下跌。这次减持与此前高瓴在美股市场抛售蔚来、小鹏和理想的情况类似:都是企业遭遇了外部更加强大的竞争压力,以及行业整体的竞争格局生变,这会引发资本对企业成长能力的担忧。事实也证明了高瓴选择减持的正确性,良品铺子、新能源汽车新势力在被减持之后都陷入了较长时间的下跌之中。可以看出,张磊卖股票的重要逻辑之一,大概率是对产业竞争格局层面进行分析。如果发现被投企业所在的行业出现竞争加剧的问题,就很有可能触发其卖出动作。包括曾因高位精准卖出而出现舆论质疑的好未来,也与在线教育行业在2020-2021年上半年出现竞争强度提升的问题——几家头部企业获得巨额融资,2021年上市公司好未来的财务状况出问题几乎是大概率事件,高瓴完全有可能在行业监管事件爆发之前就作出判断。整体上看,高瓴所进行的减持动作,大多是科学理性、符合价值投资逻辑的。但问题是,张磊极少对外总结过自己对于卖出股票的思考。公众无从得知其减持之前所进行的思考,进而产生出某些猜测。张磊在其《价值》一书中,对几个成功的投资案例做了不同程度的复盘和标榜,结合在各种场合中对长期主义的阐释,使很多人认为他进行的是永不退出的投资。这种误解,使得公众在高瓴结账退出某只股票时“大跌眼镜”。会有人认为张磊没有坚持自己的长期主义投资理念,甚至是在利用影响力割韭菜,即便是事实并非如此。

可以预见的是,高瓴仍将不断寻求新的投资机会,并逐渐退出那些已经获利的投资项目。

需要明确的一点是,在中国资本市场中,要求机构投资者“永不减持”本身是不可能的。很多人都知道张磊长期押注腾讯获得巨大成功,就会因此产生一种高瓴也会采用类似的方式对待其他投资,这显然是一厢情愿。过去几十年,中国经济高速发展、各类产业机会、投资机遇层出不穷,如果哪家投资机构坚守于某一两个领域、几家公司的投资案,大概率会被出资人视为扩展能力不足,无法抓住层出不穷的新投资机遇。例如,笔者曾了解到某个顶流级投资机构中,一个原本负责核心赛道的总监级的投资经理,因为希望践行“芒格式”的押注而与老板产生了剧烈冲突,最终出走。站在出资人的角度,他们需要不断用新的成功案例,来强化自己对投资机构的信心,而这种信心对于投资机构来说非常重要。可以预见的是,高瓴仍将不断寻求新的投资机会,并逐渐退出那些已经获利的投资项目。这不会因高瓴在公众心目中形成了某些刻板印象而转移。只是在这个过程中,高瓴在公众投资者面前的尴尬不可避免。二级市场中1-3年的投资周期,与“长期主义”、“做时间的朋友”的宣言并不相符。为了不再陷入到中短期持有减持所带来的尴尬之中,高瓴需要更加明确自己的退出逻辑,但这并不容易。这与高瓴的投资风格密切相关。高瓴将自己定位为结构性的价值投资机构,但在实际的投资风格上偏向于成长型企业的投资,这些企业很难有传统意义上价值投资所宣扬的“低估值买入”的机会。高瓴所开展的一些成长型投资,必然会与传统意义上低估买入的价值投资原则相冲突。因此对于张磊来说,难以用一句“高估卖出”去解决问题。总结减持卖出的逻辑要比巴菲特困难。如何才能治好这个奇怪的减持尴尬症?主要的解决路径包括以下几个方面:首先,总结出一套新时代价值投资体系下的卖出原则,这些原则可能无法用“高估卖出”来简单定义,但可以从产业竞争环境变化、商业模式受到挑战等方面着手;其次,树立更加立体化的投资家形象,一个有血有肉、能够表露出真实情感的投资大师更容易被公众所认可和接纳;以及,投资的世界中不存在绝对意义上的正确,像巴菲特一样偶尔在公众面前进行复盘,能够消除大量不必要的误解。