12月19日,「2021apa亚宠会会员大会暨中国宠物行业发展报告与趋势洞察分享会」上,亚宠会执委会副会长、新瑞鹏集团行业新通路事业部总经理郝波对《宠物行业蓝皮书:2021中国宠物行业发展报告》(以下简称“蓝皮书”)进行了详细解读。

《宠物行业蓝皮书:2021中国宠物行业发展报告》是由亚宠会旗下的亚宠研究院协同天猫宠物、阿里妈妈编撰的,研究的范围和目的主要是针对中国宠物行业内人士以及对宠物行业高度关注的专业人士作为专业的、主要的读者群体,这份报告的研究范围主要包括了宠物行业的发展从社会经济层面、消费代际变化、消费者画像分析、宠物门店分析等多个维度进行深入洞察剖析中国宠物行业的发展方向。同时结合了国际的发展趋势、包括美国的案例以及跨界的案例给出参考和借鉴。

蓝皮书的核心关键内容分成了八个部分,其中包含了行业洞察、市场洞察、中高端社会的分析等等,特别值得关注的是市场洞察,该板块内容包括消费者代际的变迁以及关于渠道调研方面,内容部分分成了线上的消费洞察和宠物店的调研两部分,另外跨界案例分析和国际市场的分析也是这份报告很大的特色。

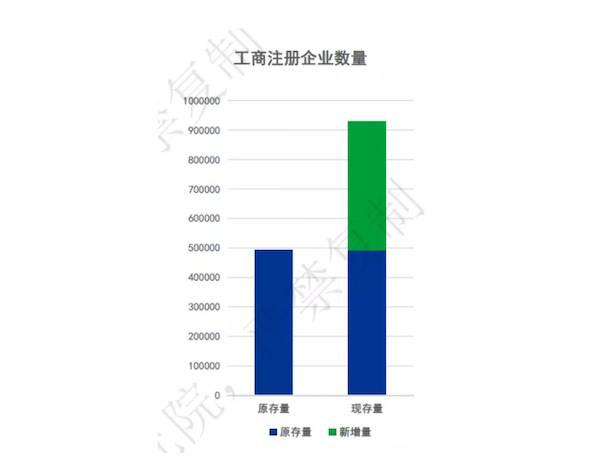

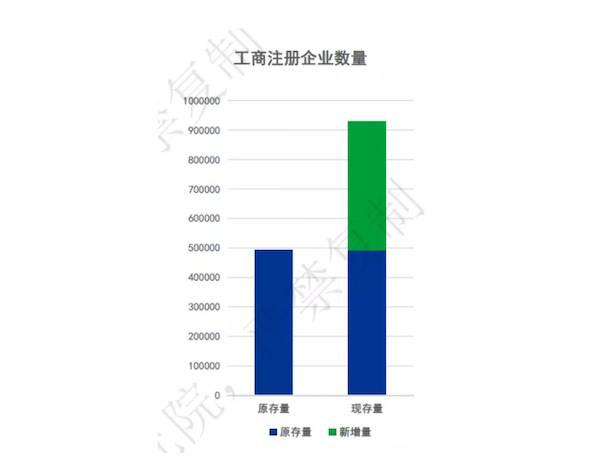

《宠物行业蓝皮书:2021中国宠物行业发展报告》显示,从跟宠物相关的企业注册数量角度来看行业的发展,在过去的12个月内,新增的注册超过了过去十年的整体的存量,就过去十年,中国宠物市场是以超过20%的年均复合增长率增长。过去一年新增与宠物相关的企业数量非常惊人,但数据中也存在有特殊情况,在贵州省贵阳市乌当区有非常多数量的名为宠物服务的个体工作室的注册数量超过15万家。这种情况被称之为叫“乌当好活系”非常规因素。

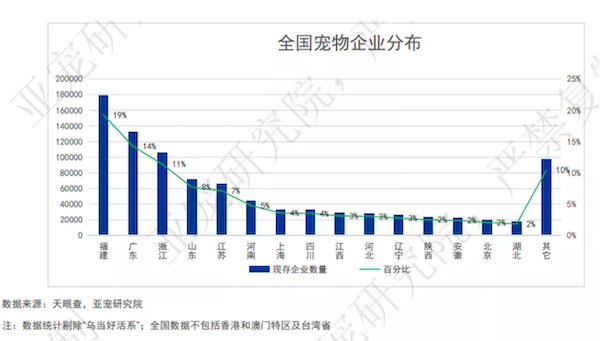

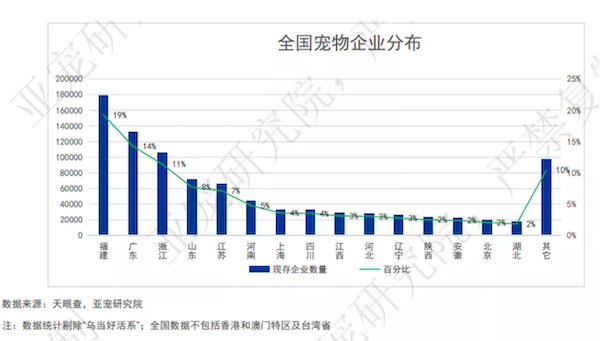

过去一年和宠物相关新公司的总量也达到了43.7万家,比过去的所有的存量总数增加了89%。注销或者吊销的跟宠物相关公司数量占比仅3%,可以看出过去一年,宠物行业非常火爆。全国宠物企业的分布主要在福建、广东、浙江、山东四个省份,加起来占到了全国的50%以上的数量分布,尤其是福建在过去的一年内,新增跟宠物相关的企业数量是原来存量的11倍,是一个非常大的增量,从而让福建市场的排位从原来的第10位跃居成为全国首位。需要注明的是数据是剔除了前面讲到的贵州贵阳的乌当区的“乌当好活系”,同时也不包含中国香港、中国澳门和中国台湾省。

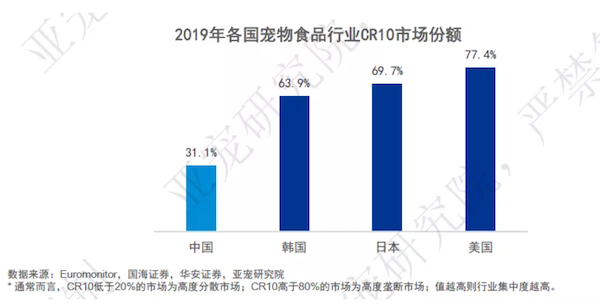

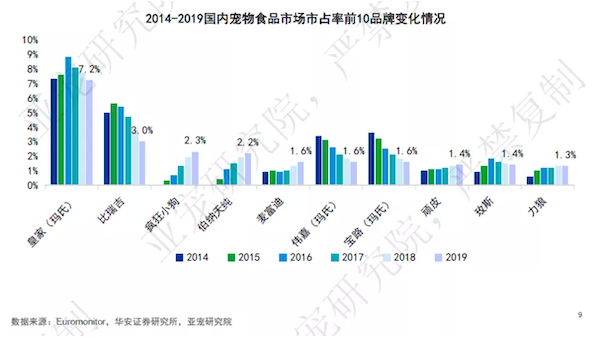

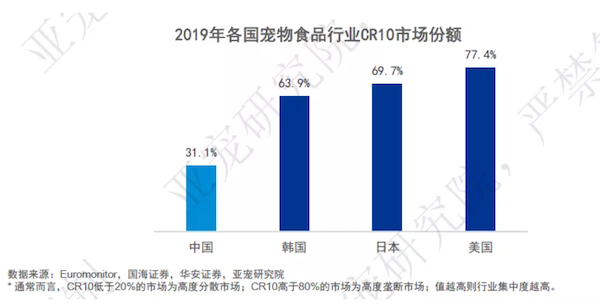

行业集中度较低,尚存短暂窗口期。这里提到一个概念CR,即Concentration rate集中度,CR10指的是在某类别里面排名前十位的品牌占到整个品类的份额的百分比。如下图表上显示的是各国宠物食品行业的CR10排名前十位的品牌占的市场份额。分别是美国77.4%,日本69.7%,韩国63.9%,而中国是31.1%,也就是说在中国宠物食品排名前十的品牌加起来占整个宠物食品的份额是31.1%。这意味着当CR10如果低于20%的市场为高度分散市场;CR10高于80%的市场为高度垄断市场,而现在国内的宠物食品的CR10是31.1%说明国内市场还是分散度比较高的市场。同时考虑到宠物食品相比于宠物服务和宠物用品来讲,相对来说集中度较高。可以想象宠物服务和宠物用品赛道,它的集中度会更低,因此中国目前的宠物行业还是处于早期相对来分散度比较高,或者说还是有很大的机会和发展窗口的。

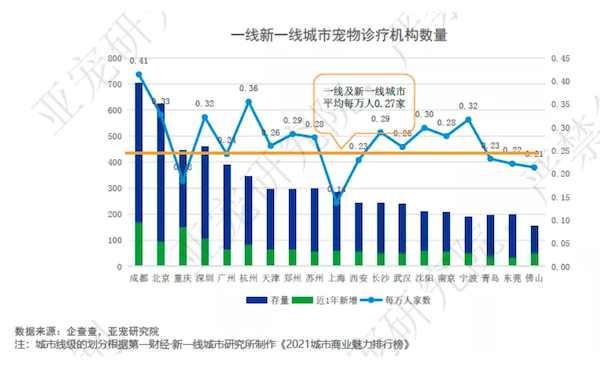

关于行业竞争格局,一线和新一线城市的宠物治疗机构占比36%,截止到统计日期,一线及新一线城市宠物诊疗机构数量为7357家,占全国数量约36%,也就意味着倒推一下全国的有近22000万家左右。如下图表显示的是每城市每1万人拥有的宠物诊疗机构、宠物医院和诊所的数量最高的城市成都,成都平均每1万人拥有0.41家宠物诊所和宠物医院。而全国的平均每1万人拥有0.27家宠物医院,这意味着成都的宠物医院相对密度比较高,竞争相对的激烈。

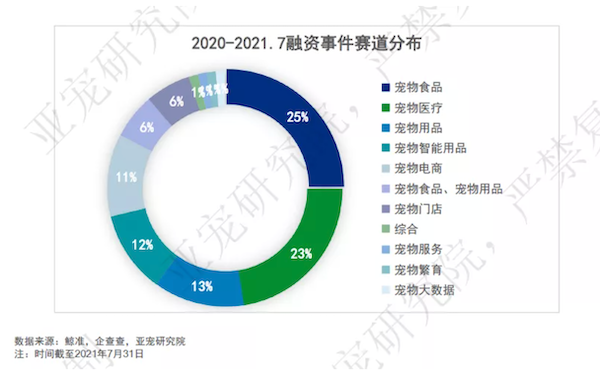

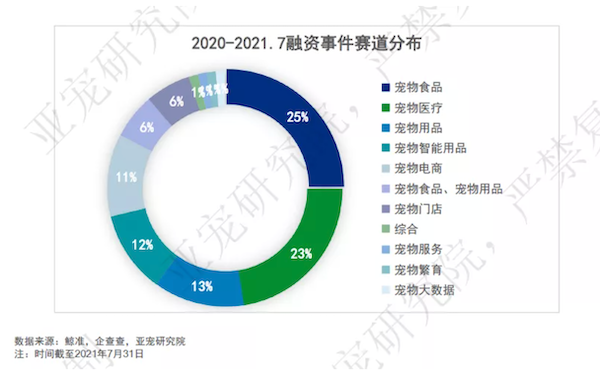

第一章第二节主要内容为行业发展趋势。其中提到宠物食品排名前十大品牌显示出了主要两个结论,如下图表看出有三个值得关注的点:第一,是十大品牌的单个来看它的市场占有率,基本上都是在逐年下降的;第二,单个品牌市场占有率都是个位数,没有超过10%以上的品牌,说明整个中国的宠物食品市场分散度非常高,不够集中;第三,本土品牌的发展势头相对来说比较强劲,这意味着中国的新兴品牌,包括整个中国宠物行业都还有巨大的机会。目前资本市场对于宠物行业各个赛道的关注较高,其中非主流赛道的关注度在上升,这里非主流赛道一般意义上是指除宠物食品、宠物医疗两个最容易受到资本青睐、被投资的赛道之外的赛道,像智能用品、宠物用品、宠物电商、宠物门店,也逐渐获得了更多的投资者的青睐。尤其是宠物门店和智能用品,最近 也频频的传出融资的消息。

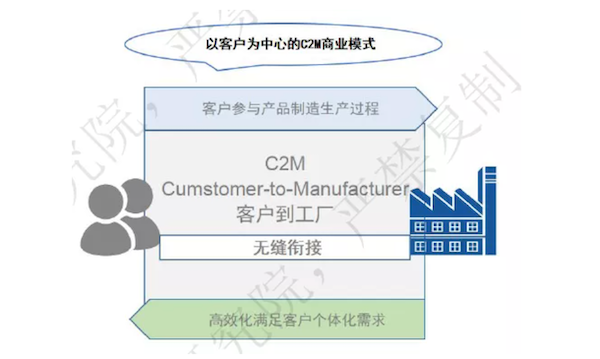

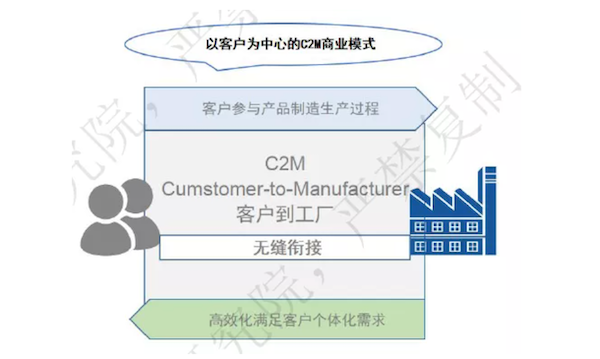

目前宠物行业的商业模式有简单的公式就是MM代表Manufacturer,工厂M到大B再到小B再到C,是相对来说比较标准的流通方式,即从工厂出来到大的经销商,再到小型批发商,再到门店,最后到消费者。门店小B到消费者C叫M to 大B to 小B to C。整个的链条在过去的弱概念也都不断的发生变化,比方说从M直接到C,于是产生了叫D2C,即Direct To Consumer,即D2C的品牌,就是目前类似于工厂直营的品牌,本页提到的C2M讲的是叫反向定制的商业模式,由消费者的需求直接反映给工厂从而实现了更高效的去中间商化的新的商业链条,也是随着网络的发展数据化赋能企业的具体的体现,这一点作为行业发展趋势,值得大家注意。

报告还提到全球电商市场的发展情况,其中还特别提到了跨境电商里有一个相应的数据来自全球市场调研公司叫eMarketer,他发布的报告显示2020年全球网络零售销售额的估测是4.28万亿美元,同比增长27.6%,且预计比例到2024年将会提高到21.8%。关于跨境电商报告特别提到2020年我国跨境电商的进出口的总额度1.69万亿,那其中特别提到宠物类目在2020跨境电商B2C的排在了第八位,而其中最主要的四大主要的品类宠物居家用品、宠物美容护理、宠物智能产品和宠物出行装备是在跨境电商出口的宠物商品中最重要的四个品类。

《宠物行业蓝皮书:2021中国宠物行业发展报告》报告第二章主要讲的是对消费者的洞察。第一点提到了三个结论:消费升级、消费分层和消费降级三大趋势并存,根据巨量算数提供的数据,“精致生活”是2020年抖音上最热门的话题之一。如下数据显示,宠物食品非常明显的趋向经济性,即性价比更高的商品,意味着价格比较受消费者关注。数据显示趋向经济型增长了4.7%,高端型仅有0.3%的提升,是折射在宠物行业的消费降级、消费分层以及消费升级并存的现象的体现。而其他的类目,包括食用油、水和麦类食品,都提到了消费者在生活必需品上表现出更倾向于去买性价比比较高的经济类的产品,也体现在了不同的品类会有不同的倾向性。

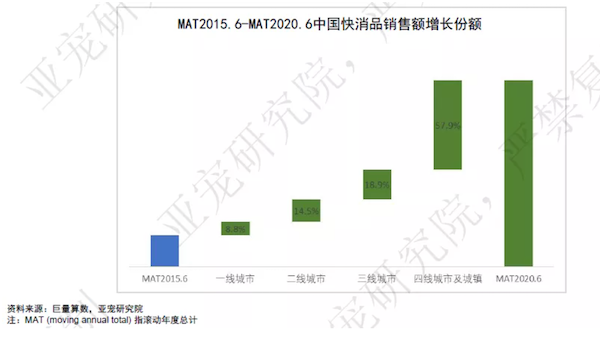

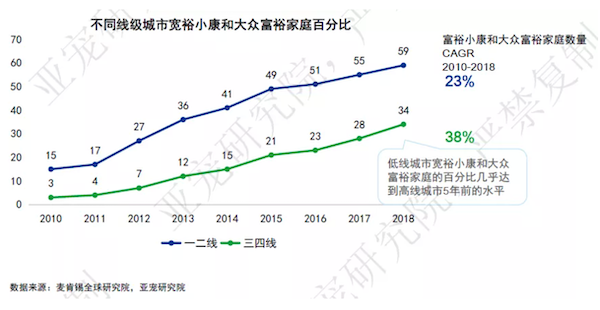

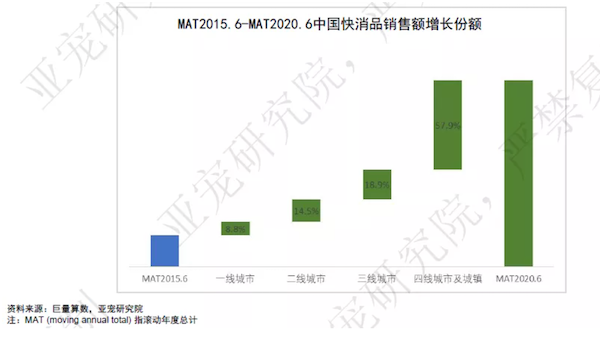

目前下沉市场,即三四线及以下市场对比一线和新一线市场,低线市场的增速份额远高于高线市场。如下图表上提到的相应的数字,郝波表示除了以前公认的宠物行业重点市场均分布在一二线,尤其是一线和超一线。未来情况逐渐在发生变化,大家可能会更多的开始关注三四线市场,甚至更低线的市场,也许新的增长机会那就在这些低线市场之中。

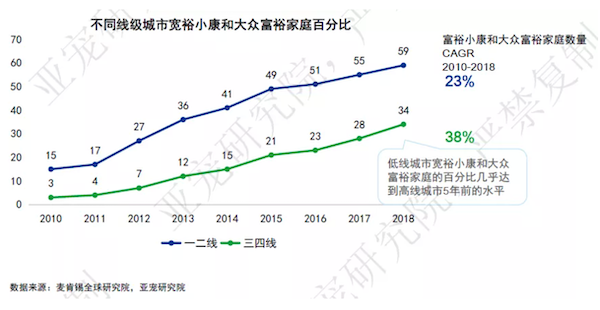

消费者代际变迁主要提到的是,较富裕家庭的年可支配收入在14万-30万元人民币之间的家庭,在三四线市场中得到了快速的增长,年均复合增长率达到38%。而且增速是高于一二线市场的,一二线市场仅增长23%。在三四线市场的中产阶级也就是富裕家庭数量在快速增长,将会带来更高的消费潜力,因此宠物行业从业者和企业需要关注一下低线市场,从这之中来发展和发现一些新的机遇。

关于新时代的新营销变化,提出了三大结论:内容视频化,渠道一体化,传播去中心化。这些都是随着5G技术,包括上网的流量成本降低,还有网络速度的提升,所带来的一些变化。其中特别值得注意的是KOL,KOL是大家普遍存在合作的一类特殊人群,目前KOL跨平台的运营方式越来越普遍,如下图表显示,跨平台的趋势基本上都在任意两个或两个以上的平台同时运营的账号。

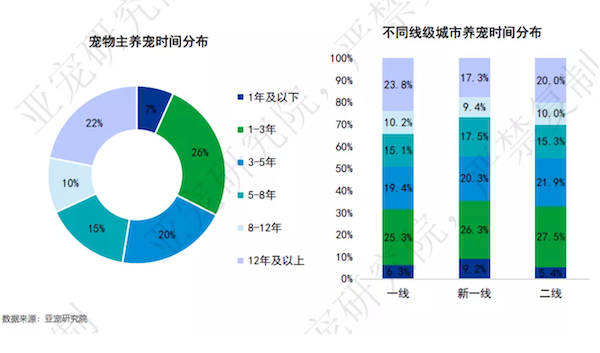

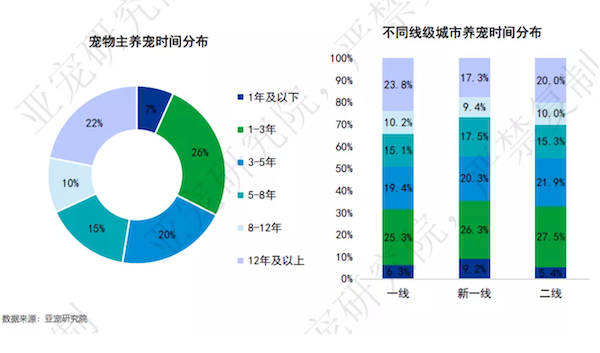

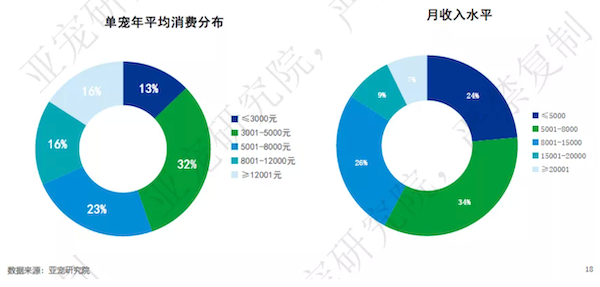

用户画像是特别值得从业者注意的,如下图表显示在新一线城市的饲主养宠的时间相对更短,由此可以看出新一线城市的新养宠物的增速那是明显的快于一线和二线。

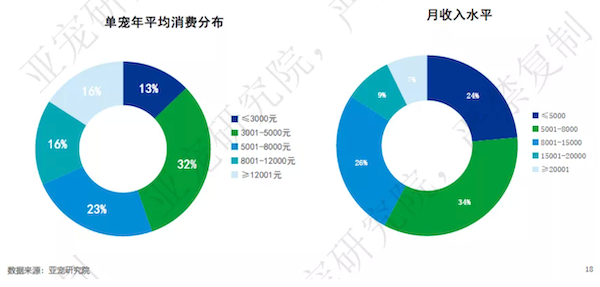

而单只宠物每年的平均消费大概是在3000-8000元之间,其中是以3000-5000元之间的消费是最多的。

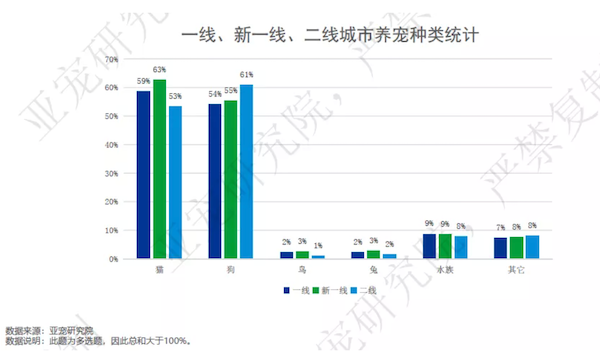

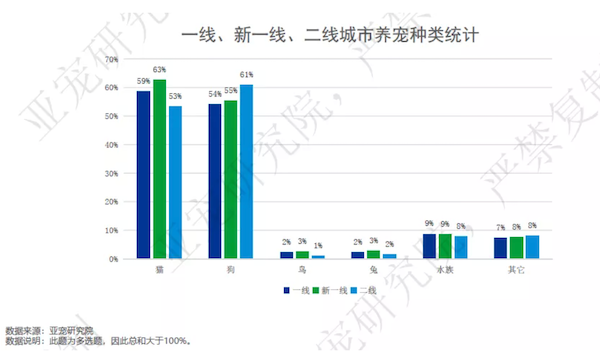

宠物品种在不同城市的饲养数量也有所不同,如下图所示,不同的颜色代表的是一线、新一线和二线市场养猫的更多,二线城市养狗的更多。其原因可以推测,二线城市工作节奏相对慢居住空间大更适合养狗,也更有条件养狗,反之在一线和新一线城市节奏快、居住空间的相对小,养猫的人就更多一些。

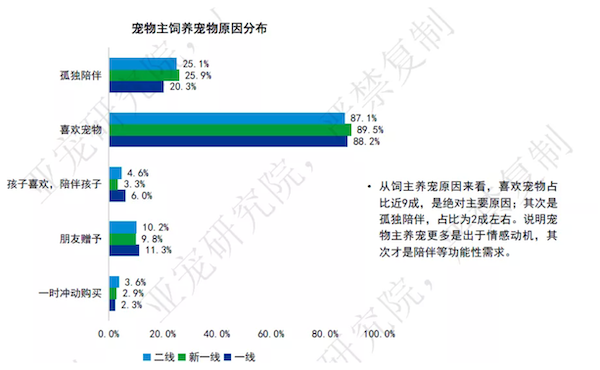

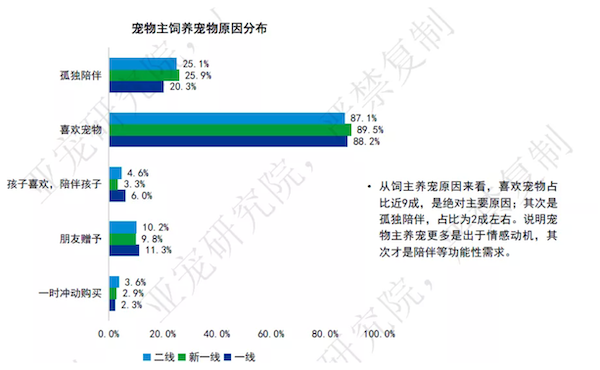

用户画像饲养原因板块主要用于研究宠物主养宠物的主要原因,从图表中可以看到排名第一的是在一线、新一线以及二线的养宠因素都是喜欢宠物,其次才是因为孤独需要宠物陪伴。可得出结论,从饲主养宠原因来看,喜欢宠物占比近9成,是绝对主要原因;其次是孤独陪伴,占比为2成左右。说明宠物主养宠更多是出于情感动机,其次才是陪伴等功能性需求。

用户偏好中宠物食品选择的这一板块主要内容是宠物主在选择宠物食品时最为关注的因素,那也是非常重要的调查结论,用于来指导企业能够更好的做好产品、做好品牌。如下图显示,原料及配方更健康的产品是宠物主在选择宠物食品时最为关注的因素,其次是我们看到像适口性好、性价比高以及品牌知名度高紧随其后,是第二阶梯的选择因素,这些因素都会给宠物食品制造企业一些启发,关注一下自身企业的研发能力,可以在配方上确保更健康,同时在原料的品质把控上确保食品的质量更好,并且同时没有食品安全的隐患。另外值得一提的是关于品牌的宣传需要加强,因为排在第二梯队中有一项品牌的知名度更高,从人性的角度出发,消费者还是更喜欢选择熟悉的并且是大多数人选择的产品,尤其是在食品这类敏感度较高的品类上。

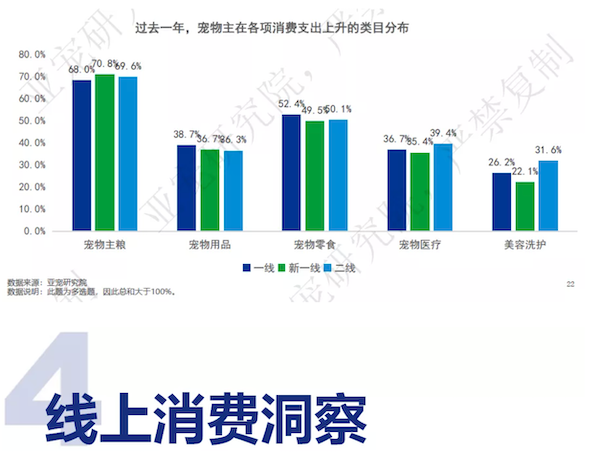

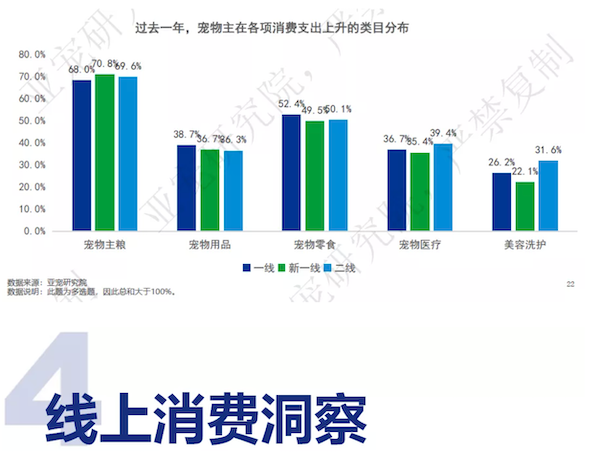

用户偏好相关宠物主各品类产品消费的调研,主要内容为各个品类的增速,如下图显示增速最高的就是宠物主粮,宠物主粮是目前消费支出增加最多的类目,占比达七成左右, 其次是宠物零食。宠物主粮和宠物零食都属于宠物食品品类,因此吃的更好是宠物主当前主要的关注点。如图得出结论宠物食品赛道在宠物行业依然是主战场。

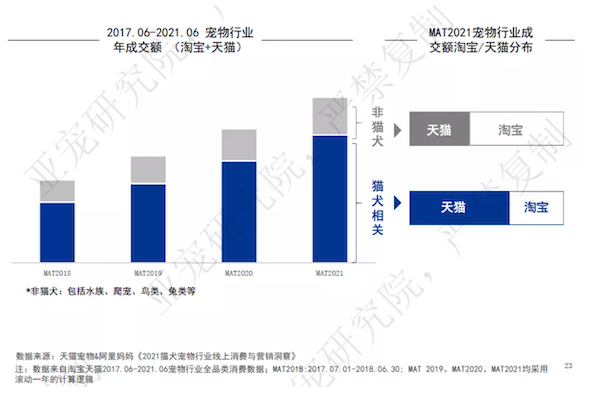

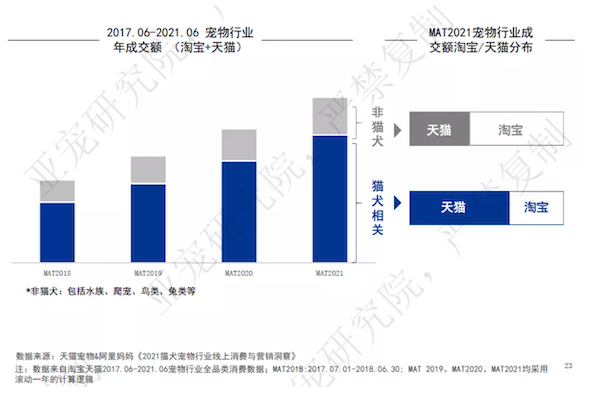

线上消费洞察数据来自淘宝和天猫2020年相应品类的交易额,数据显示犬猫相关的生意占全部成交额的八成,且品牌店铺贡献较多。

犬猫行业各品类发展情况这一图表需要大家重点关注,如图显示,图表的横轴是2021年的交易额,越偏向右端,交易额会越大;纵轴是2021年的年增速,越偏向上端增速越高。其中较为值得注意的点是最右端的猫主粮,成交额最大,以及左上角的宠物智能产品增速最快,但是交易额度还不是特别的大。左下角的宠物生活服务和猫狗的医疗用品,以品类名来看宠物生活服务应该是像美容、洗澡类的服务,应该属于上升的品类,之所以在左下角,原因在于淘宝、天猫属于线上,相关的生活服务包括一些医疗用品等在这里的交易额度比较低,包括增速也比较小。

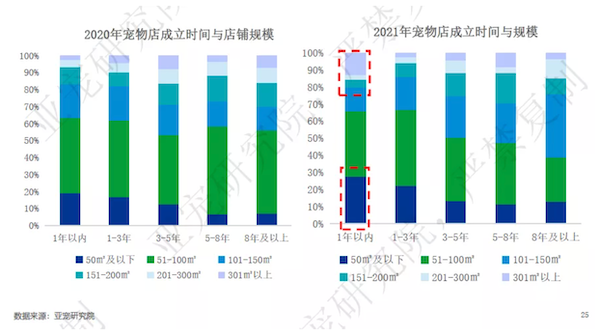

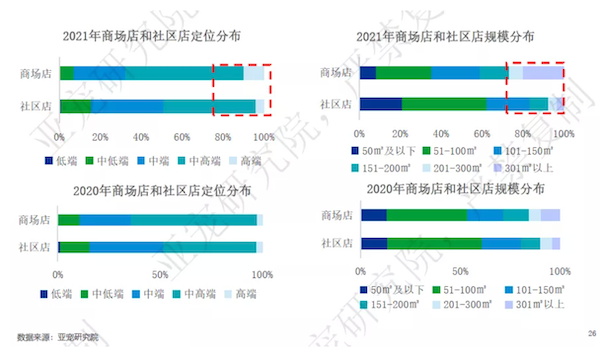

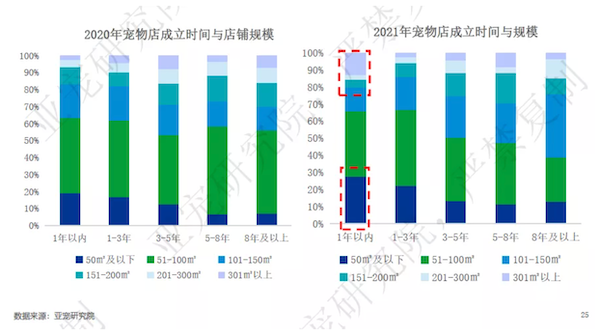

相关于门店运营的数据,可对比以下两个柱状图,2020年宠物店成立时间和店铺规模以及2021年宠物店成立时间和规模,2021年成立的50平米以下的和圈出来的300平米以上的门店,对比2020年相应两个数据,都是有显著的增加。意味着在过去的一年,50平米以下的超小型的门店和300平米以上的超大店的占比是明显在增加的。

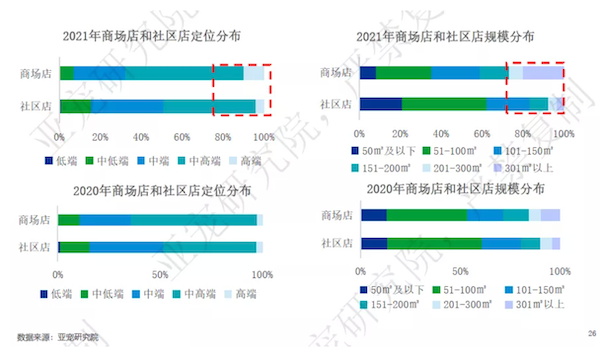

这一份数据主要对比了商场店和社区店的区别。如下图所示,左侧是商场店的和社区店的定位分布,数据显示2021年对比2020年,高端门店的份额明显是在提升的;右边的数据是对比社区店,在商场店类目里300平米以上的门店数据明显的是在增大,商场店大型店铺占比明显有很大提升,相应的2020年对比的结论也是一样。

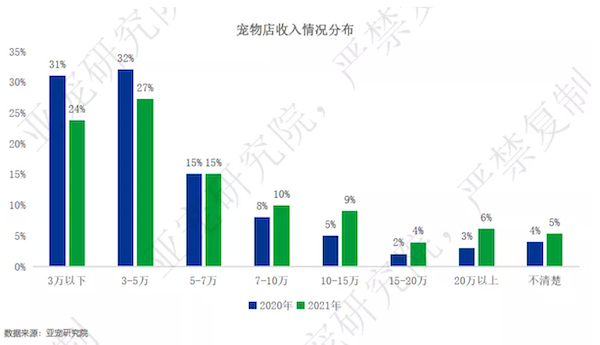

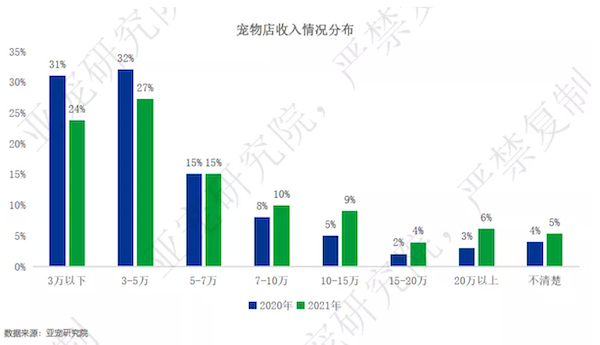

对于宠物店的收入情况,如下图所示,全国宠物店的生存或者是生意发展的状态。数据显示,以5万月收入作为节点来看,月收入在5万以上的宠物店占比相对于2020年,2021年5万以上的占比在44%,2020年时占比33%,上升速率达到了33%。整体上来看,宠物店的营收水平在逐步的改善,主要得益于规模大的门店的比例有所增加以及中小型门店的营收水平也在逐渐的提升,整体来看这是一个很好的现象,因为宠物店分布广、数量多,某种意义上意味着社会正在关注着宠物行业的窗口。这里郝波总也衷心的希望更多的宠物店的生意能够越来越好,新人越来越规范,其实代表着宠物行业在健康的、良性的发展,相辅相成。

接下来这个数据是连续两年入榜top30品牌的变化情况,如图表所示,一共有20个品牌连续两年入榜,其中对比2021年,销量有提升的品牌有9个,有下降的有10个,基本持平的1个,形成此消彼长的状态。即使品牌连续两年都进入了榜单 ,但是还是有一半有增长,一半稍微有一点下浮。

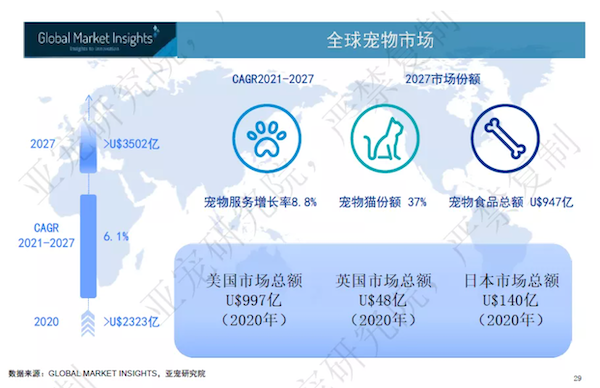

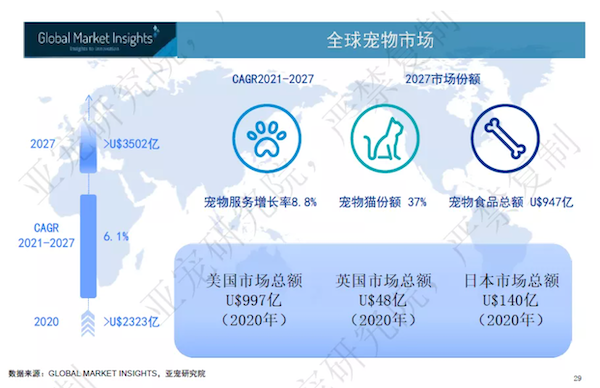

接下来将目光转向国际市场的最新趋势,2020年全球宠物市场的份额是2323亿美金,并且预测未来五年的年复合增长率是6.1%。

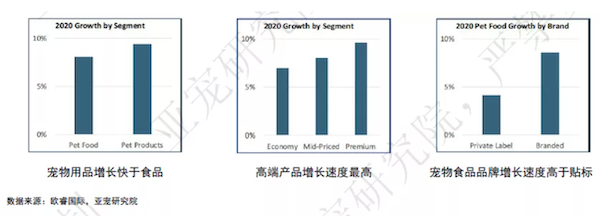

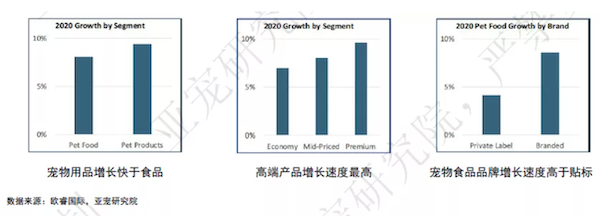

数据中特别提到了根据欧瑞国际的报告的数据显示,全球宠物行业在2020年的总体增长率是8.7%,其中,宠物食品增长率为8.1%;宠物用品增长率为10.3%;宠物洗护美容增长率为11.3%;意味着在全球范围内来看,用品和洗护美容的增速是高于宠物食品的,其原因之一在于宠物食品的基数比较大,比较早期的得到了发展。用品和洗护发力较晚。当然跟2020年和2021年全球的疫情有一定关系,因为疫情原因导致人们跟宠物在家里一起相处的时间更长,也许消费者也会将注意力转移到洗护的服务以及用品的购买上。

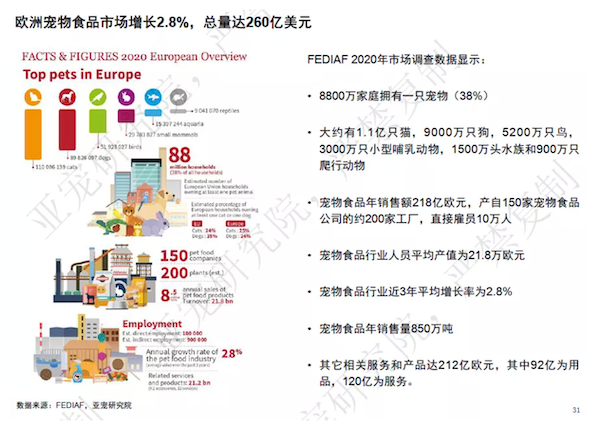

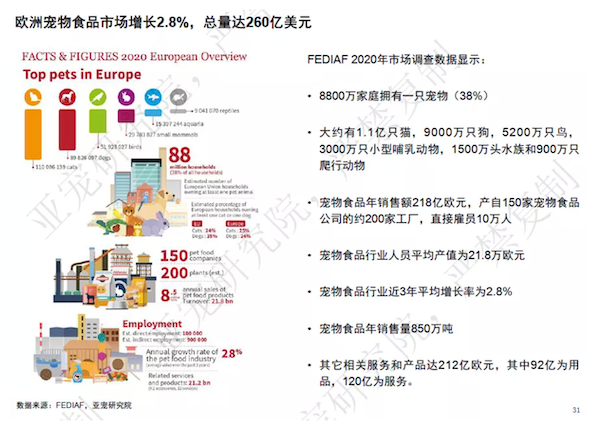

数据以欧洲市场为调研目标得出了一系列数据,8800万家庭拥有一只宠物,38%的渗透率;大约有1.1亿只猫,9000万只狗,可见在欧洲养猫的家庭更多。

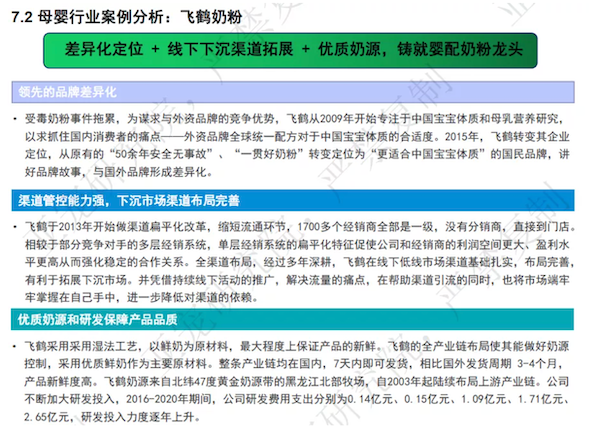

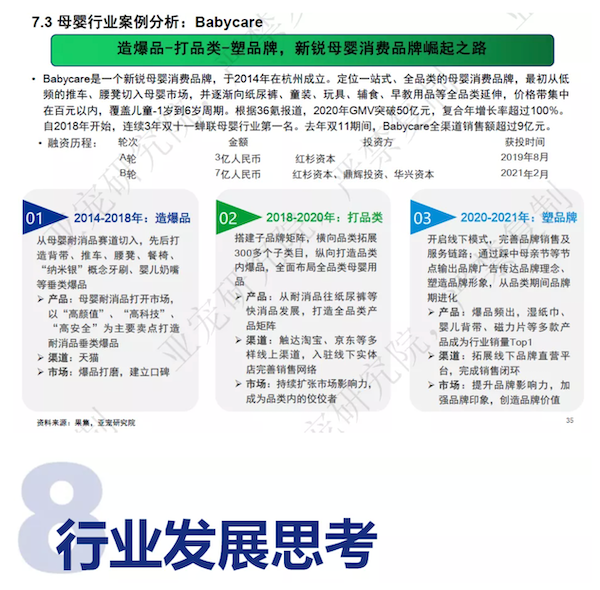

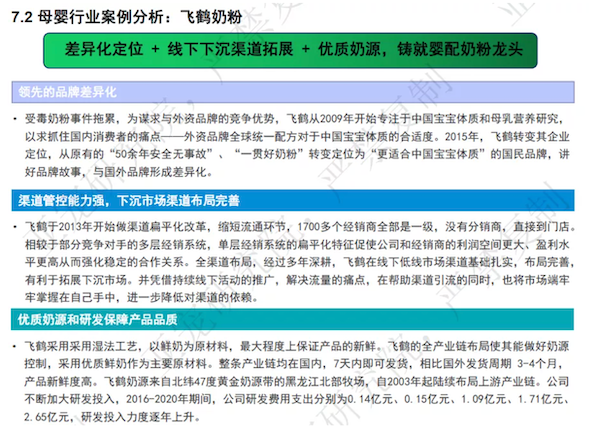

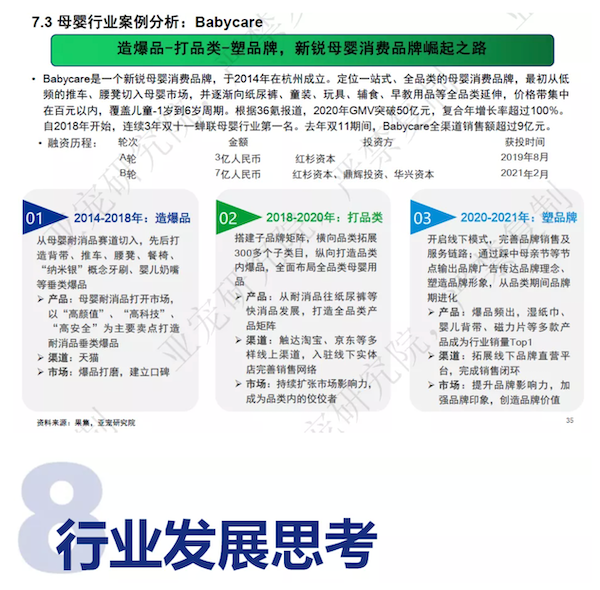

对比来看相邻的行业,《宠物行业蓝皮书:2021中国宠物行业发展报告》选了母婴行业,为什么选母婴行业,是因为考虑到了母婴行业和宠物行业具有的高度相似性。从三个角度来看,第一、都是产品购买者和使用者分离,而且使用者无法去用语言来表达他诉求与反馈;第二,不管是婴儿还是宠物,都是活生生的生命,健康和安全都是第一要考虑的因素;第三,行业都有情感需求,不管是宠物家长的情感需求还是婴儿父母情感需求,虽然还不能够全完相提并论,但是就目前的养宠情况,越来越多的宠物主把宠物当做小孩、当做家庭成员来看待,这已经是非常明显的趋势了,因此来看宠物行业的核心和母婴行业的核心的是相同的,都属于信任经济的领域。因此,母婴行业的一些经验是非常值得宠物行业从业者去借鉴。蓝皮书以母婴行业经典的案例——飞鹤奶粉做了梳理,分别从品牌差异化、渠道的特色以及技术研发方面三个维度去分析飞鹤奶粉的成功。蓝皮书提到的第二个案例是babycare,这也是母婴行业的经典案例,报告中解读了babycare如何一步一步获得了成功。

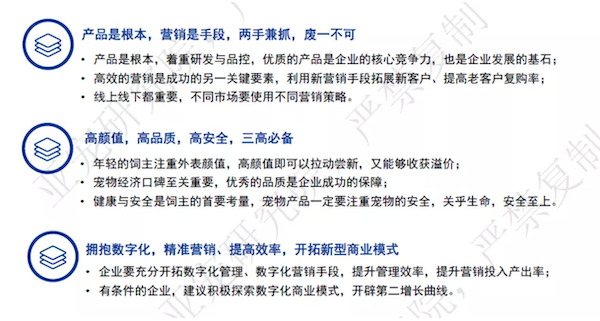

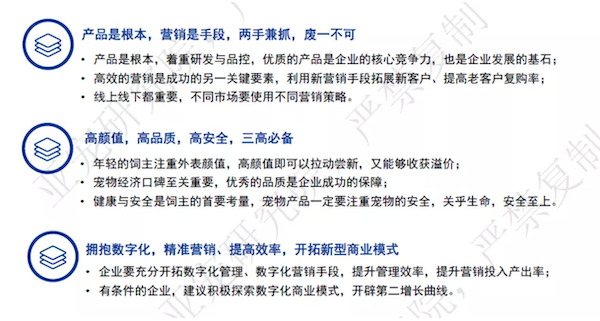

最后报告提及行业发展的思考,在郝波总看了最重要的是拥抱数字化和开辟第二增长曲线两个关键词上,数字化不光对于宠物行业,对于全行业的提速都有至关重要的优势,并且为行业提供弯道超车的机会,尤其是中小企业。开辟第二曲线是每个企业都无时无刻不在面临的命题,行业没有所谓的基业常青,就眼前的业务而言,不断的去发现和开辟第二增长曲线,是真正的能够做到激烈创新背后的秘密。

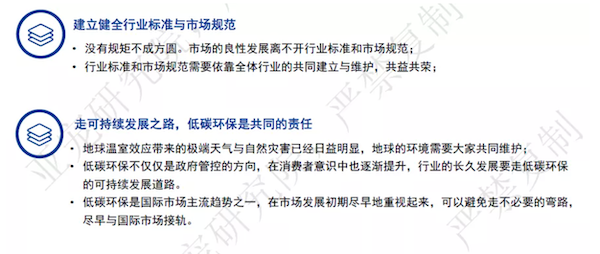

还有一点值得注意的是规范行业发展,走可持续发展的道路,提到了建立健全行业标准和市场规范需要全行业共同的努力建立,并且共同的维护,共益共荣;另外,走可持续发展道路,主要是向低碳环保方向发展,相信许多生产企业应该已经非常真切的感受到国家在这方面的力度,不管你是流通企业还是生产企业,都应该把低碳环保走可持续发展的道路列入到未来的发展的策略中,尽早的执行,避免走不必要的弯路。

最后重点提到共同倡导文明养犬、科学养宠以及推动宠物专业学科研究和专业教育培训,这两条得到了郝波总的高度认同,他表示这也是宠物行业发展的底层逻辑,同时也是需要整个的行业的同仁一起去努力和关注的。这两点表面看起来跟品牌经营、做生意、赚钱距离有点远,但实际上整个行业的发展是每一个企业的责任,也是共同的利益所在。最后郝波总希望大家能够适当的关注相关内容,在能力范围内给予倡导文明养犬、科学养宠的相应机构、行动或者活动一些支持,包括行业教育机构和活动。以上是郝波总对《宠物行业蓝皮书:2021中国宠物行业发展报告》的简单快速解读,更多详细内容可扫描下方二维码回看直播。