宠业家消息,近日普华永道发布了《中国宠物行业2022更新篇》,报告中,普华永道表示,当今全球宏观经济环境充满挑战,在此背景下,中国宠物行业是少数实现了持续且快速增长的市场之一。中国宠物市场继续保持其高速增长态势,在疫情下仍展现出强大韧性,为市场参与者提供了广阔发展空间。由此,普华永道通过对上百家行业企业展开广泛分析,并与许多资深业内专家进行深入探讨,梳理具备可持续竞争优势的优秀品牌和企业的案例,并总结了使他们能在竞争中脱颖而出的核心能力。报告具体如下:

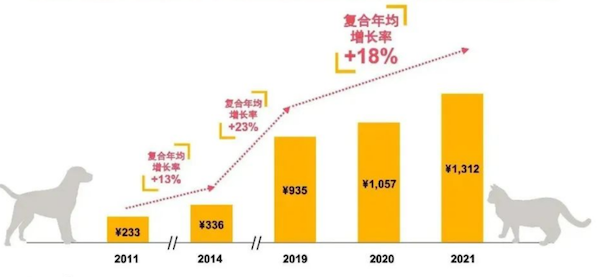

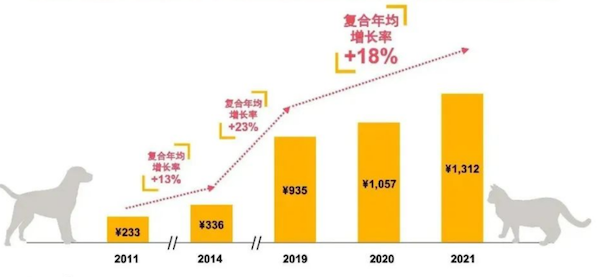

报告显示,无论在新冠肺炎期间,还是在疫情后,宠物行业一直是在中国快消市场中增长最快的行业之一,也是战略投资者和财务投资者持续关注的重点。在新冠疫情和全球经济放缓的背景下,中国宠物市场在过去几年仍然能保持18%以上的年增速。

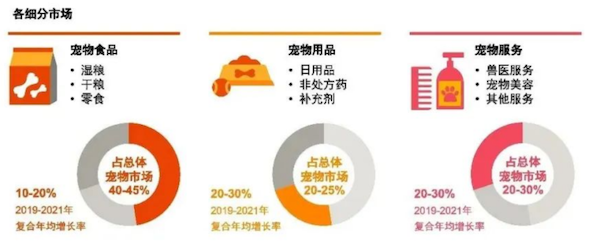

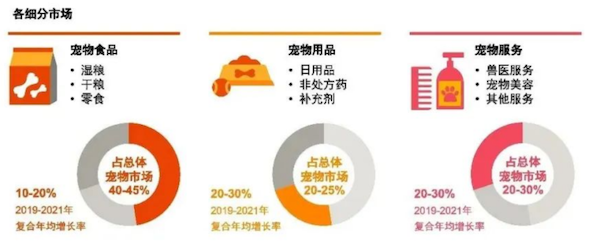

而这一行业增长率与同期经历波动的中国经济环境形成鲜明对比,例如同期的生活用品销售额增长率仅2%,笔记本电脑销售额增长率仅5%,而中国GDP大约10%的增长率仅为宠物行业增长率的一半左右。在经济和市场环境不确定性日益增加的情况下,中国宠物市场持续稳定实现高增长其展现出来的稀缺性和相应的投资价值着实引人注目。在宠物行业的三个细分市场中,宠物食品仍然是最大和最成熟的赛道,占整个宠物市场规模的40-45%。市场成熟度提升持续推动了细分市场的发展,产品品类变得更加复杂,众多品牌开始尝试产品的差异化竞争。零食和辅食之类的宠物食品的子类别需求量增长显著,增速高于市场平均,渗透率也持续提升。宠物服务赛道不如宠物食品赛道成熟,不过自2019年以来市场增速有所加快,当前其规模占比为20-30%。从2019年到2021年中国宠物服务赛道共出现36个交易并购案例,这些投资推动了宠物服务的渗透率提升。

宠物用品仍然是最不成熟的细分市场,其规模占整体宠物市场的20-25%,且市场高度分散,投资难度较大。宠物用品市场的增长速度比过往更快,越来越多的养猫人群使用更加智能化的产品,如自动除臭猫砂盆和自动喂食器等。

02

宠物市场增长动能发生转变

报告显示,中国宠物市场的增长动能正在发生重大转变,从过去的宠物饲养量增长为主导,逐渐转变到以价值提升和消费升级为主导。在2019年以前,宠物饲养量增长贡献了60-70%的市场增量,自2019年以来,饲养量增加仅贡献30-35%的增量,由价值提升带来的消费升级贡献了50-55%的市场增量其余15-20%的市场增量则是由平均每只宠物消费量的增加所贡献。

随着过去十年宠物饲养量基数快速增长,饲养量净增长率从2014-2018年的约16%逐步下降到近年的约6%。其中,狗的饲养量净增长率下降尤为明显,从2016-2019年的约12%下降到20192021年约1%增速。在中国,相比饲养狗,人们更偏好饲养猫,过去几年新晋宠物主往往是居住在城市的年轻职场人,这些人群对数字媒体和社交媒体依赖程度很高,更易受社交媒体的影响。其中,一线和二线城市的宠物饲养率和饲养行为开始向成熟市场靠近,一线和二线城市的家庭宠物饲养率约为35-40%,对比日本(约40%)、德国(约40%),澳大利亚和美国(约65%),已经较为接近。然而,与国内一线和二线城市相比,三线城市新增饲养量增长仍然缓慢。相较于一线和二线城市,三线城市宠物主群对猫的偏好表现得并不明显,使得三线城市猫和狗的新增饲养量较为均衡。在消费升级方面,平均花费增长是当前中国宠物行业最主要的增长驱动力,超高端细分市场快速增长也印证了这点,在各个城市层级消费升级趋势都正在发生。随着消费者变得成熟,消费者越发愿意为真正具有价值的产品和服务支付溢价,而相应的平均花费也实现快速增长。在一线和二线城市,消费者变得更加挑剔,并且更有能力识别真正有价值的宠物食品、用品和服务。疫情带来的管控也增加了人们与宠物相处的时间,因此宠物主愿意花钱购买更高端的必需品给自己的宠物如专业营养品、高端零食和用品等。

03

国内宠物市场加速转变

从饲养量增长驱动到价值提升驱动,是中国宠物市场增长转变的核心,普华永道认为这种增长转变给大多数市场参与者的预期来的更早、更快。以国内宠物市场与其他国家宠物市场对比后可以发现,五年前,中国宠物包装食品的渗透率与土耳其、秘鲁和哥伦比亚等国相当,略高于印度、印度尼西亚和东南亚其他发展中国家。但经过五年时间的发展,国内宠物消费者变得越来越成熟,如今中国宠物包装食品的渗透率已经接近葡萄牙等欧洲国家,中国一线城市的渗透率更是接近于澳大利亚和英国的水平。

这其中,社交媒体是对国内宠主产生具体影响的同一个因素,国内宠主中有超过一半是90后,且有60%的人拥有高学历,这些人群在社交媒体上属于非常活跃的人群。根据研究表明,猫主人在视频APP上花费的时间是普通用户的1.5倍。社交媒体对中国宠物主具有很强的影响力,这说明了对宠物市场的参与者来说,与消费者建立有效的联系是非常重要的。从宠物用品和宠物服务两个赛道来看,普华永道认为,在未来几年宠物用品和宠物服务赛道也将加速成熟,尤其是猫用宠物用品。2015-2016年,一些技术含量较低的猫用宠物用品开始在市场出现,如带有GPS跟踪功能的可穿戴设备等。而在近两到三年的时间里,自动喂食器和自动饮水机的应用越来越广泛,到了2022年,更加智能化的用品越发受欢迎,例如具有自动清洁和除臭功能的猫砂盆等。

04

消费者教育正在影响着人们饲养宠物的每一个阶段,消费者通过线上和线下渠道全方位了解学习宠物护理相关知识。由于大部分新晋宠物主是1990年后出生的人群,线上渠道相对而言扮演着更为重要的角色。从各类线上渠道来看,社交媒体上的KOL和品牌方对消费者教育的影响力则越来越大。品牌对线上渠道的投入也一直在增加,投入资源和广告来触达消费者。例如品牌们通过平台风向宠物护理知识、组建微信群与用户互动,或者利用宠物KOL进行推广。虽然线上是消费者教育的主力渠道,但线下的投入也十分重要。例如皇家等传统品牌一直在大力投资兽医培养项目给兽医进行技能、处方食品等方面的培训。在比如一些新兴的本土品牌,如阿飞和巴弟已开始在一些主要城市客流量较大的门店合作,安排其销售人员作为“品牌教育专家”,对消费者进行宣传教育,加深宠物主对其产品功效的了解。随着各品牌在消费者教育的投入,品牌和消费者之间的关系在发生改变,品牌从单纯产品生产商转变为宠物主可以信赖的专家。在社交媒体中这种关系的变化更为明显,用户会非常积极与品牌互动,以了解如何更好地照顾他们的宠物。由此,消费者也变得更加的内行和专业,也越发能够清楚辨别品牌方提供的宠物护理建议是否可信和值得采纳这与几年前的情况已大不相同。

05

品牌需提高产品研发能力

报告显示,随着市场和消费者日趋成熟,品牌不仅需要提高市场渗透率和覆盖率,更需要打造品牌价值、建立产品研发能力和实现真正差异化定位,才能够抓住市场增长的机遇。仅仅在电商平台铺货并通过流量采买来拉动销售是不足够的,投入建设自身长期核心能力才是品牌成功的关键。

普华永道也指出了使品牌脱颖而出的关键致胜力,其中包括:1、新品研发能力:随着消费者变得更加成熟,真正的产品差异化和领先的产品技术越发成为吸引和留存消费者的关键。2、战略性市场细分定位与产品差异化:消费者需求的多样性和分散性将要求领先的品牌战略性和有目标的制定和实施细分市场策略,以高效地触达到与其品牌价值主张相符合的消费者。3、提高对品牌资产的投入:随着新宠物主数量的增长放缓,从长远来看那些能够提高现有客户留存率并增强与现有客户互动的品牌将得到更好的发展。4、最大化挖崛顾客全生命周期价值:推动增长将不能依赖于吸引新顾客,而是需要更多地挖掘现有顾客的消费需求,提升现有顾客在品牌上的消费。

06

攻城易,守城难

虽然宠物市场正在快速增长,但市场的竞争也逐渐加剧,普华永道认为,我国宠物行业预计会很快发生将发生整合,虽然之前快速扩张的市场容量能够为许多新的品牌进入提供足够空间,从而使市场在短期内仍然处于高度分散的状态。然而随着行业进入壁垒与日俱增,预计在不久的将来部分市场参与者将会被淘汰。

1、超高端市场增长显著:其中一个最明显的趋势是超高端市场在加速扩张,许多国际品牌已经或在积极考虑进入这一细分市场分一杯羹,导致整个超高端市场快速扩容。这一细分的原有品牌通过大量投资占领市场份额,并逐步扩大产品品类覆盖,而2019年以来许多后进入市场的国际品牌也已取得一席之地。2、产品结构加速从狗向猫转变:才能够狗道猫的转变带来了产品组合、研发重点和营销策略的变化。阿飞和巴弟Alfie&Buddy近期对产品组合进行了一系列调整来针对猫相关产品的市场需求,同时加大对猫相关食品研发的投资。为了更好的适配猫所需要的食品分量,他们还对部分的食品产品进行了包装规格的调整。3、本土品牌能够实现比传统的国际品牌更快的增长:在2020年报告中我们提到本土品牌的崛起势头,到现在依然在持续。而此次报告可以看到这一趋势在高端细分市场中尤为明显,本土品牌在不断发展并挑战原有高端市场中的国际品牌。市场数据显示,高端本士品牌与过去独占市场的进口品牌之间的差距正在缩小。然而值得注意的是,由于存在技术上的差距,本土品牌目前仍无法突破超高端细分市场,目前还是由国际品牌在主导。4、大众及中端市场中的品牌通过整合实现了规模增长:在中低端市场我们看到越来越多的行业整合出现,其主要原因是由于竞争加剧使得品牌难以维持之前的增长态势。市场进入门槛与日俱增,预计很快会有更多的品牌被淘汰。最后,普华永道合伙人、亚太区交易战略部负责人叶永辉表示:在过去的几年中,有很多新兴宠物品牌崛起同时也为行业带来了很多创新和变化。在此情况下,如何甄别那些真正能够实现可持续增长的品牌,是投资者和战略买家都非常关心和感兴趣的话题。投资者必须通过全面仔细研究来识别那些有长期成功潜力的标的公司一-那些不只专注于眼前短期增长,而是投入资源打造其中长期核心竞争能力的公司。