澳大利亚是一个热爱动物的国家,随着近年来该国家庭结构的变化,人们对于宠物的需求及在宠物身上的投入持续增加。这意味着宠物在家庭中的地位正在不断提升,也预示着澳大利亚宠物市场良好的发展前景。

在此前的文章中,我们曾分享过澳大利亚最大在线宠物电商平台的相关案例,本文,我们将继续为大家带来澳大利亚宠物市场深度洞察,一起来了解下该地区宠物市场的发展趋势和一些潜在的商业机会。

市场规模 & 增长驱动力

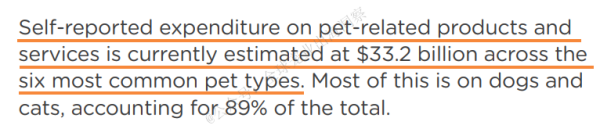

澳大利亚的宠物市场目前处于稳步增长的状态,伴随养宠家庭数量的日益增加,他们在宠物相关产品的花费上也越来越高。根据澳大利亚动物药品协会 (AMA)2022年发布的最新调查报告,澳大利亚目前六种最常见的宠物(狗、猫、鱼类、鸟类、小型哺乳类和爬行类)在宠物产品和服务上的消费支出高达332亿澳元(下文,宠物相关支出部分我们会做详细讲解)。其中,包括宠物食品、玩具、医疗服务和其他相关产品和服务。

图片数据:AMA

根据预测,未来几年澳大利亚宠物市场将以较稳定的增速继续保持增长,整体增长速度或将超过消费品和服务行业。

尤其是在人们对宠物需求增加和对宠物福利关注度提高的背景下,相关产业将持续发展,并创造更多商机。同时,创新产品和服务的推出以及线上销售的便利性也将进一步推动市场增长。

行业从业者还需要重点关注的一个趋势是,随着澳大利亚人口的增长变化,城市化进程的加速,越来越多的人将选择在公寓或小型住房中饲养小型宠物,这也将带动小型宠物市场的发展。

一般来说,澳大利亚宠物市场的增长驱动力主要包括但不限于以下几方面:

1.家庭结构的变化。越来越多的家庭选择养宠物而不是孩子,这导致了宠物需求量的增加,同时也促进了宠物相关产品和服务的发展。

2.宠物陪伴的影响。研究表明,宠物陪伴可以缓解压力、焦虑和孤独感,因此越来越多的人选择养宠物来改善心理健康状况。

3.家庭地位的提升。澳大利亚人对宠物重视程度的越来越高,这使得宠物主愿意在宠物身上花费更多的钱,从而推动了宠物相关产品的销售额增长。

4.互联网的便利性。宠物主更容易获取宠物相关产品和服务的信息,更方便地与宠物服务提供商进行联系和合作,这促进了宠物市场的扩大和宠物服务的发展。

5.宠物消费的升级。由于可支配收入提升,宠物主对宠物消费品质的要求也在不断提高,特别是在高端宠物食品、用品和服务的需求方面,呈现增长趋势。

6.宠业创新和扩展。这包括新的宠物食品、玩具、医疗保健和训练等产品的和服务的扩展,还包括宠物店和宠物服务提供商的不断改进和创新。

宠物拥有率 & 养宠偏好

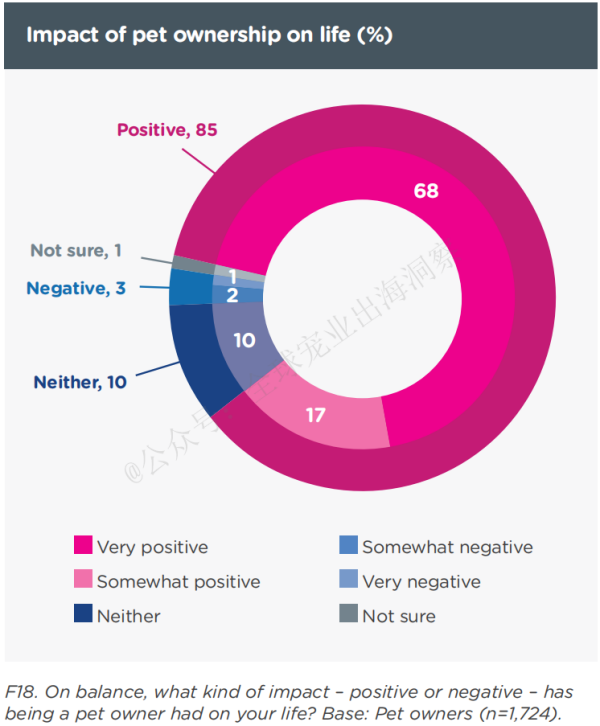

在养宠原因方面:对于大多数宠物主来说,养宠物的典型原因包括陪伴、救助动物、放松和心理健康,另外还有特定品种的原因,如某些动物较少维护或体型更合适等,澳大利亚宠物主也不例外。根据澳大利亚动物药品协会调查的数据,其中最重要的原因是宠物带来的情感陪伴和心理慰藉, 85%的人表示宠物对他们的身心健康产生了积极影响。

图片:养宠物对生活的影响 (%),数据:AMA,下同

具体来看,与2019年一样,养狗、猫或鸟最主要的原因是陪伴,分别占到了52%、44%和29%;养鱼或小型哺乳动物的首要原因往往是为了放松,占比分别为42%和27%;与此同时,养爬行类宠物被认为是更低的维护成本,占比为24%。

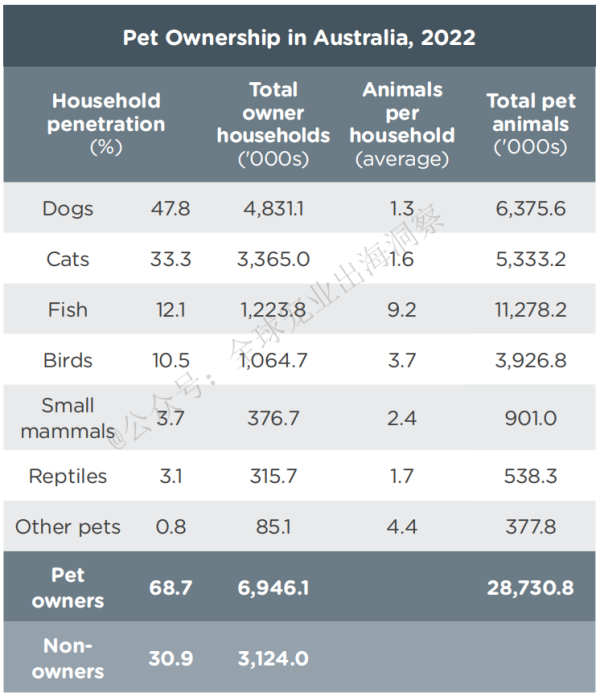

在宠物拥有率方面:澳大利亚动物药品协会的数据显示,据估计,截至2022年7月,澳大利亚的宠物数量约2870万,超过了该国的2580万人口。目前约有690多万户家庭拥有宠物,这相当于所有家庭的68.7%,远高于疫情前2016年和2019年的61%。AMA表示,这一结果也与其2021年的《宠物与疫情》调查结果一致,表明疫情时期的养宠热潮已趋于平稳,进入 "新常态"。这股热潮导致越来越多的新宠物主需要量身定制的信息、产品和服务。

在宠物数量方面:宠物狗约有640万只,平均每个养狗家庭有1.3只狗;宠物猫的数量约为530万只,平均每个养猫的家庭有1.6只猫;鱼的数量最多,估计约有1120万条,平均每个养鱼家庭有9.2条鱼;鸟的数量约有390万只,平均每个养鸟家庭有3.7只鸟;小型哺乳类宠物约90.1万只,平均每个家庭有2.4只;爬行类宠物约53.8万只,平均每个家庭有1.7只。

图片:2022年澳大利亚家庭宠物拥有量

值得注意的是,尽管有迹象表明,在过去的12个月里,养鸟、小型哺乳类和爬行类宠物的热潮可能有所减弱,但随着时间的推移,养鱼的数量一直保持稳定。

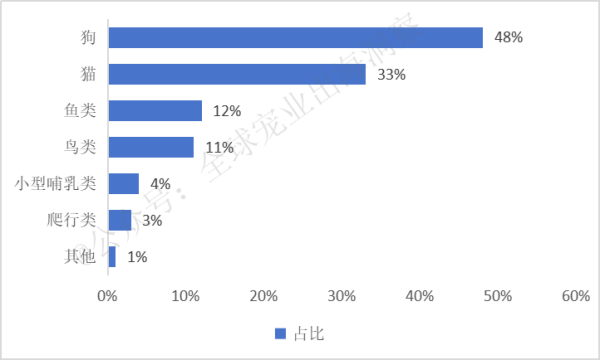

在养宠偏好方面:狗仍然是最受欢迎的宠物,近一半的澳大利亚家庭至少有一只狗,占48%,高于2019年的40%;其次是猫,三分之一的家庭至少有一只猫,占33%,高于2019年的27%;紧随其后的是鱼类(12%)、鸟类(11%)、小型哺乳动物(4%)、爬行动物(3%)和其他宠物(1%),如马、农场动物和甲壳类动物。

图片:2022年澳大利亚家庭养宠占比

制图:全球宠业出海洞察,数据:AMA

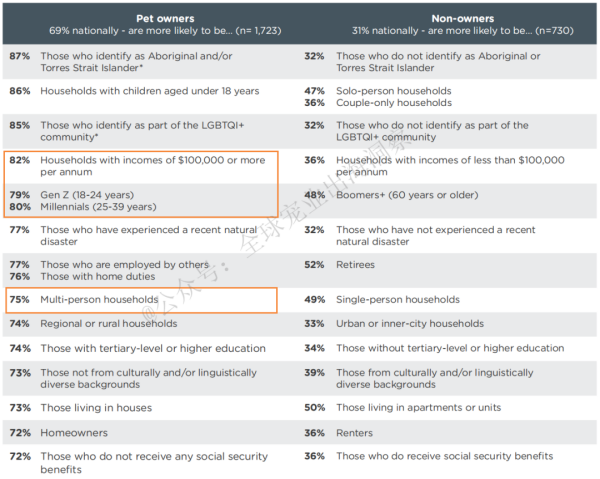

在宠物主画像方面:有几项比较值得关注的数据,75%的宠物主生活在多人家庭中,82%的宠物主来自收入10万美元或以上的家庭,79%为Z世代(18-24岁),千禧一代(25-39岁)占比最高,达80%。其他宠物主信息如下图所示。

图片:2022年澳大利亚宠物主画像

以上各项数据表明,宠物已成为大多数澳大利亚人生活的重要组成部分,无论是陪伴、救助、教导责任感,还是相关的身心健康益处,他们与宠物的关系都在不断变化和发展。例如更加注重宠物的生活质量和健康福利,这在一定程度上为澳大利亚宠物市场的增长带来了新的动力。

相关支出 & 消费趋势

在澳大利亚,宠物行业正处于高速发展期,其市场规模还在持续扩大。特别是随着宠物主对宠物重视程度的不断提高,他们愿意花费更多的钱,从宠物食品到日常用品,再到美容、医疗、保险等服务,宠物主很乐意尽所能为他们“伴侣”提供最好的照料。

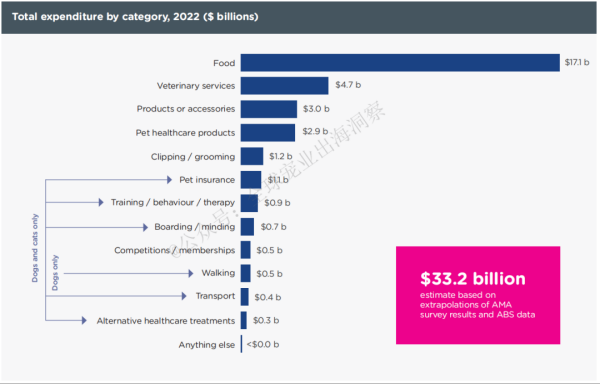

根据澳大利亚动物药品协会的调查报告,总体而言,预计2022年澳大利亚家庭在宠物服务和产品上的支出约为332亿澳元。

按宠物品类:宠物食品支出仍然居首位,占总支出的51%,预计花费约170亿澳元;其次是兽医服务,占14%,预计花费47亿澳元;宠物产品及配件和宠物保健产品,占9%,预计花费分别为30亿澳元、29亿澳元。总支出的其余部分几乎都与猫狗有关,包括剪毛和美容,占4%、宠物保险以及训练、行为和治疗服务,占3%。

图片:2022年澳大利亚按宠物各类别的总支出

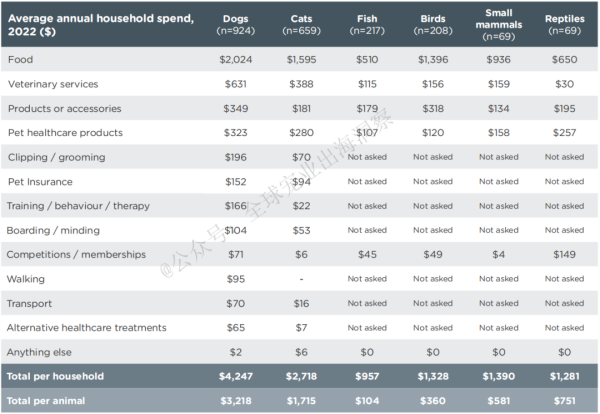

按宠物类型:大部分用于猫狗,占总支出的89%。其中,狗主人的花费最多,估计平均每只狗每年花费3218澳元。与2021年的预测的数据相比,狗的支出稳定在205亿澳元。在食品、兽医服务、产品和配件、剪毛和美容以及替代医疗保健治疗方面的支出增加,抵消了所有其他类别支出的减少。这种转变的部分原因可能是对生活费用日益增加的担忧,还需要进一步调查。

据估计,平均每只猫每年花费1715澳元。预计花在猫身上的总费用从去年的102亿澳元下降到91亿澳元。虽然这在一定程度上可能是由于数据分析在外推到整个人口水平时被放大了,但提供支出估计的659名猫主人表示,他们在大多数类别的支出中都占主导地位,尤其是兽医服务,在2021年的调查中,兽医服务的支出异常高。

图片:2022年澳大利亚家庭的宠物平均支出

以宠物主购买最多的宠物食品为例:

据估计,在过去12个月中,宠物主在宠物食品上的支出最高,其中大部分来自超市和宠物商店(包括实体店和网店)。

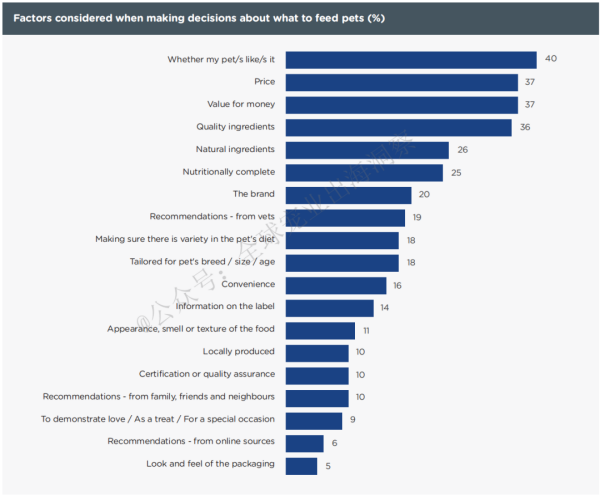

此外,全球宠业出海洞察注意到,该报告还特别指出,在喂养宠物时,40%澳大利亚宠物主首先考虑宠物喜欢吃什么,其次为价格(37%)、性价比(37%)和原料的质量(36%)。调查显示,更有经验的宠物主往往是40岁以上、没有孩子的女性,她们更关心宠物的饮食偏好。

图片:决定给宠物喂食时考虑的因素(%)

宠物食品品牌需要重点关注的是产品的品质,包括确保优质原料、天然成分、营养全面的食物和多样化的饮食。同时,注重本土化食品生产、认证以及外包装视觉观感。

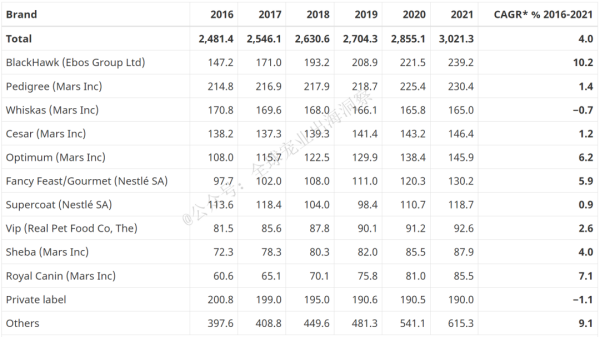

在竞争格局方面:目前国际宠物食品品牌占据了市场主导。根据Euromonitor International (2022)的数据,大型跨国企业在2021年仍然表现最佳,但整个竞争格局变化有限。也就是说,头部品牌和小型高端品牌之间的竞争正在加剧。

值得注意的是,在澳大利亚前五名宠物食品品牌中,玛氏宠物护理公司占了四个,它们分别是Pedigree、Whiskas、Cesar和Optimum,2021年市场份额合计为22.8%。

全球宠业出海洞察观察到,随着单价上涨(由于供应链中断和通胀压力)、宠物主消费需求的变化和市场地位的迅速变化影响了一些主流宠物食品品牌及其在澳大利亚市场成功竞争的能力。相关的,自有品牌,经济型和中价位宠物食品品牌可能会受到高端化和人性化趋势的持续影响。

黑鹰BlackHawk (Ebos Group Ltd)是澳大利亚最大的宠物食品品牌,2021年的零售额达2.392亿美元,比2016年的1.472亿美元增长10.2%,复合年增长率最高。第二大宠物食品品牌玛氏的Pedigree,2021年达到2.304亿美元,与2016年2.148亿美元的零售额相比,复合年增长率增长1.4%。自有品牌宠物食品品牌的复合年增长率下降了1.1%,零售销售额从2016年的2.008亿美元下降到2021年的1.9亿美元。

图片数据:Euromonitor International, 2022

在合规政策方面:澳大利亚针对猫粮和狗粮制定了一项自愿性宠物食品标准--AS5812《宠物食品的生产和销售》。

根据AS5812标准,宠物食品标签必须包括:

"pet food only"字样和食品适用动物种类的说明;食品所含的可代谢能量、粗蛋白和粗脂肪的最低百分比;产品是否被视为 "complete and balanced diet",或旨在作为零食或免费食品的信息;喂食指南;根据食品的性质,注明 "best before(此日期前最佳)"、"use by(此日期前食用) "或包装日期;按重量降序排列的配料表;以及负责产品的公司名称和地址。

如果对宠物的营养需求不确定,请务必征求兽医的意见。通过澳大利亚标准认证的宠物食品制造商名单可在PFIAA网站上查阅:www.pfiaa.com.au

分销渠道 & 投资机会

澳大利亚宠物市场的分销渠道多样化,每个渠道都有其独特的特点和目标消费群体。通常,主要包括:线下:宠物店、宠物超市、宠物专卖店等,如Petbarn。线上:在线电商平台(如Pet Circle)、宠物服务提供商(如兽医诊所)和社交媒体等。

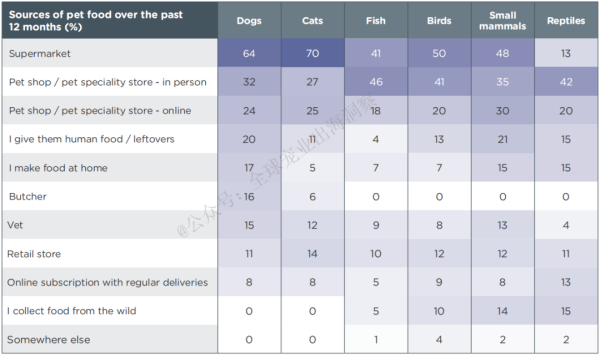

同样,我们以宠物食品分销渠道为例:澳大利亚动物药品协会的数据显示,无论宠物类型如何,线下实体店(超市和宠物店)及在线电商平台都是所有宠物主最主要的购买渠道。

在过去三年中,宠物食品的分销渠道相对稳定。目前,超市仍然是宠物主购买大多数类型宠物食品(包括零食)的最常见渠道。去年它已成为更受欢迎的风干食品和冻干食品购买渠道(从23%上升到29%)。但整体来看,从超市购买宠物食品的宠物主正在减少,狗主人从74%降至64%,猫主人从84%降至70%。

宠物店作为烘焙和冷冻食品的主要购买渠道,比例正在增长(从9%上升到12%),领先于在线购物但在许多类别中,差距微乎其微。尽管大多数宠物主还没有使用在线订阅服务来购买食品,但作为湿粮和蒸煮食品的来源,在线订阅服务越来越受欢迎(例如罐头、托盘,从1%上升到3%)。

与三年前相比,给狗喂食人类食物或剩菜剩饭的比例也在下降(20%,低于2019年的26%);相反,狗更可能吃兽医提供的食物(从10%上升到15%)。同时,养鱼的宠物主亲自前往宠物店和专卖店的次数也在减少(从67%下降到46%),现在更倾向于求助于兽医(从1%上升到9%),在家制作鱼食(从2%上升到7%),给鱼吃剩下的 "人类食物"(从1%上升到4%)。

图片:过去12个月宠物食品的主要分销渠道(%),数据:AMA

值得关注的是,今年宠物主加强了对网上购物的关注,30%的狗主人和猫主人通过在线渠道购买宠物食品,其次是在线订阅服务。鱼类和鸟类的主人使用网上渠道的可能性最小(分别为22%和25%),而小型哺乳动物的主人使用网上渠道的可能性最大(36%)。

在行业投资机会方面:澳大利亚宠物市场在宠物的多个领域都有相应的商机,包括目前占据主要市场份额的宠物食品和用品、宠物医疗保健、宠物美容、宠物保险等新兴服务。但考虑市场竞争环境,也面临着较大的挑战,这具体取决于每个企业的战略规划及运营决策。

写在最后

综上来看,澳大利亚的宠物市场近年来一直在持续向好的方向发展。可预见的是,该地区宠物市场的发展前景十分广阔。

对于相关宠物企业/品牌而言,进军澳大利亚宠物市场需要做好市场调研、法律法规了解、品牌宣传、产品和服务等准备工作,同时需要注意适应市场环境、选择合作伙伴、保持品质和服务、制定合适的营销策略等问题。