未开票收入,顾名思义就是没有开发票的收入。在实际销售中,有的销售金额很小,且是对自然人销售的,很多都不开发票(比如买包盐)。

没开发票,做了未开票收入

税务局要罚款!

一、未开票收入未申报,补税上百万

近日,武汉市税务局在稽查过程中发现武汉某公司存在:收取销货款未入账,未申报销售收入计提销项税额的情况,最终应补缴增值税1158229.55元!

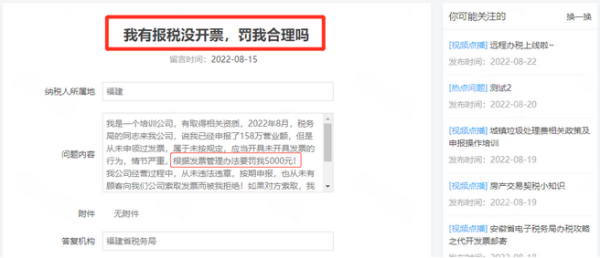

二、问题:我是一个培训公司,有取得相关资质,2022年8月,税务局的同志来我公司,说我已经申报了158万营业额,但是从未申领过发票,属于未按规定,应当开具未开具发票的行为,情节严重,根据发票管理办法要罚我5000元!

国家税务总局福建省12366纳税服务中心答复:

注:这个案例,实务中很少见。目前看到的只是12366的答疑,并没有看到相关的行政处罚书。所以,最终会不会让罚款落地,现在还不好说。

即日起,未开票收入都这样处理!

税局上门查,也不用怕!

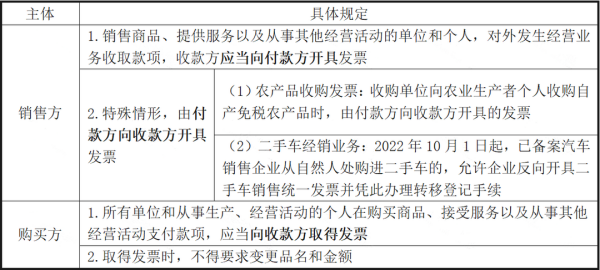

根据《发票管理办法》的规定,企业发生经营业务,应按规定开具发票,具体规定如下:

2.应当开具而未开具发票的处罚

不可以!

按照相关规定,增值税申报收入包括开票收入、未开票收入、纳税评估收入、稽查查补收入等,因此只申报开票收入既不合规,也不合法!

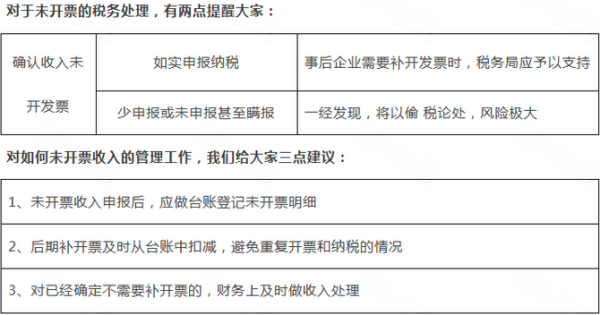

当存在没开票的收入时,入账方式如下:

未开票申报操作宝典

根据税法规定取得收入应按照纳税义务时间来申报增值税,当达到纳税义务时间,就算没有开票也应申报纳税。未开票收入的申报,成都市国家税务局在《关于增值税纳税申报比对新规的最新温馨提示》第五条对一般纳税人申报未开票收入时需要注意事项如下:

1、发生未开票纳税义务期间:申报增值税仍然在“未开票收入”栏填列正数销售额即可,但需要保留有关的证据,如合同、收款记录等,以备日后查证。

2、如果对未开票收入在日后开具发票,则对开具发票期间,申报增值税在“未开票收入”填列负数冲减,系统会启动异常比对处理程序,需要到大厅接受审核,并提交前期取得未开票收入的记账凭证、当期开具的发票等作为证明,申请正常申报和解锁税控设备。

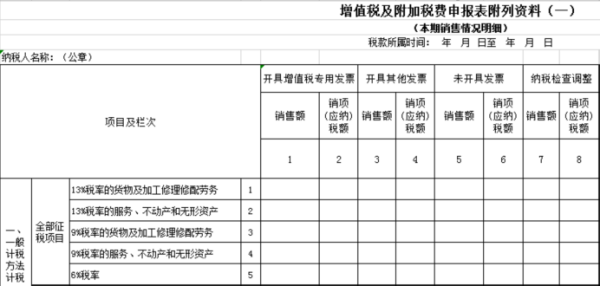

二、下面通过案例,给您演示如何填报!

在粉丝留言中,发现部分人认为申报增值税只填报开票收入,其实这种理解是错误的!这是为啥呢?我们先来看看申报表!

(以增值税一般纳税人为例)

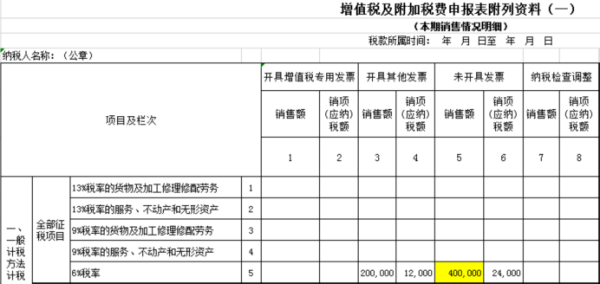

案例一:某一般纳税人A从事餐饮行业,因客人大部分是散客,就餐后一般没有索要发票,6月取得的60万元不含税销售收入中,有40万元未开具发票,那么A企业在申报增值税时,这40万元应该如何处理呢?

《增值税暂行条例》明确规定了销售服务的增值税纳税义务发生时间为收讫销售款或者取得销售款凭据的当天,A企业收取餐费的当天就应当承担纳税义务,虽然客户没有索取发票,但是这部分收入属于A企业的正常营业收入,所以应当申报40万元的未开票收入。

申报表应这样填!

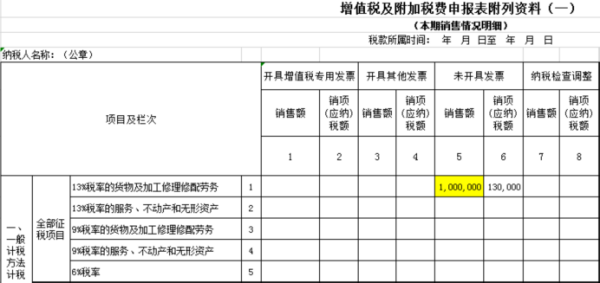

案例二:某纳税人B,将自产的食品作为节日福利发放给公司员工,未开具发票,成本为50万元,对外销售的不含税价值为100万元,那么,B企业又应该如何申报呢?

按照《增值税暂行条例》相关规定,B企业的行为:将自产的货物用于集体福利,符合视同销售货物情形,即使没有开具发票,也应当申报100万元的未开票收入。

申报表应这样填!

案例三:某纳税人C是一家房产租赁企业,2021年与客户签订一份不含税总金额为280万元的租赁合同,并在合同中约定采用预收款方式支付,且年底集中开票。2021年1月,C企业收到第一笔预收款140万元,7月,收到第二笔预收款140万元,对于这两笔未开票的预收款收入,C企业应该如何申报呢?

对于纳税人提供租赁服务采取预收款方式的,纳税义务发生时间为收到预收款的当天,C企业在1月、7月收到两笔款项,则应当在此时间计算应缴税款,并在收款次月分别申报这两笔收款,若没有开票就做未开票收入申报。

4

未开票收入如何界定?

一图给你说清楚

未开票收入怎么界定?就要熟练掌握增值税纳税义务发生时间了,对于这个问题,我们总结了一张图帮助大家记忆掌握。

一图掌握增值税纳税义务发生时间

| 项目 | 销售方式 | 合同、付款方式 | 纳税义务发生时间 | 备注 |

| 纳税义务发生时间判定基本原则 | 前提:发生增值税应税(销售)行为 基本原则:收讫销售款项当天/取得索取销售款项凭据的当天。 若先开具发票的,为开具发票的当天。 | 三者孰先原则: 1.收讫销售款项当天; 2.取得索取销售款项凭据的当天 3.开具发票的当天。 | ||

| 销售货物、进口货物 | 先开具发票的,纳税义务为先开具发票的当天 | |||

| 直接收款 | 原则:无论货物是否发出,纳税义务均为:收讫销售款项或者取得索取销售款项凭据的当天。 | |||

| 有合同未收款 | 合同约定收款日 | 不论货物是否发出 | ||

| 有合同,先收款 | 收到款项当天 | |||

| 无合同,已收款(或取得索取销售款项凭据,如对方的入库验收单、货款结算单等) | 收到款项当天(或取得索取销售款项凭据的当天) | |||

| 赊销、分期收款 | 有合同 | 书面合同约定的收款日 | ||

| 有合同未约定收款日 | 货物发出当天 | |||

| 无合同 | ||||

| 预收货款 | 销售一般货物 | 货物发出当天 | ||

| 销售特定货物:生产周期超过12个月 | 已收款 | 收到预收款当天 | ||

| 未收款 | 合同约定收款日当天 | |||

| 委托代消 | 收到代销单位的代销清单 | 收到代销清单当天 | ||

| 收到全部或者部分货款 | 收到货款当天 | |||

| 未收到代销清单及货款 | 发出代销货物满180天的当天 | |||

| 托收承付和委托银行收款 | 发出货物并办妥托收手续的当天 | |||

| 视同销售货物 | 货物移送当天 | |||

| 进口货物 | 报关进口当天 | |||

| 销售劳务(加工、修理、修配) | 先开具发票的,纳税义务发生时间为开具发票的当天。 | |||

| 提供劳务(提供中或已提供完成) | 收到款项 | 收款当天 | ||

| 有合同未收款 | 书面合同约定收款日 | |||

| 无合同未收款 | 劳务完成当天 | |||

| 销售服务 | 先开具发票的,纳税义务发生时间为开具发票的当天。 | |||

| 提供服务 | 提供服务中或完成后,收到款项 | 收款当天 | ||

| 有合同并约定收款日 | 合同约定收款日 | |||

| 有合同未约定收款日 | 服务完成当天 | |||

| 无合同 | ||||

| 视同销售服务 | 服务完成当天 | |||

| 销售无形资产、销售不动产 | 先开具发票的,纳税义务发生时间为开具发票的当天。 | |||

| 已销售无形资产、不动产 | 销售过程中或完成后,收到款项 | 收款当天 | ||

| 有合同并约定收款日 | 书面合同约定收款日 | |||

| 有合同未约定收款日 | 无形资产转让完成当天 | |||

| 不动产权属变更当天 | ||||

| 视同销售无形资产、不动产 | 无形资产转让完成当天 | |||

| 不动产权属变更当天 | ||||

| 特殊销售行为 | 提供租赁服务采取预收款方式 | 收到预收款的当天 | ||

| 建筑服务的质押金、保证金 | 提供建筑服务,被工程发包方从应支付的工程款中扣押的质押金、保证金,未开具发票的,以纳税人实际收到质押金、保证金的当天为纳税义务发生时间。 | |||

| 金融商品转让 | 金融商品所有权转移当天 | |||

| 金融企业贷款利息 | 金融企业发放贷款后,自结息日起90天内发生的应收未收利息按现行规定缴纳增值税,自结息日起90天后发生的应收未收利息暂不缴纳增值税,待实际收到利息时按规定缴纳增值税。 | |||

| 销售电力产品 | 发、供电企业销售电力产品的纳税义务发生时间的具体规定如下: (一)发电企业和其他企事业单位销售电力产品的纳税义务发生时间为电力上网并开具确认单据的当天。 (二)供电企业采取直接收取电费结算方式的,销售对象属于企事业单位,为开具发票的当天;属于居民个人,为开具电费缴纳凭证的当天。 (三)供电企业采取预收电费结算方式的,为发行电量的当天。 (四)发、供电企业将电力产品用于非应税项目、集体福利、个人消费,为发出电量的当天。 (五)发、供电企业之间互供电力,为双方核对计数量,开具抄表确认单据的当天。 (六)发、供电企业销售电力产品以外其他货物,其纳税义务发生时间按《增值税暂行条例》及其实施细则的有关规定执行 | |||

| 纳税义务发生时间即为开票时间 | ||||